Conseillère scientifique au Conseil d’Analyse Economique (CAE) auprès du 1er Ministre et Maître de Conférences à l’Université Paris 1 Panthéon Sorbonne, Jézabel Couppey-Soubeyran évoque pour BS Initiative les récentes avancées sur la stabilité financière.

Nous avons proposé récemment sur notre site une définition de la stabilité financière. Comment définissez-vous ce concept ?

Il y a beaucoup de définitions possibles dans la mesure où la stabilité financière est un concept multi-dimensionnel. La stabilité financière fait référence à la fois à la stabilité des marchés financiers, celle du marché du crédit, du système de paiements, du marché du change…et la liste pourrait encore s’étendre. Il y a donc différentes dimensions associées à la stabilité financière et c’est bien ce qui rend son appréhension difficile.

Le seuil à partir duquel on pourra considérer que la situation est stable est difficile à définir. Pour cette raison, on définit le plus souvent la stabilité financière plutôt en référence à son contraire : on va considérer qu’une situation est stable en l’absence de choc ou de dysfonctionnement sur le système financier.

Le caractère multi-dimensionnel de la stabilité financière rend ce concept difficile à cerner et donc forcément aussi à quantifier. Contrairement à la stabilité monétaire interne [1] (stabilité des prix), qui peut s’appuyer sur des cibles quantifiables (une cible d’inflation inférieure à mais proche de 2% par exemple), la stabilité financière est un objectif beaucoup plus difficilement réductible à une seule cible. Il sera donc plus difficile pour une banque centrale de fixer des objectifs en terme de stabilité financière sur laquelle elle engagera sa crédibilité. Le fait que cela soit plus difficile n’est cependant pas une raison suffisante pour y renoncer.

Est-ce que les banques centrales ont un rôle à jouer dans la stabilité financière à travers leur politique monétaire ?

Je pense que la crise a fait prendre conscience de la nécessité de faire de la stabilité financière un objectif de même rang que la stabilité monétaire. Nous avons pu réaliser à travers cette crise que la stabilité monétaire n’est pas une condition nécessaire et suffisante de la stabilité financière. Au contraire, l’instabilité financière qui a débouché sur la crise est née dans un contexte de stabilité monétaire, celui de la grande modération de l’inflation.

Depuis la crise, les banques centrales ne cessent de prendre des dispositions qui visent à stabiliser le système financier. Cependant, quasiment aucune n’a communiqué sur ces actions en disant qu’il s’agissait d’actions « nécessaires à la stabilité financière ». La plupart d’entre elles ont au contraire communiqué en disant qu’il s’agissait d’ « éviter la déflation » ou de « rétablir les canaux de transmission de la politique monétaire ». Autrement dit, la communication est restée axée autour de l’objectif de stabilité monétaire interne.

La stabilité financière a eu tendance à ne pas être suffisamment prise en compte ex ante, les Banques Centrales se sentant toujours capables d’intervenir (du moins le pensaient-elles avant cette crise) ex post pour rétablir la liquidité des marchés interbancaires ou financiers. Les banques centrales se sont donc presque toujours cantonnées à une intervention curative. On peut regretter que les banques centrales ne cherchent pas à prévenir l’instabilité financière par une politique macro-prudentielle adéquate de surveillance des prix d’actifs et du cycle du crédit. Cela permettrait de calmer les emballements sur ce type de marché ex ante et non plus ex post.

Quels outils est-il justement possible d’utiliser à travers une politique macro-prudentielle ?

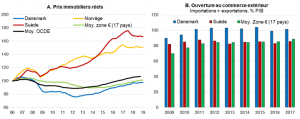

Il y a deux aspects très importants dans une politique macro-prudentielle qui vise à prévenir le risque systémique. Le risque systémique est à prévenir dans ses deux dimensions : intra temporelle et inter temporelle. Pour la dernière, il s’agit de surveiller, de contenir, de lisser le cycle des prix d’actifs et le cycle du crédit. Il faut donc des instruments permettant de réguler ces deux variables. Au niveau du cycle du prix d’actifs, on pourrait resserrer davantage l’organisation des marchés boursiers, des marchés dérivés voire des marchés de l’immobilier. Cela pourrait passer par l’exigence de dépôts de garantie plus importants, faire en sorte que les opérations sur dérivés ne puissent se faire qu’en étant adosser sur des sous-jacents que l’on possède… Ces aspects d’organisation sont par exemple au cœur du règlement européen EMIR portant sur les marchés dérivés. Le cycle des prix d’actifs dépend aussi de la politique monétaire et du cycle du crédit. Intuitivement, on comprend que ces deux cycles sont liés et s’alimentent l’un l’autre. La hausse des prix d’actifs renforce la capacité des détenteurs de collatéraux à obtenir des crédits, les crédits obtenus renforcent leur capacité à acheter des actifs, … Ce qui agit sur le cycle du crédit peut donc aussi agir sur le cycle des prix d’actifs.

Au niveau justement du cycle du crédit, on peut envisager de se servir d’instruments comme les ratios LTV (Loan to Value) et LTI (Loan to Income). Ces deux types d’instruments consistent à exiger suffisamment d’apport de la part des emprunteurs par rapport à leurs revenus, et ce sont des instruments que l’on peut moduler avec le cycle du crédit. Les LTV et les LTI sont des instruments en vigueur au Canada par exemple.

Dans le rapport du CAE consacré aux banques centrales et à la stabilité financière, l’accent était mis sur un autre instrument, à savoir des réserves obligatoires portant non pas sur les dépôts mais sur les crédits. Cela pourrait être modulé en fonction des pays, en fonction des secteurs. Par exemple on pourrait exiger un taux de réserve plus important sur des crédits à l’immobilier ou sur des crédits à la consommation que sur des crédits aux PME.

Que pensez-vous de l’idée d’un plafonnement du crédit ?

L’idée ici serait de surveiller le ratio crédit/PIB. Un peu près partout dans les pays occidentaux, ce ratio a dépassé le seuil en deçà duquel le crédit bénéficie à la croissance. C’est quelque chose qui est montré dans une littérature assez récente (voir notamment l’article « Too much Finance » d’Arcand, Berkes et Panizza). Des auteurs ont montré qu’au-delà d’un ratio de 110% un peu près, le lien auparavant positif que l’on observait entre le développement financier (dans sa partie intermédiation) et la croissance se rompt. La BRI a également réalisé des travaux comparables qui aboutissent à l’idée d’un seuil de croissance du crédit à ne pas dépasser.

Cela peut sembler paradoxal mais pour que le crédit redevienne un moteur de la croissance, il faut veiller à réguler sa croissance. Il faut d’abord définir le seuil au-delà duquel on considère que le crédit ne profite plus à la croissance, et une fois que l’on a définit ce seuil il faut utiliser les outils macro-prudentiels dont on a parlé (LTI – LTV – ratio de réserves obligatoires indexées sur le crédit) pour arriver à contenir la croissance du crédit.

Aujourd’hui en zone euro, comme le décrit l’article de Victor Lequillerier sur notre site, nous ne parlons pas d’ajouter un objectif macro-prudentiel à la banque centrale mais nous lui avons confié le rôle de superviseur micro-prudentiel dans le cadre de l’Union bancaire. Ne pensez-vous pas qu’une forte implication de la BCE dans la stabilité financière puisse poser un problème de crédibilité à l’institution monétaire ?

Cette histoire de conflit d’intérêts potentiel est toujours un problème qu’on met en avant pour dire que la banque centrale n’a pas forcément intérêt à s’impliquer davantage en termes de stabilité financière. Je crois que de toute façon, en période de crise, la banque centrale est bien obligée de prendre des dispositions qui vont potentiellement à l’encontre de son objectif de stabilité monétaire. Donc le conflit d’intérêts existe, même quand on entend faire reposer l’action de la banque centrale sur un principe fort de séparation entre stabilité financière et monétaire. Je crois que ce n’est pas un bon argument pour renoncer à l’implication de la banque centrale dans la stabilité financière.

Une fois qu’on a dit ça, il faut réfléchir à la nature de son intervention. Aujourd’hui, on attend des banques centrales qu’elles s’impliquent davantage dans la supervision micro-prudentielle. Il aurait été sans doute plus efficace pour améliorer la stabilité financière de leur confier la régulation macro-prudentielle car il s’agit d’une mission plus en phase avec la culture macro d’une banque centrale. Pour mener sa mission de régulation micro-prudentielle, la BCE va devoir s’adapter à une culture différente, celle de la surveillance sur pièce et sur place des établissements bancaires. Il faut espérer qu’elle y parviendra car cela pourrait avoir sinon des répercussions négatives sur sa crédibilité.

Certains soulignent d’ailleurs que le fait d’élargir les missions des banques centrales peut porter préjudice à leur crédibilité en matière de stabilité monétaire. De ce point de vue, le risque aurait été, me semble-t-il, moins grand avec la supervision macro-prudentielle (plus dans les cordes d’une banque centrale) qu’avec le micro-prudentiel. Quoi qu’il en soit, maintenant que la BCE se voit confier une mission supplémentaire en matière de supervision micro-prudentielle, on pourra difficilement y ajouter une mission explicite macro-prudentielle car cela ferait vraiment beaucoup et risquerait de peser sur sa crédibilité. Peut-être fera-t-elle du macro-prudentiel à travers le micro-prudentiel, mais on ne pourra pas confier à la banque centrale un objectif macro-prudentiel explicite avec des objectifs au niveau de la régulation du cycle du crédit ou du prix des actifs.

Peut-être que les banques centrales feront ainsi du macro-prudentiel sans trop le dire, mais auquel cas on s’éloigne vraiment des stratégies pour lesquelles on avait opté, qui consistaient à faire reposer les politiques des banques centrales sur des règles. On risque finalement de remettre un peu trop de discrétion dans l’action des banques centrales. Au fond, on vit une période un peu confuse : tout le monde a compris que les banques centrales avaient trop négligé la stabilité financière et devaient désormais s’impliquer dans le macro-prudentiel, mais en amenant les banques centrales à s’occuper du micro-prudentiel, on rend plus incertaine leur implication dans la régulation macro-prudentielle (beaucoup de missions pour une seule institution). Pas sûr donc que la réponse apportée soit au final propice au rétablissement de la stabilité financière.

Une moindre transparence ne pourrait-elle pas pousser les banques centrales à faire du macro-prudentiel de manière indirecte ?

Je ne suis pas certaine qu’un retour à l’opacité et à la discrétion soit favorable à l’efficacité de l’action des banques centrales. Au contraire, si elles ont beaucoup d’objectifs à satisfaire, il faut qu’elles puissent rendre des comptes, il faut qu’elles soient suffisamment transparentes.

Plus largement, j’ai l’impression qu’on est en train de favoriser une réorganisation des dispositifs prudentiels qui n’est pas la mieux adaptée à la préservation de la stabilité financière. Car en impliquant les banques centrales en matière de régulation micro-prudentielle, on contraint aussi les dispositifs de supervision à redevenir des dispositifs sectoriels, mal adaptés à l’intégration des métiers de la banque et de la finance.

Du macro-prudentiel, il ne faut pas en faire de manière détournée, il faut en faire vraiment.

Nous tenons à remercier une fois de plus Jézabel Couppey-Soubeyran pour sa disponibilité.

Propos recueillis par Victor L. et Julien P.

Notes:

[1] On peut ici différencier stabilité monétaire interne, qui se retrouve dans les mandats de la plupart des Banques Centrales et qui se focalise uniquement sur les prix et la stabilité monétaire externe, qui se penche davantage sur des questions de taux de change.