Résumé :

– Le processus de décentralisation n’est pas encore abouti au Maroc ;

-Les collectivités locales ne sont que des relais administratifs et sont subordonnées à l’autorité centrale ;

– Les transferts de l’Etat Central constituent le tiers des ressources des communes marocaines ;

– La mobilisation des ressources fiscales locales dépend des facteurs socioéconomiques et démographiques et non seulement du système de décentralisation.

La gestion décentralisée des affaires locales s’est assurément révélée comme un mode de gouvernance essentiel pour relever les défis du développement local. Aussi, la décentralisation permet de prendre en compte les disparités locales de préférences concernant les services publics locaux. Au Maroc, les réformes de décentralisation ont été multipliées depuis l’indépendance. Après les élections locales de 2015, le Maroc est en cours d’achever l’application du projet de la régionalisation avancée, lancé en 2011. Ce projet vise à moderniser les collectivités territoriales en promouvant la proximité et la responsabilisation des régions. Le nombre de ces dernières est réduit à 12 au lieu de 16 auparavant. Le découpage administratif comprenait toujours trois niveaux : les régions, les provinces / préfectures et les communes[1].

Le choix de la décentralisation au Maroc s’est accompagné par la mise en place d’un dispositif pour la mobilisation des ressources financières[2]. Par ailleurs, une place particulière est accordée à la fiscalité locale qui constitue un instrument privilégié de financement des équipements publics locaux. L’efficacité de la décentralisation se mesurerait en matière de gestion des dépenses locales et de mobilisation des ressources locales[3].

En utilisant les données budgétaires de plus de 920 communes marocaines dans la période 2005 / 2009, cet article a pour objet, dans un premier temps, de donner un constat général sur la situation budgétaire des communes. Ensuite, nous présentons les différents problèmes et difficultés de la fiscalité locale. Enfin et dans un troisième temps, nous donnerons quelques recommandations pour une meilleure mobilisation fiscale locale.

Evaluation du système budgétaire des communes au Maroc

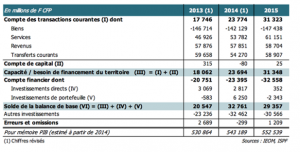

Afin d’évaluer la décentralisation budgétaire au Maroc, il convient d’examiner la répartition des principales sources de recettes des communes ainsi que l’autonomie de la gestion de ses recettes. En effet, les communes marocaines jouissent d’une plus grande autonomie pour la gestion des impôts locaux et des redevances prélevées sur les usagers que pour la gestion des montants des transferts en matière de TVA ou de la dette, qui représentent une part importante dans les recettes de ces communes (voir le tableau suivant).

Les recettes des communes sont divisées en deux postes :

· Les recettes de fonctionnement liées à la fiscalité locale, aux taxes et aux transferts, d’une part ;

· Et les recettes d’équipement constituées par les produits d’aliénation du domaine privé, les excédents antérieurs, les fonds de concours et les emprunts, d’autre part.

Nous avons regroupé ces différents types de recettes en trois catégories :

1. La première catégorie de ressources « fiscalité locale propre » est constituée des impôts locaux[4] et des taxes gérées et recouvrées par l’administration fiscale pour le compte des communes[5] (taxe professionnelle, taxe d’habitation et taxe de services communaux) ;

2. La deuxième regroupe les ressources liées aux transferts de l’Etat central ;

3. Le troisième groupe « autre revenu » englobe les recettes du patrimoine, les excédents antérieurs et les emprunts.

Entre 2005 et 2009, la part de la fiscalité locale dans les recettes totales des communes est minime (entre 10 % et 19 %) par rapport aux autres catégories de ressources et n’augmente pas malgré les différentes réformes appliquées pendant cette période (loi 47-06, réforme de la TVA en 2006…etc.). Cette part reste relativement faible par rapport aux autres ressources et, toutes choses égales par ailleurs, peut être expliquée par un ensemble de problèmes qu’on présentera dans la partie suivante.

Les différents problèmes de la fiscalité locale marocaine

La fiscalité locale au Maroc présente différentes anomalies dans son fonctionnement et son mode de d’administration à travers plusieurs échelons. D’abord au niveau de la taxe d’habitation (ex taxe urbaine), il faut noter que les collectivités locales sont appelées à mettre à jour certaines bases d’imposition en actualisant les tarifs par rapport aux données économiques. C’est le cas des valeurs locatives qui remontent souvent à plusieurs décennies et qui contribuent à la faiblesse des recettes de la taxe foncière.

Ensuite au niveau du recouvrement des taxes et impôts des communes, il faut noter qu’il se fait par trois entités gouvernementales différentes. D’un coté par la commune à travers le receveur communal qui ne dispose ni de moyens humains ni de matériels pour l’identification, le recensement et le recouvrement de la matière imposable des taxes et redevances spécifiquement locales. D’un autre coté par les services déconcentrés relevant du ministère des finances qui conservent la gestion et le recouvrement des impôts rétrocédés entièrement aux communes à savoir la taxe urbaine et la taxe professionnelle. Enfin, des services relevant d’autres administrations prennent en charge la gestion de certaines taxes locales[6].

La gestion partagée de la fiscalité locale par ces différentes entités peut engendrer des difficultés de communication et d’échange d’informations ainsi que du manque d’intérêt de ceux qui gèrent ou recouvrent pour le compte des tiers. Aussi, le partage d’une base d’imposition entre plusieurs échelons de gouvernements ainsi que l’absence de spécialisation des impôts par niveau de collectivité peut favoriser un relâchement du lien entre le contribuable et l’élu puisque le responsable d’une hausse ou d’une baisse de la fiscalité n’est pas immédiatement identifiable par le contribuable. De plus, les communes sont parfois incapables d’assurer le recouvrement des recettes fiscales en cas de sous-déclaration car elles doivent faire appel à la Direction Générale des Impôts ou à la Trésorerie Générale du Royaume.

Enfin, la création d’impôt relève de l’autorité de l’organe législatif, c’est-à-dire l’Etat Central. Les communes jouent essentiellement le rôle de percepteurs et ne peuvent que fixer dans le cadre des lois et règlements, le mode d’assiette, les tarifs et les règles de perception de diverses taxes, redevances et droits qu’elles perçoivent. De plus, la fiscalité locale nage entre deux eaux et cela ne fait qu’aggraver la complexité du système. En effet, elle obéit à la fois à des politiques locales telles que le choix des tarifs d’imposition, à et des politiques nationales comme l’exonération pour des fins économiques. Cela prive les budgets des communes de recettes importantes non compensées. La fiscalité décentralisée ne constitue donc en réalité que le prolongement local de la fiscalité de l’Etat (Sbihi, 2007).

De ce constat, le Maroc a encore un long chemin à parcourir avant d’atteindre un degré important de décentralisation budgétaire. Toutefois, une autonomie exagérée des communes peut les amener à développer leurs propres stratégies en matière de fiscalité (Madiès et al, 2005). A titre d’exemple, la localisation de la base taxable peut être sensible à l’impôt, ce qui peut induire une mise en concurrence des gouvernements locaux « compétition fiscale » (Salmon, 1987).

Concernant les transferts, ils occupent une part importante dans les recettes totales des communes. Cette part ne cesse d’augmenter pour passer de 36,9 % en 2005 à 39,2 % en 2009. Au Maroc, les transferts sont constitués des montants de TVA qui sont répartis entre les différentes collectivités locales en raison de 30 % du montant total. Pour les communes, les critères utilisés pour déterminer les montants de ces transferts sont au nombre de trois et ont pour objectif de réduire les inégalités entre les communes :

-La « dotation forfaitaire » : une dotation indispensable au fonctionnement de la commune, elle est égale pour toutes les collectivités locales.

-La « dotation potentiel fiscal » : elle permet de réduire les disparités de la richesse fiscale qui résulte de la mal répartition de la matière imposable.

– La « dotation promotion des ressources propres » : elle vise à encourager les communes ayant fourni un effort de gestion et de recouvrement des ressources fiscales par une prime proportionnelle à l’effort lorsqu’il est supérieur ou égal à 0,65 fois la moyenne nationale.

Quelques éléments pour une meilleure fiscalité locale

Tous ces dysfonctionnements, de la création d’impôt au recouvrement passant par la sous évaluation de la base imposable, ne font que rendre la fiscalité locale moins compétitive et réduire son importance dans les recettes totales des communes.

De ce constat, un grand travail doit être effectué par le gouvernement central en créant une fiscalité qui soit simplifiée (réduction du nombre d’impôts et synthétisation des prélèvements) et propre aux communes (création et recouvrement d’impôt au niveau local) afin de donner à la décentralisation fiscale sa signification locale. Une implication totale des communes dans le recouvrement des impôts locaux, à travers l’amélioration des directives établies à l’intention des contribuables et l’application des sanctions appropriées en cas de fraude fiscale, leurs permettra à la fois d’assumer plus de responsabilités ainsi que de mobiliser plus de ressources fiscales.

Dans le même ordre d’idées, les communes devraient recenser leur patrimoine et actualiser les redevances des concessions via l’adaptation des prix à la valeur du marché. Cela pousserait les communes à l’adoption de techniques modernes d’évaluation et d’information géographiques informatisés. Par ailleurs, il faudrait également éviter la double imposition et assurer une harmonisation entre la fiscalité locale et centrale étant donné que les contribuables sont parfois assujettis à une multiplicité de taxes[7]. Cette dernière est souvent un frein plutôt qu’une source de recettes fiscales car elles engendrent des frais de recouvrement inutiles et encouragent l’évasion fiscale. Une réduction de leurs nombres doit être envisageable pour réduire une surimposition contreproductive « trop d’impôt tue l’impôt » et pour fusionner les taxes qui font doublons, telles que la taxe de séjour et la taxe de promotion touristique ou encore la taxe sur les débits de boissons et la TVA.

Les objectifs des transferts, cités en haut, ne sont pas toujours atteints du fait de l’application de ces critères. En effet, le critère « dotation forfaitaire » est fortement critiqué car il accorde aux communes riches des ressources additionnelles en les traitants de la même façon que les communes pauvres. Par rapport au critère « dotation potentiel fiscal », il se base sur les recettes estimées et son application diffère d’une commune à l’autre[8]. De même, le dernier critère risque d’augmenter les disparités entre les communes en récompensant davantage les communes riches. Ces critères restent essentiellement fiscaux et non liés aux données socioéconomiques des communes. Une péréquation qui se base également sur des critères socioéconomiques, par exemple des investissements, permet de promouvoir le développement local.

Par ailleurs, une étude économétrique menée sur la même base de données et ayant pour objectif d’expliquer la mobilisation fiscale locale au Maroc, a montré que les recettes fiscales des communes dépendent de plusieurs facteurs. En effet, la pauvreté, les inégalités, la décentralisation fiscale et le milieu de la commune (rural ou urbain) jouent un rôle positif sur les recettes fiscales des communes. De ce constat, pour favoriser la mobilisation de ressources fiscales locales, il convient d’agir sur l’ensemble des facteurs de cette mobilisation : non seulement, il est nécessaire de mettre en œuvre un système fiscal local pertinent (ne dépendant ni des subventions ni des transferts rétrocédées) pour garantir l’autonomie financière, mais il est aussi nécessaire d’identifier les facteurs globaux (pauvreté, inégalité, nombre d’habitants de la commune..) constituant des obstacles à la mobilisation de ressources locales et d’engager des actions pour promouvoir un environnement plus favorable à cette mobilisation.

Conclusion

Pour faire face aux différents problèmes liés à la fiscalité locale, d’une part, et pour donner à la décentralisation sa forme la plus avancée d’autre part, le Maroc est en train d’appliquer le projet de la régionalisation avancée. En effet, la régionalisation avancée permet aux collectivités locales d’avoir plus de responsabilité et de devenir davantage autonomes vis-à-vis de l’Etat Central. Ainsi, elles peuvent valoriser leurs propres ressources pour contribuer au développement économique et social de leurs citoyens. Aussi, cette autonomie les poussera à la concurrence et de ce fait, devrait les inciter à améliorer leur efficacité et leur performance en matière d’offre de biens publics.

Une bonne mobilisation des ressources fiscales locales constitue une condition nécessaire pour cette offre au niveau local dans la mesure où les ressources locales permettent d’établir une relation de redevabilité directe entre les élus locaux et les citoyens. Ainsi, les citoyens peuvent juger facilement la performance des territoires où ils résident sans en remettre la responsabilité, comme c’est le cas dans la majorité des situations, à l’administration centrale.

Bibliographie

Chambas G. (2010) : “Mobiliser des ressources locales en Afrique subsaharienne”, Economica.

Madiès, Paty and Rocaboy, (2005) : « Externalités fiscales horizontales et verticales. Où en est la théorie du fédéralisme financier ?, » Revue d’économie politique, Dalloz, vol. 115(1), pages 17-63.

Salmon P., (1987): “Decentralization as an incentive scheme”, Oxford Review of Economic Policy, Vol. 3, pp. 24-43.

Sbihi M., (2007)“Décentralisation fiscale : L’expérience Marocaine”, CeSPI.

[1] Avant les élections locales de 2015, il existait 16 régions et chaque région est composée de préfectures et de provinces, qui sont composées par les communes. En effet, il y a 13 préfectures qui couvrent les principales zones urbanisées. Les 62 provinces couvrent les petites agglomérations urbaines et les zones rurales proches. Enfin, il y a 1503 communes (221 sont urbains et 1282 sont des ruraux).

[2] Il s’agit des sources de financement au profit des collectivités locales telles que les taxes et impôts, les transferts des ressources fiscales collectées par l’Etat, les emprunts et les subventions.

[3] Chambas (2010) montre que la décentralisation dans les pays africains s’est souvent accompagnée d’un déséquilibre entre la capacité des juridictions locales à mobiliser des ressources et à gérer les dépenses et les responsabilités qui leur sont transférées.

[4]Ils comprennent une panoplie de taxes, de redevances et de contributions qui atteignent différents secteurs (immobilier, administratif, tourisme, commercial…).

[5]Ces taxes sont affectées en raison de 90 % aux communes, les 10 % qui restent bénéficient au budget de l’Etat central en représentation des frais de recouvrement.

[6] A titre d’exemple, l’administration des transports pour la taxe sur les permis de conduire, l’office de pêche pour les redevances sur les ventes dans les marchés de gros et halles de poisson et la direction des eaux et forêts pour la taxe sur la vente des produits forestiers.

[7]Le législateur a prévu un nombre très élevé d’impôts et de taxes qui n’est forcément synonyme de rentabilité en matière fiscale. Bien au contraire, elle peut être à l’origine de la complexité et de la lourdeur du système qui hypothèque toute chance de productivité (Sbihi, 2007).

[8]Dans certaines communes rurales, les impôts et taxes sont comptabilisés dans la dotation « potentiel fiscal » avec d’autres ressources comme les produits forestiers ou les droits des marchés.