Résumé :

– L’évasion fiscale représenterait un manque à gagner pour les pouvoirs publics qui se chiffrerait en milliards d’euros.

– Elle découle de stratégies fiscales agressives de la part des multinationales qui mettent en place des dispositifs fiscaux complexes et exploitent les failles du système juridique.

– Ces optimisations fiscales sont rendues possibles par un environnement des affaires plus favorables dans certaines zones, d’où une concurrence fiscale entre les pays, ouvrant la voie à une concurrence fiscale déloyale entre les entreprises

– La Commission Européenne poursuit sa stratégie de lutte contre l’évasion, avec notamment une mesure concernant l’échange automatique d’information en matière fiscale entre pays.

En mars dernier, la Commission Européenne annonçaitdes mesures en faveur de la transparence fiscale. Cetensemble de mesures s’inscrit dans le cadre d’un plan d’action plus large de lutte contre l’évasion fiscale des entreprises, dont il est la première brique.

L’évasion fiscale : un système mondial

L’évasion fiscale est liée à la fois à des concepts de fraude et d’optimisation fiscales. La fraude fiscale est le comportement délibéré d’un particulier ou entreprise qui enfreint la loi afin d’éluder l’imposition. Elle est donc illégale. L’optimisation fiscale, elle, consiste en des méthodes légales qui utilisent le système fiscal (régimes dérogatoires, niches fiscales, etc.) dans le but de diminuer l’impôt. Elle exploite donc les possibilités de la législation. L’évasion se situe à la frontière de ces deux concepts. Le conseil des prélèvements obligatoires, organe de la cour des comptes, la définit comme « l’ensemble des comportements du contribuable qui visent à réduire le montant des prélèvements dont il doit normalement s’acquitter. S’il a recours à des moyens légaux, l’évasion entre alors dans la catégorie de l’optimisation. A l’inverse, s’il s’appuie sur des techniques illégales ou dissimule la portée véritable de ses opérations, l’évasion s’apparentera à la fraude. »[1]

Source : Conseil des prélèvements obligatoires

Cependant, pour la Commission Européenne, un contribuable évade l’impôt lorsqu’il a recourt à des méthodes fiscales qu’elle juge « agressives » ou exploite les failles d’un système juridique complexe tout en restant dans le cadre légal. Ainsi, l’évasion fiscale telle qu’elle est évoquée dans les documents officiels de la commission s’apparente à l’optimisation fiscale : « l’évasion fiscale s’inscrit généralement dans les limites fixées par la loi. De nombreuses formes d’évasion fiscale sont toutefois contraires à l’esprit de la loi, s’appuyant sur une interprétation très extensive de ce qui est «légal» pour réduire au minimum la contribution fiscale globale d’une entreprise. Recourant à des techniques de planification fiscale agressive, certaines sociétés exploitent les failles juridiques des systèmes fiscaux et les asymétries qui existent entre les règles nationales pour éluder le paiement de leur juste part de l’impôt. De plus, dans un grand nombre de pays, le régime fiscal en vigueur permet aux entreprises de transférer artificiellement leurs bénéfices sur le territoire de ces pays, ce qui a pour effet d’encourager la planification fiscale agressive. ».[2]

L’exemple typique d’une planification agressive consiste pour une multinationale à facturer à une filiale une franchise interne afin de diminuer le montant de ses bénéfices à déclarer en France.En retour, la franchise est versée à une structure créée à cet effet, basée au Luxembourg par exemple. Ainsi, il est possible pour cette multinationale de déplacer légalement des bénéfices vers d’autres juridictions où l’imposition lui est plus favorable, contredisant le principe de la loi qui veut que l’impôt doit refléter le lieu d’activité. Ces pratiques, révélées au cours des derniers mois, sont celles que plusieurs entreprises sont soupçonnées d’avoir mis en place afin d’éviter le versement d’impôts aux administrations fiscales de l’UE.

Ces procédés se font avec la participation de certains pays qui construisent leurs dispositifs fiscaux de manière à faciliter ce genre de pratiques et ainsi attirer des profits vers leur territoire. Notamment, ils peuvent employer des rescrits fiscaux, ou « tax rulings », accordés à des firmes multinationales. Un rescrit est la confirmation en amont par les autorités fiscales sur la manière dont l’impôt sera calculé, souvent à des taux très avantageux. Ces rescrits ne posent pas de problème en soi et les Etats membres y ont souvent recourt, mais ils peuvent être détournés pour offrir des dispositifs préférentiels et permettre de réduire l’impôt, encourageant donc des schémas d’optimisation fiscale de grande envergure. Une entreprise peut donc obtenir un accord secret avec deux pays différents sans que ceux-ci ne soient au courant, évitant l’impôt et dans l’un et dans l’autre (on parle de « double exonération »).

L’évasionfiscale met en jeu de nombreux acteurs à travers le monde, avec parmi eux les paradis fiscaux. Bien que difficile à quantifier, l’idée que le coût de l’évasion et de la concurrence fiscale pourrait être massif fait consensus auprès des institutions publiques. La Commission indiquequ’il « existe de nombreux rapports et estimations sur l’ampleur de l’évasion fiscale en général et de l’évasion fiscale pratiquée par certaines entreprises en particulier, émanant des administrations fiscales, des ONG, des milieux universitaires et de la presse. On ne dispose d’aucun chiffre probant quantifiant l’ampleur de l’évasion fiscale des entreprises, mais, de l’avis général, elle serait considérable. L’une des estimations les plus hautes fait état d’un montant de 860 milliards d’euros par an pour la fraude fiscale et de 150 milliards d’euros par an pour l’évasion fiscale. » De plus, ces montants n’incluent généralement pas les institutions bancaires.

Coûts et enjeux de l’optimisation fiscale

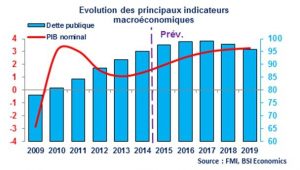

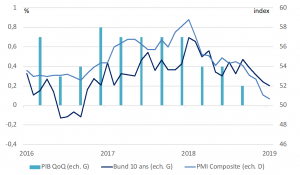

L’optimisation fiscale est donc un manque à gagner pour les recettes de l’Etat. C’estpar ailleurs une des propositions de la théorie économique sur la concurrence fiscale[3]. Pour cette littérature, les bases mobiles c’est-à-dire celles qui peuvent migrer lorsque l’impôt augmente, généralement le capital, peuvent changer de juridictions pour se diriger vers les zones où la rémunération est la plus forte. Ainsi, chaque gouvernement a intérêt à diminuer son taux de taxe sur le capital afin de l’attirersur son territoire, mais cela impose une externalité aux autres pays : l’érosion de leur base. En l’absence de coopération, cette externalité conduit à une course au moins disant fiscal (« race to the bottom ») où l’absence de coopération aboutit à un équilibre sous-optimal. Les taux de taxe y sont poussés à la baisse et le financement des biens publics s’en retrouvemenacé. Les études empiriques ne permettent pas de valider avec certitude ce résultat théorique qui associe mobilité des bases fiscales à la sous-provision des biens publics, notamment pour la taxation du travail ou de l’épargne[4]. En effet, on peut difficilement distinguer ce qui relève effectivement de la concurrence fiscale de ce qui découle des contextes sociaux et des politiques propres à chaque pays. En revanche, le constat est plus clair pour l’impôt sur les sociétés (IS)[5], puisque nous l’avons vu, les multinationales sont très sensibles aux différences de régimes fiscaux.

Aussi, l’évasion met en péril la répartition équitable de l’impôt. D’abord parce que la concurrence fiscale fait que les assiettes qui sont le moins mobiles, c’est-à-dire les assiettes qui ne peuvent pas se déplacer dans un autre pays lorsque l’impôt augmente, comme les travailleurs non qualifiés en opposition aux travailleurs qualifiés, risquent d’être davantage imposés.C’est un autre enseignement de la théorie économique : puisque les bases mobiles peuvent échapper à la taxation, celles qui le sont moins se voient davantage mises à contribution[6], soulevant des problèmes de justice fiscale. Par ailleurs, l’évasion fiscale nuit à l’exercice de la concurrence loyale entre les entreprises, puisque celles ayant recourt à des stratégies agressives et les moyens de le faire jouissent d’une longueur d’avance sur les autres. Ceci va à l’encontre des principes de la concurrence loyale qui régissent les marchés européens.

Signe que les décideurs politiques s’emparent du problème, l’OCDE a lancé en 2013 sous l’égide du G20 le projet BEPS(« Base Erosion and Profit Shifting »). Il consiste en un plan d’action de 15 recommandations au niveau international s’étalant jusqu’à fin 2015. Ce plan vise notamment à prendre en compte les nouveaux défis que rencontrent les administrations fiscales dans une économie mondialisée, où une grande partie de la valeur ajoutée provient de l’économie numérique et d’actifs immatériels. Les systèmes fiscaux actuels sont en effet peu adaptés aux nouveaux modes de production basés sur la propriété intellectuelle et la dématérialisation, d’où les nombreuses failles exploitées par les « Gafa » (Google, Apple, Facebook, Amazon).

La stratégie de la commission

La mesure phare du paquet sur la transparence fiscale est l’échange automatique d’information entre administrations. L’idée est d’obliger les Etats à déclarer de manière systématique et standardisée (selon un calendrier fixe, tous les trois mois) toute décision fiscale transfrontalière, les rescrits accordés par exemple.

En effet comme nous l’avons vu, l’évasion fiscale se nourrit du manque de transparence et de coopération des administrations. Pris un à un, chaque Etat membre n’a que peu ou pas d’informations sur les décisions prises par les autres, lui même ne les informant pas sur ses propres activités. Ceci est propice à la diffusion d’externalités négatives, lorsqu’un Etat érode les bases des autres en proposant un régime préférentiel sans le signaler.

Pour l’instant, il est laissé aux Etats la responsabilité de déclarer toute décision qu’il estime avoir un impact sur un autre, avec pour résultat très peu d’échanges d’informations. Un argument souvent avancé pour justifier cette discrétion est la sécurité juridique ou le droit du secret des affaires, soupçonnés donc d’être détournés pour justifier l’évasion fiscale. L’échange automatique d’information empêcherait d’évoquer ces raisons pour éviter de partager les informations, et donc supprimerait toute possibilité de discrétion ou d’interprétation qui permette aux Etats de conclure des accords fiscaux secrets. La question est de savoir si une telle mesure menace effectivement ces droits : la contrepartie est la potentielle perte de compétitivité sur le plan international et un possible découragement des investissements.

La lutte contre l’évasion n’est pas nouvelle pour la Commission. On retiendra la directive de 2011 (2011/16/UE) sur la coopération administrative, qui établit un cadre juridique et des procédures administratives pour renforcer la transparence. Mais les échanges d’informations prévus par ce cadre sont de nature spontanée et donc non contraignante. Depuis, la directive 2011/16/UE a été révisée en 2014 avec la directive 2014/107/UE établissant l’échange automatique concernant un grand nombre d’informations financières et s’attaquant au secret bancaire.

Le deuxième volet du programme, qui devrait être présenté avant l’été, portera sur la fiscalité des entreprises. Centré sur des questions d’équité et d’efficacité, les mesures relanceront notamment le projet d’assiette commune consolidée pour l’impôt sur les sociétés (ACCIS)[7]. L’idée est de soumettre les entreprises et groupes éligibles à l’ACCIS exerçant dans l’UE à un unique régime de règles fiscales pour calculer leur résultat imposable. Ce résultat serait une fois « consolidé » valable dans toute la zone et ventilé entre les administrations fiscales nationales selon une règle de répartition. Un tel système vise à combattre les lourdeurs administratives, les doublons et les asymétries entre les régimes nationaux auxquels une entreprise doit faire face lorsqu’elle cherche à exercer en Europe, qui peuvent dissuader les investisseurs. Cela dit, le projet ACCIS n’entend pas en soi une harmonisation des taux d’IS : chaque pays serait libre de taxer la part de l’assiette qui lui est distribuée, mais sur la base d’une assiette plus transparente.

Conclusion

Les avancées en termes de coopération fiscale sont toujours difficiles en Europe car elles impliquent un transfert de souveraineté qui peut entrer en conflit avec les préférences nationales. Pour preuve, toute réforme dans le domaine fiscal doit passer par un accord des Etats membres à l’unanimité, règle qui a été exploitée par certains Etats comme le Royaume-Uni, le Luxembourg ou encore les Pays-Bas pour bloquer toute mesure pour l’échange automatique d’informations. Mais dans un contexte, où les nombreuses révélations sur les pratiques fiscales discutables de certaines administrations tendent à favoriser la transparence, les initiatives de la Commission ne devraient pas rencontrer de résistance au Parlement.

Notes:

(1) Voir http://www.ladocumentationfrancaise.fr/var/storage/rapports-publics/074000186.pdf

(3) Zodrow, G. R., &Mieszkowski, P. (1986).Pigou, Tiebout, property taxation, and the underprovision of local public goods.Journal of urban economics, 19(3), 356-370.

(4) Voir http://www.cae-eco.fr/IMG/pdf/cae-note014.pdf

(5) Devereux, M. P., Lockwood, B., &Redoano, M. (2008). Do countries compete over corporate tax rates?. Journal of Public Economics, 92(5), 1210-1235.

(6) Razin, A., &Sadka, E. (1991).International tax competition and gains from tax harmonization. Economics Letters, 37(1), 69-76.