Cet article présente les enjeux liés au risque de longévité pour certains acteurs économiques et présente les principaux moyens pour couvrir ce risque. Il présente notamment les instruments de marchés pour faire face au risque de longévité qui ont été introduits récemment.

Résumé :

- L’évolution de la longévité est incertaine ;

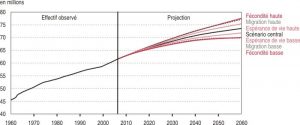

- Le vieillissement de la population implique que de plus en plus d’acteurs ont un intérêt à se couvrir contre le risque de longévité ;

- En plus des solutions d’assurance classiques, des produits de couverture échangeables sur les marchés ont été introduits ;

- Ceux-ci représentent encore un marché limité mais pourraient accroître la capacité de couverture de ce risque ;

- Cet article présente les principaux instruments pour couvrir le risque de longévité : obligations liées au risque de longévité, swaps de longévité et q-forward.

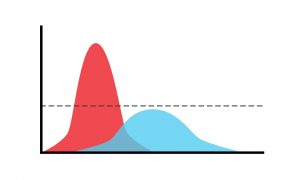

Les projections d’espérance de vie sont incertaines et les organismes qui les effectuent fournissent, en général, en plus de scénarios centraux des scénarios alternatifs basés sur des hypothèses d’évolution différentes pour refléter cette incertitude (voir par exemple, Bloom et Luca, 2016). Du fait du vieillissement de la population et de l’augmentation de la longévité, les enjeux financiers liés à l’évolution de cette dernière, au niveau agrégé, sont de plus en plus importants et peuvent concerner différents types d’acteurs comme des fonds de pensions ou des organismes d’assurance-vie.

Il existe aujourd’hui plusieurs moyens pour se couvrir contre le risque de longévité. Les principaux reposent jusqu’à présent sur des contrats d’assurance. Toutefois, des solutions de marché ont été introduites récemment, même si elles n’ont pas forcément toujours rencontré le succès espéré lors de leur introduction.

Au final, le marché du risque de longévité, malgré les bénéfices qu’il pourrait avoir, n’en est qu’à ses débuts et sa taille reste relativement modeste. Cet article se veut une introduction aux enjeux liés à la couverture de risque longévité et aux différents instruments qui existent pour y faire face.

Qui a intérêt à se couvrir contre le risque de longévité ?

Les acteurs qui ont intérêt à se couvrir contre le risque de longévité sont ceux dont les engagementsrisquent d’augmenter si la longévité réalisée est supérieure ou inférieure à celle anticipée. Par exemple, un assureur détenant un important portefeuille d’assurance-vie (plus précisément, d’assurances en cas de décès) verra ses engagements augmenter si la mortalité réalisée est plus élevée que celle anticipée (voir tableau 1 pour un exemple). Au contraire, un assureur détenant principalement des rentes viagères ou un fonds de pension à prestations définies verra ses engagements augmenter si la longévité réalisée est plus élevée que celle anticipée (voir tableau 1).

Un premier moyen de se couvrir pour ces types d’acteurs est de diversifier leur portefeuille. Par exemple, un assureurqui a une position courte vis-à-vis du risque de longévité, c’est-à-dire un assureur dont les engagements augmentent si la longévité augmente, peut se couvrir en offrant des produits dont les paiements de sa part seront réduits si la longévité s’accroît. Ce serait le cas d’un assureur offrant des rentes viagères et qui déciderait d’offrir des produits d’assurance-vie pour contrebalancer la position courte qu’il a vis-à-vis du risque de longévité. Cette stratégie peut toutefois avoir ses limites dans le sens où les deux positions ne vont pas forcément s’annuler. Dans les faits, la position nette des compagnies d’assurance-vie et des fonds de pensions vis-à-vis du risque de longévité est courte (Blake et al., 2016). En 2011, Swiss Re estimait à 20 700 milliards USDl’exposition globale au risque de longévité (Burne, 2011).

Tableau 1 : Effet de l’augmentation de la longévité pour différents types de contrat

|

Type de contrat |

Exemple de contrat |

Effet de l’augmentation de la longévité des acheteurs |

Position du vendeur vis-à-vis du risque de longévité |

|

Assurance-vie |

En l’échange de mensualités fixes, le vendeur verse un montant X si l’acheteur meurt avant l’âge A. |

Moins d’acheteurs meurent avant l’âge A et donc le vendeur verse X à moins de personnes. |

Les engagements du vendeur diminuent avec l’augmentation de la longévité. Sa position est longue. |

|

Rentes viagères |

En l’échange d’un montant fixe au début du contrat, le vendeur verse une mensualité X à l’acheteur tant qu’il est en vie. |

Le vendeur verse la mensualité X en moyenne plus longtemps aux acheteurs. |

Les engagements du vendeur augmentent avec l’augmentation de la longévité. Sa position est courte. |

Un autre moyen de couverture est d’opter pour des solutions de réassurance de type buy-out et buy-in. Dans un contrat de type buy-outun fonds de pension transfert, en échange d’une prime unique, une partie de son actif et de son passif à un assureur qui se chargera des versements des rentes du portefeuille de clients qu’il aura acquis. Dans un contrat de type buy-in le fonds de pension verse une prime unique à l’organisme assureur qui se charge ensuite de verser des rentes qui dépendent de la mortalité réalisée des clients du fonds de pension (Latourrette, 2016).

Les produits de couverture du risque de longévité échangeables sur les marchés

Même si les solutions de réassurance sont les plus fréquentes aujourd’hui, les capacités des assureurs sont limitées pour assurer l’ensemble des besoins de couverture du risque de longévité. Par conséquent, des solutions de marché ont été imaginées et ont commencé à être introduites. Néanmoins,ce marché n’en est qu’à ses débuts. Nous présenterons deuxtypes de produits ou contrats :

- Les obligations liées au risque de longévité (qui sont échangées sur des marchés réglementés) ;

- Les swaps[1] de longévité et les produits de type q-forward.

1. Obligations liées au risque de longévité

Le principe des obligations liées au risque de longévité est relativement simple et peut prendre deux formes. Dans le premier cas, une banque, un État ou une autre entité émet une obligation dont le coupondépend négativement d’un indice de mortalité, les acheteurs potentiels de l’obligation étant, par exemple, des fonds de pensions qui souhaitent se protéger contre le risque engendré par une longévité plus élevée que celle prévue. L’émetteur reçoit une somme d’argent au début du contrat et l’acheteur reçoit généralement en échange un coupon (et éventuellement une partie du remboursement du principal) dont le montant augmente (diminue) quand l’indice de mortalité diminue (augmente). Ce type d’obligation correspond à celle émise par la banque européenne d’investissement et BNP Paribas en 2004, qui a été plutôt un échec.

La qualité de ce type de couverture dépend bien entendu de l’indice choisi et de sa corrélation avec le risque de longévité auquel l’acheteur fait face. Par exemple, si l’indice de mortalité utilisé est celui de la population générale d’un pays P et d’une cohorte C, mais que l’acheteur souhaite se couvrir contre les risques liés à un produit vendus majoritairement aux hommes de catégorie socio-professionnelle élevée de cette cohorte, il sera imparfaitement couvert si l’évolution de la longévité des hommes de catégorie socio-professionnelle élevée ne suite pas parfaitement celle de la population générale. Le risque résiduel porte le nom de risque de base.

Il est également possible pour une compagnie souhaitant couvrir une position longue vis-à-vis du risque de longévité, par exemple si elle a un segment important d’assurance-vie, d’émettre une obligation dont les paiements dépendent positivement d’un indice de mortalité. Dans ce cas, elle peut investir le montant qu’elle reçoit au moment de l’émission et a moins de paiement à effectuer auprès des détenteurs de l’obligation si la mortalité est élevée, c’est-à-dire quand elle doit augmenter les versements auprès de ses clients détenteurs d’assurance-vie. Swiss Re a émis en 2003 une obligation de ce type qui rencontré un franc succès.

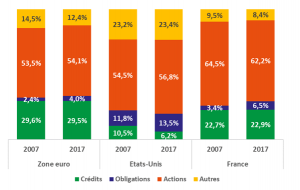

Toutefois, le marché pour ce type de produits est encore jeune et relativement limité. Mais au vu des besoins de couverture croissants, ce marché pourrait croître dans le futur. Pour qu’il soit attractif auprès des spéculateurs, il est notamment important que la liquidité perçue du produit soit élevée. Il faut, par exemple, que la construction des indices de mortalité sous-jacents soient transparents, non susceptibles d’être affectés par des problèmes d’asymétrie d’information, et qu’il existe assez de données rétrospectives sur ces indices pour que les marchés puissent évaluer ces obligations à leur juste valeur. Un attrait des obligations reliées à la longévité pour ces investisseurs est en particulier que la corrélation entre longévité et retour sur les marchés financiers semblent faible, ce qui peut permettre une meilleure diversification.

2. Les swaps de longévité et les contrats de type q-forward

Enfin, les swaps de longévité et les contrats de type q-forward sont très similaires. Dans un swap de longévité, la partiequi souhaite se couvrir contre le risque de longévité (par exemple, un fonds de pension à prestations définies ou une compagnie vendant des rentes viagères) doit un montant fixe à l’autre partie chaque période alors que l’autre partie lui doit un montant qui dépend positivement de l’évolution de la longévité.

Le contrat q-forward est similaire mais les règlements ne s’effectuent qu’en une seule fois, à la fin du contrat. Ces contrats peuvent être des purs contrats d’assurance mais peuvent aussi être titrisés et échangés sur des marchés. L’intérêt de cette dernière solution est notamment de répartir le risque entre un plus grand nombre d’acteurs et ainsi d’éventuellement permettre d’augmenter la part des risques couvertes. Comme pour les précédents produits, l’échange sur les marchés des titres basés sur des q-forward et des swaps de longévité est récent et encore limité.

Conclusion

Du fait du vieillissement de la population, les risques liés à la longévité sont significatifs pour de nombreux acteurs économiques. Des solutions d’assurance existent pour faire face à ces risques. Si les solutions classiques d’assurance ont prévalu pour l’instant, l’introduction de nouveaux produits indexés sur le risque de longévité pourrait augmenter à termes la capacité d’assurance de ce risque. Affaire à suivre.

Sources

Le texte ci-dessus se veut une courte introduction aux moyens de se couvrir contre le risque de longévité. Pour le lecteur qui souhaite plus de détails sur le marché des produits financiers liés au risque de longévité et sur les enjeux reliés, nous conseillons particulièrement la lecture de l’article de Blake et al. (2016).

Blake D., Cairns A., Coughlan G., Dowd K., Macminn R., « Le nouveau marché du risque de longévité », Revue d’Économie Financière, Numéro 122, Juin 2016

Bloom D.E., Luca D.L., « The Global Demography of Aging : Facts, Explanations, Future », Handbook of the Economics of Aging, 2016

Burne K., « Swiss-Re Longevity-Risk Deal Opens Door to More », The Wall Street Journal, 2011, https://www.wsj.com/articles/SB10001424052748703730704576065871937194158

Latourrette B., « Le risque de longévité pour les fonds de pension », Revue d’Économie Financière, Numéro 122, Juin 2016

[1] Un swap est un contrat dans lequel des parties (institutions financières, entreprises…) s’échangent des flux financiers qui peuvent dépendre de l’évolution de plusieurs variables ou indices prédéterminés.