DISCLAIMER: la personne s’exprime à titre personnel et ne représente aucunement l’institution qui l’emploie.

Résumé :

– Depuis la crise de 2008, le « risque systémique » est brandi par les économistes comme étant l’Alpha et l’Omega de l’économie financière contemporaine.

– Le premier défi du risque systémique est de s’accorder sur sa définition, multi-forme par nature.

– Le deuxième défi consiste à le mesurer et obtenir des prédictions sur son évolution future, ce qui nécessite encore énormément d’efforts vu les indicateurs actuellement disponibles.

– Le troisième défi est de réussir à le réguler, ce qui est difficile vu le rythme actuel des innovations financières créant constamment de nouvelles fragilités : « this time is different » !

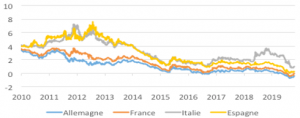

La crise de 2008 a vu l’émergence dans le débat public du concept de « risque systémique » qui est depuis brandi par les économistes comme étant l’Alpha et l’Omegade l’économie financière contemporaine (cf graphique 1), à savoir le début de tout effort de compréhension des phénomènes économiques récents, et la finalité de toutes les nouvelles régulations bancaires et financières. Mais qu’en est-il de ce concept, certes omniprésent, mais bien difficile à cerner ? Le débat est loin d’être clos sur les trois défis que pose le risque systémique, à savoir sa définition, sa mesure et sa régulation.

Définir le risque systémique

Les crises « systémiques » qui requièrent toute l’attention des régulateurs Européens et Internationaux sont celles qui trouvent leur origine au sein de la sphère financière et qui impactent significativement la sphère réelle, loin de toute idée de neutralité des variables monétaires et financières (figure 1).La crise bancaire systémique se transmet à l’économie réelle dans son ensemble via deux canaux principaux, (i) le canal du crédit, ou « credit crunch », qui diminue directement l’offre de crédit et (ii) le canal des prix, ou « fire-sales », qui alimente des spirales à la baisse du prix des actifs et diminue la capacité de prêt ou d’emprunt des acteurs (voir article précédant ici).

Même s’il n’existe aucune définition communément acceptée, le risque systémique peut se définir comme « le risque que l’instabilité financière devienne telle qu’elle empêche le bon fonctionnement du système financier au point d’impacter négativement la croissance et le bien-être » (BCE, 2010).

Figure 1 :définition d’une crise systémique

Source : Duprey, 2013 et BS-initiative

Cerner les différentes dimensions du risque systémique

Pour Caruna (2010), l’un des responsables exécutifs de la Banque des Règlements Internationaux, le risque systémique serait le reflet :

- Des expositions communes aux principaux facteurs de risque ;

- De la pro-cyclicité inhérente au système financier ;

- Desinterconnexions entre les institutions financières.

Ce triptyque entend mettre l’accent d’une part sur le caractère pro-cyclique des déséquilibres financiers reflétant les cycles macroéconomiques (cycle du levier : Geanakoplos, 2009 ; procyclicité du levier et liquidité : Adrian et Shin, 2010), et d’autre part le mécanisme de contagion à l’œuvre derrière les défauts simultanés ou en cascades, à savoir une prise de risque et stratégie de diversification identique (Wagner, 2010) de la part des différents agents (« commonality ») ou une exposition réciproque (prêts interbancaires, « Credit Default Swap », « Repurchase agreements » ,…) en cas de difficulté de l’un d’eux.

Toutefois une définition plus restrictive du risque systémique se focalise sur les points 2 et 3, c’est-à-dire l’accumulation et la transmission de déséquilibres internes au système, alors que le point 1 est parfois considéré comme reflétant un risque systématique, à savoir une exposition commune à un choc exogène. Dans ce cas, le régulateur peut seulement agir sur la résilience individuelle des institutions financières et non pas sur l’occurrence du choc lui-même.

Les différents aspects du risque systémique (cf. table 1) peuvent s’articuler autour de deux dimensions principales, (i) la stabilité du système en coupe à chaque période, que le choc soit endogène (systémique au sens restrictif) ou exogène (systématique) et (ii) la stabilité du système au cours du temps, c’est-à-dire l’amplification éventuelle du choc initial (pro-cyclicité).

Table 1 : taxonomie du risque systémique

|

Phase : |

Montée des risques |

Matérialisation |

Diffusion du risque |

|||

|

Dimension : |

Cross-section |

Temporel |

Temporel |

Cross-section |

||

|

Pouvoir prédictif : |

Nowcasting |

Forecasting |

Nowcasting |

Nowcasting |

||

|

Source risque : |

Exogène (Systematique) |

Endogène |

|

|

Endogène |

Endogène |

|

Type de mesure : |

Exposition |

Contribution |

Early-warning |

Early-warning |

Contagion à l’économie réelle |

Contagion entre institutions |

|

Exemple de mesures (cf références en fin d’article) : |

MES DIP SRISK CoVaR |

Delta-CoVaR BSI |

Théorie du signal(écart croissance du crédit et niveau potentiel) |

Threshold models |

CISS VAR DSGE |

BSI Network PCA |

Source : Duprey, 2013

Une conception nouvelle du risque

Une institution financière peut être considérée comme systémique G-SIBs pour « Global Systemically Important Banks ») en fonction d’une combinaison de facteurs (cf tableau 2), principalement :

- la taillequi reflète (non-exclusivement) la position dominante de la banque et la magnitude du choc (Drehmann et Tarashev 2011);

- l’interconnexionqui reflète la centralité de l’institution dans le réseau en fonction de la taille de ses liens (marché interbancaire, dérivés OTC) ou de son intervention dans différents segments/juridictions ;

- la substituabilitéqui reflète le degré d’homogénéité et de concurrence d’un segment du marché ;

- la complexitéqui reflète l’incertitude liée à la résolution d’une institution en difficulté et la possibilité de mouvements de panique (vol vers la qualité) en cas de difficulté à maitriser les risques (Caballero et Simsek, 2009).

Le risque systémique est par définition une externalité, c’est-à-dire que chaque institution financière gère son propre risque sans considérer l’impact de ses décisions sur le risque au niveau du système dans son ensemble. Ainsi, plus les inter-dépendances sont fortes, plus l’externalité augmente. Dès lors, en 2007, un choc assez localisé sur une partie du marché des prêts hypothécaires américains a pu générer la récession que l’on connait.

Même si la taille reste le principal facteur de risque systémique, la résilience du système peut être mise à mal par une petite composante si celle-ci est suffisamment complexe et interconnectée au système. Dès lors certaines institutions qui ne portent pas atteinte au système financier mondial peuvent être systémiques à un échelon plus local, d’où la définition d’institutions systémiques sur le plan national (D-SIBs pour « Domestic Systemically Important Banks »).

Le défi posé par le risque systémique est donc le suivant : proposer une approche globale des risques, lesquels doivent faire l’objet d’une investigation la plus granulaire possible.

Table 2 : facteurs de risque utilisés pour identifier les institutions financières systémiques

|

Catégorie |

Pondération |

|

Activité cross-juridictionnelle |

20% |

|

Taille |

20% |

|

Interconnexion |

20% |

|

Substituabilité / infrastructures des institutions |

20% |

|

Complexité |

20% |

Mesurer le risque de système : un défi

Le risque systémique peut être mesuré comme le résidu de la différence entre le risque global et la somme des risques individuels, c’est-à-dire la partie du risque qui n’est pas internalisée dans le comportement des intermédiaires financiers. Les principales mesures du risque systémique peuvent être regroupées en fonction de la dimension du risque étudiée (cf tableau 1), à savoir mesure :

- d’une exposition à un choc systématique ;

- de la contribution à la fragilité du système ;

- des effets en chaine via la contagion à d’autres entités.

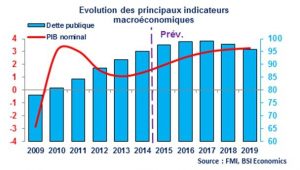

Néanmoins, s’il est relativement aisé de mesurer un risque systémique en train de se matérialiser, c’est-à-dire de faire de la prévision en temps réel ou « now-casting », le caractère prédictif (« forecasting ») de la plupart des mesures est très faible voire inexistant ; vu les outils actuellement à disposition.La dimension temporelle du risque systémique ne se prête donc qu’à une analyse historique, qui vise ainsi à déduire des vulnérabilités passées,les recommandations pour une meilleure résilience future.Évidemment cela est difficilement réconciliable avec le rythme actuel des innovations financières (notamment l’arbitrage règlementaire que permettent certains produits dérivés) et le caractère inédit de chaque nouvelle crise car « this time is different » !

Ainsi les efforts portent aujourd’hui sur le développement d’indicateurs avancés (« early-warning ») permettant d’identifier la montée des vulnérabilités et ainsi signaler au régulateur le moment le plus approprié pour activer les outils macro-prudentielsdevant éviter la matérialisation du risque de système. Idéalement, le régulateur souhaiterait tester l’effectivité des signaux de montée du risque systémique, c’est-à-dire distinguer les situations où le risque de système s’accentue sans être détecté (erreur de type 1) et les situations où les indicateurs signalent un risque qui n’est en fait pas présent (erreur de type 2).

Conclusion : vers une nouvelle régulation plus « systémique »

De notre capacité à mieux cerner les différentes facettes du risque systémique dépend le succès des régulations macro-prudentielles pour à la fois diminuer les coûts associés aux crises systémiques mais aussi leur probabilité d’occurrence. D’importantes avancées sont en cours, avec notamment la mise en place de surcharges de capital pour les institutions systémiques (BCBS, 2013) correspondant à la dimension en coupe du risque systémique, ainsi que le développement du coussin de capital contra-cyclique (CGFS, 2012) visant à renforcer la régulation en période d’expansion et laisser plus de marge de manœuvre en période de crise, ce qui renvoi à la dimension temporelle du risque systémique.

Références :

– Adrian, T. And Shin, H. S. (2010). Liquidity and Leverage, Journal of Financial Intermediation, 19, 418-437.

– Arnould, G. (2013). Comment une crise systémique se déclenche-t-elle ? BS-initiative

– Basel Committee on Banking Supervision (2013). Global systemically important banks: updated assessment methodology and the higher loss absorbency requirement, BCBS Paper, 255.

– Caballero, R. and Simsek, A. (2009). Complexity and Financial Panics, NBER Working paper, 14997.

– Caruana, J. (2010). Macroprudential policy: working towards a new consensus. Speech at the High Level meeting on the Emerging Framework for Financial Regulation and Monetary Policy, 23 April.

– Committee on the Global Financial System (2012). Operationalising the selection and application of macroprudential instruments. CGFS Publications No. 48.

– Drehmann, M. and Tarashev, N. (2011). Systemic Importance: Some Simple Indicators, BIS Quarterly Review, 1103.

– European Central Bank (2010). Financial Stability Review. June 2010, pp. 138-146.

– Geanakoplos, J. (2009). Solving the Present Crisis and Managing the Leverage Cycle, testimony by the Financial Crisis Inquiry Commission.

– Wagner, W. (2010). Diversification at financial institutions and systemic crises, Journal of Financial Intermediation, 3, 373-386.

Bibliographie sélective des indicateurs de risque systémique:

Théorie du signal et threshold models:

– Committee on the Global Financial System (2012). Operationalising the selection and application of macroprudential instruments. CGFS Publications No. 48.

– Lo Duca, M., Peltonen, T. (2013). Assessing systemic risks and predicting systemic events, Journal of Banking and Finance, 37(7), 2183-2195.

CoVaR :

– Cao, Z. (2013). Mult-CoVaR and Shapley value: A systemic risk measure. Working Paper.

– Adrian, T., Brunnermeier, M.K. (2008). CoVaR. Federal Reserve Bank of New York Staff Reports No. 348.

Marginal expected Shortfall (MES) and SRISK

– Acharya, V.V., Pedersen, L.H., Philippon, T., Richardson, M. (2010). Measuring systemic risk. Working Paper.

– Acharya, V., Engle, R. and Richardson, M. (2012). Capital Shortfall: A New Approach to Ranking and Regulating Systemic Risks. American Economic Review, 102(3), 59-64.

Distress Insurance Premium (DIP):

– Huang, X., Zhou, H. and Zhu, H. (2009). A framework for assessing the systemic risk of major financial institutions. Journal of Banking and Finance, 33(11), pp. 2036-2049.

Banking Stability Index (BSI)

– Segoviano, M., Goodhart, C. (2009). Banking stability measures. IMF Working Paper No. 09/4.

Composite Indicator of Systemic Stress (CISS):

– Hollo, D., Kremer, M. and Lo Duca, M. (2012). CISS – a composite indicator of systemic stress in the financial system. ECB Working Paper No.1426.

Principal Component Analysis (PCA):

– Billio, M., Getmansky, M., Lo, A. and Pelizzon, L. (2010). Measuring Systemic Risk in the Finance and Insurance Sectors. NBER Working Paper No.16223.

Network:

– Cont, R., Moussa, A. and Santos, E.B. (2010). Network Structure and Systemic Risk in Banking Systems. Working paper.