Résumé :

– L’agriculture est financière depuis plusieurs siècles, les marchés à terme ont même été inventés pour l’agriculture.

– Ainsi, ce que nous appelons aujourd’hui « financiarisation de l’agriculture » est simplement une augmentation de sa financiarisation.

– Aujourd’hui 2% des transactions du marché agricole finissent par une livraison physique.

– Les prix semblent être impactés par la financiarisation.

Les débuts de l’agriculture financière

On oublie vite que la naissance de la finance est bien antérieure à la deuxième partie du XXèmesiècle. Pourtant, en y regardant de plus près, on s’aperçoit que les premières bourses, proches de celles que nous connaissons, se créent aux XVIè siècle (Anvers 1531, Lyon 1540, Londres 1571) [1]. Ce rappel permet d’insister sur le fait que le développement actuel des places financières mondiales est dans la continuité d’un processus engagé depuis des siècles, souvent grâce à l’agriculture.

C’est dans ce contexte que réapparait avec force, depuis déjà quelques années, les problématiques agricoles. Oubliée des projets de développement des grandes institutions internationales pendant des décennies car jugée trop peu rentable, trop peu capitalistique, l’agriculture a été, dans certains pays, complètement abandonnée (comme le Malawi ou le Nigéria). Il aura fallu des « émeutes de la faim » (2008) pour que les dirigeants soient sensibilisés et que l’objectif du millénaire (réduire de moitié la proportion de la population mondiale qui souffre de la faim) redevienne un élément central des discussions de développement.

Mais ces émeutes ont eu un autre effet : celui d’accuser les marchés financiers déjà accablés par la crise des subprimes. L’idée était simple et le raisonnement rapide : les prix internationaux des matières premières alimentaires ont explosé si violemment que cela ne pouvait être le fait que de spéculateurs assoiffés d’argent et cherchant désespérant d’autres actifs que les produits financiers classiques. La crise financière aurait ainsi poussé les investisseurs à se tourner, entre autre, vers les actifs agricoles et ils auraient causé, par leur seule activité sur le marché, un doublement prix du blé, un triplement de celui du riz [2].

Les débuts de l’agriculture financière

Tentons d’y voir un peu plus clair en reprenant les éléments depuis le début. L’agriculture est un pan de l’économie qui est assujetti aux caprices de la météo. La capacité de production d’une année sur l’autre est donc toujours difficile à déterminer, bien qu’avec les techniques modernes, elle tend à se stabiliser. Mais la volatilité y est importante puisque si l’offre fluctue, la demande augmente toujours sensiblement, ce qui crée des tensions importantes : c’est la loi de King(ou l’inélasticité de la demande pour les produits de premières nécessité). Ainsi, les négociants sur ce marché (de l’agriculteur au dernier intervenant) ont besoin de se prémunir du risque lié à la météo. C’est pour cela que sont inventés les futures, ces contrats à livraison différée (ou à terme) pouvant s’échanger sur les marchés. Les premiers datent généralement du XVIIèmesiècle au Pays-Bas lorsque tout le pays était en ébullition autour de la Tulipe [2] (expérience qui finira bien mal!). Ce système se développe dès l’ouverture de la bourse de Chicago dans les années 1840.

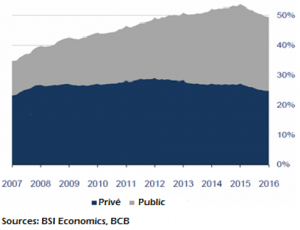

La financiarisation de l’agriculture commence donc bien avant la révolution industrielle mais est limitée par une globalisation restreinte de l’économie. Nous assistons ainsi à « la nouvelle financiarisation de l’agriculture », avec l’apparition des fonds indiciels sur ce marché. En 2004, la valeur totale (en constante augmentation) des contrats à terme agricoles était de 180 milliards de dollars [3].

L’évolution récente de la financiarisation

Le premier fonds indiciel est créé en 1991 par Goldman Sachs (GSCI : Goldman Sachs Commodity Index) puis est racheté par Stantard & Poor’s en 2007. Son apparition n’est pas un élément perturbateur dans les premières années car les réglementations des marchés, héritées de la crise de 1929, tiennent encore (tant bien que mal). De fait, les sommes investies dans ce fonds (les suivants) sont relativement marginales par rapport à l’ensemble du marché. Or, la déréglementation va permettre aux fonds indiciels agricoles d’amasser beaucoup plus de liquidité qu’auparavant. C’est cette nouvelle donne qui va bouleverser le fonctionnement du marché.

Techniquement, ce produit fonctionne de la même manière que n’importe quel autre fonds indiciel. Autrement dit, les investisseurs mettent en commun une somme d’argent qui sert à acheter des titres (en agriculture ce sont forcément des contrats à terme), qui, prit dans leur ensemble forment un indice, sensé représenter l’évolution du marché. Ainsi, le portefeuille détenu par le fond est proche de l’évolution des cours. Ainsi, ce dernier sert à prendre des positions sur le marché, mais il est également un système d’investissement à long terme. De cette façon, dès que le fonds est doté de plusieurs milliards (grâce aux investisseurs), il achète beaucoup de contrats à terme sur le marché. Donc le marché agricole, caractérisée par un nombre limité de contrats, se retrouve en pénurie « artificielle » puisque la capacité d’achat de ces fonds est extrêmement importante. Le prix du contrat doit donc augmenter et entraine le prix spot [4] de la marchandise.

Le Sénat américain a demandé une expertise en 2008 sur le fonctionnement des marchés. Le graphique suivant montre l’évolution des investissements dans les fonds indiciels agricoles depuis leur création au début des années quatre-vingt dix. Le chiffre le plus parlant étant celui-ci : de 13 milliards de dollars en 2003, les investissements passent à 260 en 2008, soit une augmentation de 2000% (certains avancent le chiffre de 318 milliards en juillet 2008) [5].

Seulement 2% des transactions sur le marché amènent à une livraison physique(c’est-à-dire que le contrat arrive à échéance, que le produit agricole est livré à l’acheteur) alors que les 98% restants ne sont que des échanges purs de contrats [6]. Comme nous l’avons déjà dit, le marché agricole (comme tous les marchés) a besoin d’un minimum de spéculation pour que le marché soit liquide. Seulement, la proportion que prend la spéculation par rapport aux échanges semble être trop importante.

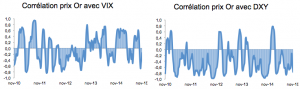

Au premier abord, on peut se demander pourquoi les investisseurs montrent un tel attrait pour l’agriculture. Une étude rendue au Sénat français [7] montre que le rendement des actifs agricoles est maintenant plus élevé que celui des actions corporate et bien supérieur à celui des obligations d’État. De plus, il est à noter que les prix des biens agricoles évoluent généralement de façon inverse aux autres prix d’actifs, ce qui permet aux investisseurs de diversifier leur portefeuille.

Les conséquences de la financiarisation

Le début des années 2000 correspond à un changement dans l’évolution des prix des matières premières agricoles. On assiste alors à une hausse des prix qui est traditionnellement expliquée par l’augmentation de la demande mondiale (poussée par les pays en développement) ainsi que par les politiques agricoles de diminution des stocks. Néanmoins on ne peut s’empêcher de remarquer que cette date correspond à la déréglementation des marchés et à l’essor, comme nous l’avons vu précédemment, des fonds indiciels. Une analyse préliminaire de l’évolution des prix des principales céréales peut accentuer cette intuition.

Le marché du riz est moins financiarisé que celui du blé et du maïs, pour plusieurs raisons. Seuls 5 à 7% de la production est échangée, contre 15 à 20% pour le maïs et le blé. De plus, les gros producteurs de riz (Chine, Inde, Indonésie, Thaïlande) sont entrés plus tard dans l’économie de marché. Mais surtout, le riz est une céréale stratégique pour le maintien de la sécurité alimentaire mondiale. Si la spéculation est moins importante sur ce marché, l’augmentation de la demande et la diminution des stocks sont donc les déterminants principaux des variations du prix du riz. Comme le montre le graphique ci-dessous [8], le prix du maïs et du blé sont multipliés respectivement par deux et plus de deux avant que celui du riz n’augmente en janvier 2008. On peut donc penser que l’on observe ici l’effet de la spéculation, plus développée sur les marchés du blé et du maïs.

Évolution des indices de prix FAO des trois principales céréales

Source : FAO, Policy Brief No.9, 2009

Conclusion

Il ne ressort pas des recherches de la communauté scientifique une réponse claire quant à l’effet de la spéculation sur le monde agricole. Pourtant, une des grandes conséquences de cette rapide financiarisation et de la crise économique et sociale qui en a suivie, est la volonté des gouvernements de réguler de nouveau les marchés financiers en général, et le marché agricole en particulier. Plusieurs banques ont fermé leurs fonds indiciels par peur de ternir leur image et les instances internationales insistent pour réguler le marché le plus sensible tant pour la dignité humaine que pour la réduction des inégalités.

Référence:

[1] Montoussé, Bourachot, Renouard, Rettel. « 100 fiches pour comprendre la bourse et le marchés financiers »

[2] Laurent Curau. « Et krach, la tulipe »

[3] Financiarisation et volatilité des marchés agricoles : vers la définition d’un nouveau cadre de régulation des marchés dérivés

[4] Le prix spot de la marchandise est le prix international. Autrement dit, c’est le prix déterminé sur les marchés financiers par la confrontation de l’offre et de la demande. Il est à différencier du prix du contrat à terme qui représente l’achat d’une quantité déterminée de bien et sur lequel joue directement la spéculation.

[5] Rapporteur au Sénat Américain de Michael W. Masters. 2008.

[6] Olivier De Schutter. « Food Commodities Speculation and Food Price Crises ». Rapporteur spécial de l’ONU pour le droit à l’alimentation.

[7] Rapport au Sénat Français.

[8] Policy brief No. 9. FAO. « Price Surges in food Markets : How should organized futures markets be regulated ? »