Actualité : L’incertitude politique régnante pousse les investisseurs à essayer de comprendre le comportement du franc suisse. Le franc suisse, tout comme le yen japonais sont des valeurs refuge. Cela signifie que ce sont des monnaies réputées stables et sûres vers lesquelles se tournent les investisseurs en cas d’aversion au risque. Ainsi, en période de forte instabilité politique, économique ou financière à l’échelle internationale, la forte demande pour ses monnaies fait grimper leur valeur bien au-delà de leur valeur fondamentale. Dans le cas du franc suisse, la banque centrale suisse (la SNB) est très attentive aux fluctuations de la devise nationale, mais la gestion de cette priorité a beaucoup évolué au cours de ces dernières années et pourrait prendre un nouveau tournant.

Le franc suisse est actuellement surévalué

Le franc suisse est une monnaie surévaluée, comme le suggère les modèles de prévision usuels (PPP, fair value). Pourtant, le pays connait une très forte demande pour sa devise, la maintenant à des niveaux très élevés. Cela provient de facteurs structurelspropres à cette devise :

-

Côté économique, le pays connait un fort excédent de sa balance externe : la balance courante enregistre un surplus supérieur à 10 % du PIB. La Suisse est également receveuse nette de capitaux : la balance du compte financier est positive et représente 20 % du PIB (contre 0,75 % en Zone euro par exemple). La forte demande pour cette devise se traduit donc par une tendance structurelle à l’appréciation ;

-

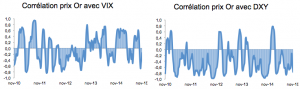

Côté confiance, les épisodes tumultueux dans les pays développés, aussi bien passés (crise financière, crise de la dette, Brexit, remous en Italie) qu’à venir (Trump) poussent les marchés à être prudents et à placer leurs capitaux surdes valeurs refuges comme le franc suisse.

Mais si cette tendance structurelle à l’appréciation se maintient, c’est bien qu’elle demeure attractive malgré la forte demande et qu’un facteur contient sa valeur. La banque centrale suisse joue ce rôle clé. En 2011, la banque centrale a décidé de fixer la valeur du franc-suisse vis-à-vis de l’euro à 1,20 (cela s’appelle un peg), afin de limiter l’envol de la devise face à la crise financière qui frappait alors le monde. Pour se faire, la banque centrale a créé de nouveaux francs suisses qu’elle a vendus contre des euros, afin de contrebalancer la forte demande des investisseurs internationaux. Puis, très soudainement, en janvier 2015, la SNB a surpris les marchés en annonçant l’abandon du peg, principalement selon les observateurs parce que la devise suisse se dépréciait face aux autres devises (-10 % face au dollar l’année précédant l’abandon du peg). La monnaie a alors retrouvé sa valeur « naturelle » (autour de 1,05 Francs suisses pour 1 euro pendant plusieurs mois), avant de rapidement subir à nouveau les pressions structurelles à la hausse.

Les interventions de la SNB, un déterminant clé de la valeur du franc suisse

Ce qui peut paraître étonnant, c’est que malgré cet engagement d’abandon dupeg contre l’euro, la SNB continue d’intervenir chaque semaine depuis 2015 sur les marchés des changes en achetant des devises étrangères, principalement de l’euro, faisant gonfler progressivement la taille du bilan de la banque centrale. La SNB a augmenté ses réserves en devises de 64 milliards de CHF en 2016. Elle maintient ainsi un « soft peg », dont la cible n’est pas vraiment claire à ce jour car le seuil de tolérance semble évoluer, entre 1,07 et 1,09.

Malgré des risques déflationnistes persistants, on peut s’attendre à une normalisation de la politique de la SNB, y compris sa politique d’intervention, qui se fera probablement après celle de la BCE, afin d’empêcher une appréciation de la devise qui pourrait résulter d’une hausse des taux courts en Suisse et de taux demeurant très bas en zone euro.

Mais au-delà des bons fondamentaux économiques et de la possible extension du seuil de tolérance, plusieurs facteurs poussent à penser que cette politique d’intervention silencieuse ne pourra pas durer une éternité :

· Le rapport des Etats-Unis sur la dénomination des « currency manipulator » a été publié le 15 avril dernier. La Suisse apparaissait dans la liste des pays à surveiller, tout comme l’an dernier, remplissant deux des trois critères requis : avoir un surplus du compte courant de plus de 3 % et procéder à des interventions persistantes sur le marché des changes. Toutefois, le troisième critère semble difficile à remplir à ce jour (avoir une balance commerciale bilatérale avec les Etats-Unis de plus de 20 Mds USD contre 13 Mds USD aujourd’hui). Même si la SNB est libre de procéder aux interventions sur le marché des changes, la pression politique que peut exercer les Etats-Unis pourrait altérer la réputation de la banque centrale. De plus, l’idée d’officialiser le fait que la valeur de la monnaie soit artificielle pourrait avoir un impact négatif sur les investisseurs internationaux ;

· La pression à la hausse sur les taux d’intérêt globaux pourrait impacter le capital du bilan de la banque centrale, étant donné la forte exposition du bilan aux devises, aux actions et à l’or. A titre d’exemple, 20 % des devises détenues par la SNB sont investies en actions. Toutefois bien-sûr, ces hausses des taux au niveau global exerceront des pressions à la hausse sur les devises concernées et minimiseront l’attrait du franc suisse. L’effet net demeure donc incertain et dépendra du temps nécessaire à l’ajustement des devises étrangères ;

· Enfin le bilan de la banque centrale est très large : il représente plus de 110 % du PIB. C’est plus que celui de Banque du Japon (90 %)… Cela pose la question de l’extension infinie du bilan de la banque centrale : alors que théoriquement, rien ne s’y oppose à priori, la pression politique prend certainement le dessus, les dividendes de la SNB étant une source majeure de ressources pour les administrations locales (les cantons), ces dernières étant les actionnaires principales de la SNB. Cela complique tout potentiel changement de cap de la SNB…

Conclusion

La politique d’intervention de la SNB est donc un déterminant clé de la valeur du franc suisse, mais qui demeure relativement imprévisible à moyen terme, étant donné les forces en jeu. Il faudra du temps et une communication plus transparente de la SNB afin d’anticiper sa nouvelle fonction de réaction. Ce qu’il y a de sûr, c’est qu’on ne peut ignorer le potentiel de dépréciation de la devise surévaluée, particulièrement depuis que le risque politique a diminué après les élections françaises, réduisant ainsi les flux risk-off vers la monnaie refuge.