Victor Lequillerier, Président de BSI Economics, répond à 3 questions sur les conséquences économiques du COVID-19 dans le monde, et en particulier dans les pays émergents.

BSI Economics – Les défaillances vont-elles augmenter ?

Victor Lequillerier – En 2020, les défaillances d’entreprises devraient significativement augmenter (Coface table sur une hausse de 25 % du nombre de défaillances dans le monde par rapport à 2019). Si certaines mesures permettraient de limiter une brusque hausse des défaillances (annulation de charges, report des délais de remboursement pour les prêts bancaires, etc.), la hausse des défauts irait de pair avec l’ampleur de la contraction de l’activité économique.

En dehors de l’industrie agro-alimentaire ou pharmaceutique, l’ensemble des secteurs seraient concernés par une hausse de défaillances : transports aériens (Afrique du Sud), automobile (Brésil, Chine), tourisme (Thaïlande, Tunisie), énergie (Arabie Saoudite, Mexique), métaux (Chili), construction et immobilier (Emirats Arabes Unis), commerce (Argentine, Turquie), textile (Inde) et électronique (Corée du Sud).

Les économies émergents peuvent-t-elles éviter une crise change ?

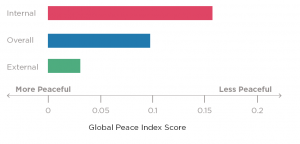

En 2020, les pays émergents subissent un sudden stop provoquant de fortes pressions baissières sur les devises émergentes (-11 % ytd, au 1er mai, en moyenne dans une trentaine de pays émergents).

A court terme, l’enjeu est de ne pas faire face à une pénurie de devises. Une solution consisterait à faire appel à l’instrument de financement rapide du FMI et surtout à multiplier les accords de swaps de devises avec d’autres Banques centrales (comme l’a récemment fait l’Indonésie), ce que tente de faire actuellement la Turquie, fortement vulnérable au risque de change.

A moyen terme, l’enjeu sera d’éviter que les politiques monétaires accommodantes génèrent des fortes tensions inflationnistes. Stériliser les interventions pour maintenir des taux réels positifs s’avèrerait stratégique, afin de rester attractif au moment où les investisseurs étrangers, en quête de rendement, seront prêts à investir dans les pays émergents (ce qui permettrait de rompre avec la spirale actuelle de dépréciation des devises).

Quels enjeux pour l’après Covid-19 autour de l’endettement des pays émergents ?

La hausse de l’endettement publique, induite par le creusement des déficits publics, pourrait mener certains pays à mener des politiques d’austérité budgétaire (c’est plus ou moins déjà le cas en Algérie ou à Oman par exemple).

Cependant, ce type de politique aura très probablement des effets récessifs sur l’activité économique, alors même que l’investissement public joue souvent un rôle moteur dans les économies émergentes. Une restructuration des dettes publiques, particulièrement en Afrique subsaharienne, semble nécessaire et inévitable pour ne pas compromettre un rebond de l’activité et une hausse indésirable du risque social.