Seconde partie : La source de l’hyperinflation : un comportement rationnel d’un Etat laxiste

Résumé :

– Il existe un seuil d’inflation théorique qui maximise les revenus de l’Etat. Pourtant les taux d’inflation observés pendant les épisodes d’hyperinflation sont très supérieurs à ce taux optimal.

– Le délai d’ajustement des encaisses monétaires réelles permet à l’Etat d’augmenter ses revenus (en termes réels) en augmentant constamment la quantité de monnaie qu’il émet. C’est la mécanique à l’œuvre dans les épisodes hyper-inflationnistes décrits par Cagan.

– Dans ce cadre, l’hyperinflation dure tant que l’Etat ne veut pas diminuer ses dépenses : il augmentera alors la quantité de monnaie en circulation, se contraignant ainsi à augmenter encore plus cette quantité dans le futur du fait de la baisse du pouvoir d’achat des encaisses monétaires consécutifs.

Note introductive : cet article est la seconde partie d’une contribution se voulant pour but d’expliquer la mécanique hyper-inflationniste présentée par Cagan dans son article qui sert souvent de référence à ce sujet, et fait suite à une première partie déjà publiée.

Dans le précédent article, nous avons caractérisé la fonction de demande utilisée par Cagan pour expliquer l’ hyperinflation. Celle-ci prend en compte uniquement la principale variable pertinente: l’inflation anticipée. Dans ce contexte, la création monétaire de l’Etat conduit mécaniquement à de l’inflation.

Pourquoi un Etat s’entête-t-il alors à créer de la monnaie [1]? La réponse pourrait sembler simple au premier abord : l’Etat est en difficulté, ne peut plus emprunter sur les marchés, ne veut pas ou ne peut pas diminuer ses dépenses, donc se finance par création monétaire.

Or, nous avons vu que dans un contexte hyper-inflationniste, à chaque fois que l’Etat émettait de la monnaie les agents économiques s’empressaient de s’en débarrasser en créant ainsi de l’inflation. Le supplément de monnaie créé par l’Etat pour ses besoins financiers conduit donc paradoxalement à une augmentation de ses besoins financiers globaux (via l’inflation), et ce d’autant plus que l’inflation anticipée par les agents est élevée [2].

Est-ce alors peine perdue pour un Etat de se financer par création monétaire si l’on s’en réfère à ce modèle ? Pas vraiment, d’abord (1) du fait que le raisonnement n’est valable que lorsque l’inflation est déjà à un niveau élevé, ensuite (2) en raison de la simplification faite sur le délai d’ajustement des encaisses monétaires réelles.

Nous développons d’abord le premier point à travers le concept de courbe Laffer de Seigneuriage (1), avant de s’attarder sur les conséquences de l’existence d’un délai d’ajustement des encaisses réelles des agents pour le financement monétaire de l’Etat (2).

- (1) La courbe Laffer de Seigneuriage, ou l’existence d’un niveau d’inflation limite qui maximise les recettes de l’Etat dans le cadre d’un financement monétaire

Pour comprendre le principe de la courbe de Laffer de seigneuriage, rappelons au préalable le principe de la courbe de Laffer.

La courbe de Laffer

Le principe de la courbe de Laffer (du nom de l’économiste et publiciste américain Arthur Laffer) s’inscrit dans le cadre des politiques fiscales et répond à la question suivante : quel est le niveau maximal de taxes en théorie possible dans une économie ?

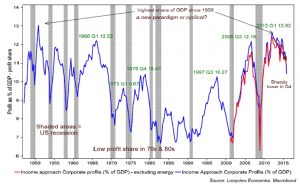

La courbe en cloche illustre la relation concave qui existe entre le niveau des taxes dans une économie et l’assiette sur laquelle ces taxes sont prélevées. Dans la partie croissante de la courbe, plus le taux de taxation augmente, plus le niveau total de l’impôt augmente (S= taux de taxation * assiette). Or, à un certain niveau, le fait d’augmenter le taux de taxation va diminuer l’impôt total. La raison tient au fait que l’assiette des impôts est elle-même liée au taux de taxation : plus le taux de taxation augmente plus la consommation et la production du pays vont en théorie diminuer et donc plus la richesse totale de l’économie diminue [3].

C’est ce qui explique que l’augmentation des recettes de l’impôt suite à l’augmentation du taux de taxation est de moins en moins importante dans la première partie de la courbe. La partie décroissante de la courbe correspond donc à une situation dans laquelle l’augmentation du taux de taxation a des effets dépressifs si importants sur l’économie (et donc sur l’assiette de l’impôt) que cette augmentation se traduit par une baisse du niveau total des impôts.

L’extension à la courbe Laffer de seigneuriage

Le principe de la courbe Laffer de Seigneuriage est le même. Notons que c’est un concept d’équilibre de moyen / long terme qui est ici à l’œuvre : la question est de savoir ce qui se produit si on choisit un nouveau taux d’inflation d’équilibre (on suppose que l’Etat détermine la cible inflationniste).

Ici c’est l’inflation П qui joue le rôle du taux de taxation, et les encaisses réelles M/P le rôle de l’assiette. Cette relation résulte de l’expression mathématique du seigneuriage [4]:

S = ΔM/P = (Δ M / M ) * (M / P) = gm(M/P) = П (M/P) [5]

M/P correspond au niveau des encaisses réelles. Cette formalisation nous permet d’ailleurs de comprendre pourquoi les revenus de seigneuriage sont appelés « l’impôt de l’inflation ».

Comment le gouvernement peut-il augmenter ses revenus de seigneuriage ? En accroissant l’offre de monnaie, les revenus de seigneuriage augmenteront uniquement si le supplément de revenus provenant de l’inflation est supérieur à la baisse de l’assiette consécutive à l’augmentation de l’inflation (M/P).

Les travaux empiriques ont tendance à montrer que la relation qui unit la demande de monnaie en termes réels à l’inflation est concave (comme le fait Cagan), c’est-à-dire que pour de faibles niveaux d’inflation la diminution de la demande d’encaisses réelles consécutive à l’augmentation de l’inflation est relativement faible, alors qu’elle sera plus forte dans le cas de niveaux d’inflation élevés. C’est cette relation concave qui va faire que, pour de faibles niveaux d’inflation, l’augmentation du niveau d’inflation augmentera les revenus de seigneuriage, alors qu’à partir d’un certain seuil, la diminution de l’assiette sera telle que les revenus de seigneuriage seront plus faibles qu’avant. Nous retrouvons donc la relation présentée précédemment via par la courbe de Laffer.

D’après cette analyse, les revenus issus de la création monétaire sont maximisés pour un certain niveau d’inflation (A ici). Dans la plupart des pays cependant, il est très rare de trouver des études qui citent destaux d’inflation mensuel dépassant les 15 % (ce qui équivaut à un taux annuel dépassant les 400%). Surprenant lorsque l’on sait que les taux d’inflation dans les épisodes hyperinflationnistes dépassent les 50% mensuel. Pourquoi alors un Etat augmenterait-il délibérément le niveau d’inflation s’il sait que ses revenus seront moindres ainsi ?

- (2) Le délais d’ajustement des encaisses monétaires : la source du potentiel caractère illimité des revenus de la taxe inflationniste

Nous avons décrit précédemment la fonction de demande de monnaie employée par Cagan. Celle-ci faisait une hypothèse importante afin de rendre faisable l’étude statistique : il était supposé que les encaisses réelles désirées étaient égales aux encaisses réelles effectives, autrement dit que le délai d’ajustement des encaisses réelles était nul [6].

Or cette hypothèse est très réductrice. Elle est même non valide, puisque c’est justement la présence d’un délai d’ajustement des encaisses qui va être à la source des dynamiques d’hyperinflation. L’Etat peut en effet tirer profit de ce délais d’ajustement : lorsqu’il augmente la quantité de monnaie en circulation plus qu’il ne l’a fait dans le passé, les encaisses monétaires ne s’ajustent pas immédiatement mais avec un certain délai, c’est donc comme si le taux d’imposition avait augmenté sans que la base d’imposition n’ait diminué. En mettant en place une politique où l’Etat augmente toujours plus la quantité de monnaie en circulation, il tire à chaque fois avantage du délai d’ajustement des encaisses de sorte que la taxe inflationniste produise des revenus croissants.

Cela ne serait pas le cas si les agents économiques anticipaient ce mécanisme. Ce que dit Cagan à ce sujet, c’est que la confiance persistante des individus dans la valeur future de la monnaie (on peut penser à un certain effet d’inertie dans les habitudes et croyances des individus) maintient ce délai d’ajustement, et donc ne provoque pas de fuite extrême de cette monnaie (même si, pour Cagan, ce délai se raccourcit au fur et à mesure que l’épisode d’hyperinflation dure).

La clé pour mettre fin aux épisodes d’hyperinflation tels que décrits par Cagan est dans les mains de l’Etat concerné

Les épisodes d’hyperinflations décrits par Cagan ne correspondent pas à des processus auto-générateurs où l’emballement ne serait pas maîtrisable [7]. Dans ce cadre, la clé pour mettre fin aux épisodes d’hyperinflation est dans les mains de l’Etat considéré : il lui suffit en effet de réduire son financement monétaire.

Avant que cette dynamique ne s’enclenche, on peut également se demander pourquoi l’Etat en vient à cette méthode de financement ? (voir encadré 1 pour un exemple historique) C’est souvent la solution la plus simple quand l’Etat devient insolvable. L’insolvabilité d’un Etat peut être décrite comme un état où ce dernier collecte le maximum de taxes possibles à travers l’impôt sur le revenu (maximum de la courbe Laffer) et l’impôt de l’inflation (maximum de la courbe Laffer de Seigneuriage). Dans ce cadre, profiter du délai d’ajustement des encaisses monétaires afin d’augmenter ses revenus est une des solutions les plus simples pour l’Etat s’il veut maintenir son niveau de dépenses.

Notons également que dans un contexte hyper-inflationniste, la collecte des taxes usuelles (impôt sur les revenus, sur les bénéfices…) mérite souvent d’être totalement délaissée, les délais de collecte rendant le revenu réel tiré de ces taxes très faible.

|

Encadré 1 Dans les épisodes rencontrés dans le passé, les problèmes politiques sont toujours associés au début de l’hyperinflation. Ce fut le cas au Zimbabwe il y a peu, où les politiques laxistes et discrétionnaires du gouvernement et de sa banque centrale ont été à l’origine de pertes financières sérieuses, et où l’Etat voulait maintenir son niveau de dépenses constant pour des raisons politiques. La dynamique de l’hyperinflation (231 millions de pourcents par an en 2008) a pris fin lorsque l’Etat a accepté que les devises soient utilisées comme moyen de paiement, conduisant de facto à une dollarisation de l’économie. Souvent d’ailleurs, la crédibilité d’une monnaie est anéantie à la suite d’épisodes hyper-inflationnistes, si bien que le pays émet une nouvelle monnaie ou va vers une dollarisation de son économie, comme cela s’est déroulé au Zimbabwe. |

CONCLUSION : les points clés du raisonnement de Cagan

A la lumière des explications proposées par Cagan, lorsqu’un Etat en vient à financer sa dette par création monétaire, une dynamique d’hyperinflation peut potentiellement s’enclencher sous plusieurs conditions :

– le taux d’inflation excède le taux d’inflation maximisant le seigneuriage

– l’Etat n’a pas d’autres possibilités de financement ou ne veut pas les utiliser

– l’Etat ne cherche pas à ajuster sensiblement son niveau de dépenses à la baisse.

Pour que l’équilibre hyper-inflationniste soit stable, une certaine confiance des agents économiques envers l’Etat sur sa capacité à modifier son comportement est nécessaire. Dans le cas contraire, les changements dans l’offre de monnaie auraient peu de chance d’altérer la dynamique en place.

Notes:

[1] Pour simplifier, nous disons directement que « l’Etat créé de la monnaie », plutôt que de dire que l’Etat demande à sa banque centrale d’imprimer de la monnaie pour lui transférer ensuite directement les fonds.

[2] Du fait de la forme logarithmique de la fonction choisie (pouvant se justifier par un comportement de réaction des agents différent suivant que l’écart de rendement soit faible ou très important).

[3] L’hypothèse sous-jacente ici est que le secteur public produit moins de richesses avec cette taxe que le secteur privé l’aurait fait sans cette taxe.

[4] Rappelons que le seigneuriage tel que mesuré ici correspond au montant du financement monétaire de l’Etat en termes réels, donc il correspond, toutes choses égales par ailleurs, à l’accroissement des encaisses monétaires en terme réel en circulation dans l’économie à un instant donné.

[5] Sous les hypothèses usuelles on peut supposer sans altérer le raisonnement que le taux de croissance monétaire est égal au taux d’inflation. Notons que Phelps (1973) considère qu’il est plus logique de considérer le taux d’intérêt nominal comme étant le taux d’imposition des encaisses réelles (ce qui ne change rien à notre analyse ici, ce dernier étant la somme d’un taux d’intérêt réel suppose fixe et de l’inflation).

[6] Voir Cagan (1956) pour plus de précisions sur ce point méthodologique.

[7] Rappelons que l’idée d’un processus auto-générateur est la suivante : l’augmentation des prix engendre une baisse proportionnellement plus grande des encaisses réelles, qui elle-même prend la forme d’une inflation plus grande que celle initiale Selon Cagan cette instabilité ne s’est jamais produite en pratique.