Résumé :

– Les premières années d’existence de l’Union économique et monétaire ont été marquées par une intégration financière réussie qui a permis de financer les déséquilibres extérieurs des pays périphériques de la zone euro

– L’importance de ces déséquilibres extérieurs a généré un endettement extérieur important dans ces pays

– Parmi les solutions proposées afin que cet endettement extérieur ne les expose pas à des épisodes de crise de liquidité, on trouve celle de la création de fonds d’épargne allemands

Le rééquilibrage récent des comptes courants et commerciaux des pays périphériques de la zone euro est une bonne nouvelle, car cela signifie que leur endettement extérieur a cessé d’augmenter. Toutefois, les stocks de dette accumulés par leurs économies vis-à-vis des autres pays de la zone euro durant les années 2000 posent la question de leur composition. En effet, la nature de cet endettement influence la stabilité financière et monétaire de l’Union économique et monétaire. Dans cet article, nous verrons que la création de fonds d’épargne en Allemagne qui permettraient le recyclage de ses excédents courants dans les économies périphériques serait une solution efficace face au potentiel d’instabilité généré par leurs niveaux d’endettements extérieurs.

1. L’autre crise, celle de la balance des paiements

Les premières années d’existence de l’Union économique et monétaire ont été en apparence une réussite. Sur le plan économique, les économies les moins avancés en termes de PIB par tête ont bénéficié d’effets de rattrapage importants, qui leur ont permis d’enregistrer des taux de croissance élevés. Sur le plan financier, les déficits courants générés par l’accélération de la demande intérieure dans ces pays en forte croissance ont été compensés financièrement par des flux inverses (que l’on retrouve dans la partie financière de leur balance des paiements). La dynamique d’endettement extérieure des agents dans les pays périphériques était non seulement rapide, mais également pérenne, dans la mesure où les déficits que généraient ces économies finançaient leur consommation et non la formation de brute de capital fixe qui aurait permis d’adapter l’appareil industriel à la demande de biens importés, ou de générer un flux d’exportations pour d’équilibrer les comptes extérieurs.

D’une certaine manière, on peut trouver certaines correspondances dans l’analyse des soldes courants et des soldes publics. Si un Etat s’endette excessivement pour financer ses dépenses courantes (et non des investissements capables d’élever sa capacité de remboursement), il s’expose tôt ou tard aux craintes de ses créanciers sur sa capacité à honorer ses engagements. Et, de la même manière que des créanciers cessent de financer un Etat trop dépensier (et peuvent par là même précipiter son défaut), les créanciers d’une nation peuvent émettre des doutes sur la capacité d’un pays à rembourser sa dette extérieure et le mettre dans une situation de crise de change. Seulement, dans la zone euro, le mécanisme est plus complexe, car les agents de tous les pays s’endettent et se remboursent entre eux dans la même monnaie : l’euro.

Prenons un exemple entre deux pays, l’Espagne et l’Allemagne, pour schématiser le fonctionnement des échanges extérieurs entre les économies de la zone euro. Les euros que les espagnols échangeaient contre des biens allemands (déficits courants espagnols, excédents courants allemands) leur étaient rendus sous formes de prêts interbancaires, crédits d’achats, investissements directs ou de portefeuille. Lorsque les allemands ont cessé de rediriger leurs excédents courants vers l’Espagne, cela n’a eu aucun effet sur les réserves de change de l’Allemagne ou de l’Espagne, puisque les flux ont lieu dans une monnaie qui leur est commune. En revanche, le fait que de nouveaux euros soient arrivés dans l’économie allemande a rendu la banque centrale allemande (la Bundesbank) comptable vis-à-vis de ses résidents d’un surplus de monnaie. Ce surplus est compensé par une créance vis-à-vis de la banque d’Espagne. Cette créance de l’Allemagne (en l’occurrence de la Bundesbank) sur l’Espagne (la Banque d’Espagne) n’est pas directe: la banque centrale allemande possède une créance sur l’eurosystème, et la banque centrale d’Espagne possède une dette vis-à-vis de l’eurosystème. La somme des positions des banques centrales de l’eurosystème vis-à-vis de l’eurosystème est donc un jeu à somme nulle.

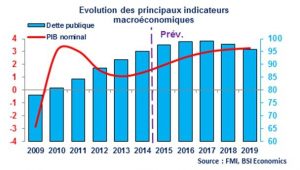

Sur les graphiques 1 et 2, on constate que durant les années 2000 : certains pays ont effectivement vécu à crédit et se sont endettés lourdement vis-à-vis de l’extérieur. Cet endettement a été financé (et même au-délà) jusqu’en 2008. A partir de cette date, leurs créanciers ont choisi de diminuer leur exposition à ces économies pour rapatrier leurs capitaux vers leur économie domestique ou d’autres économies du cœur de la zone euro. On constate également que les pays périphériques ont rééquilibré leurs comptes courants. Dans la mesure où ce rééquilibrage provient essentiellement d’une contraction de la demande intérieure et du niveau d’importations, on peut se poser la question de la pérennité de ce rééquilibrage des comptes extérieurs. Et, quand bien même les politiques économiques nécessaires à la hausse des exportations seraient mises en place et préserveraient cet équilibre lors du retour de la croissance économique, la question de la gestion du stock de dette extérieure reste ouverte. Nous aborderons ce point dans la seconde partie.

2. Traiter l’instabilité financière dans les pays périphériques

Dans un article publié début janvier, Olivier Garnier (chef économiste à la Société Générale), Daniel Gros (directeur du Centre for European Policy Studies) et Thomas Mayer (conseiller économique à la Deutsche Bank) ont exprimé les avantages qu’aurait la création de fonds d’épargne (allemands) pour gérer les déséquilibres extérieurs entre l’Allemagne et les pays périphériques de la zone euro :

[…afin d’assurer un meilleur recyclage du surplus structurel de la balance courante de l’Allemagne, nous proposons la mise en place dans ce pays de fonds d’épargne à long terme qui investiraient des capitaux propresdans la périphérie de la zone euro et qui bénéficieraient d’une garantie de l’Etat allemand. D’un côté, ces investissements seraient favorables à la croissance à long terme des économies de la périphérie. De l’autre, ils offriraient aux épargnants allemands un rendement plus attractif que celui qui résulte du taux d’intérêtnul auquel sont rémunérés les dépôts que les banques allemandes sur-accumulent stérilement auprès de la BCE. La garantie de l’Etat, nécessaire pour surmonter l’aversion au risquedes épargnants allemands, n’augmenterait pas pour autant l’exposition des contribuables sur la périphérie, puisque les sorties de capitaux induites par ces fonds réduiraient la position créditrice Target2 de la Bundesbank.]

« Il faut convertir les dettes de la zone euro en capital »

Si l’on regarde l’évolution des positions extérieures depuis le déclenchement de la crise, on constate effectivement que c’est le poste « autres investissements » (qui inclue la position Target2) qui a absorbé l’essentiel de la dégradation de la position extérieure nette des pays périphériques (graphique 3). La structure de ces positions extérieures révèle le manque de stabilité des expositions étrangères dans certains pays. Le niveau de dette extérieure nette, (qui mesure l’endettement des nations en excluant les postes les moins volatiles) de l’Espagne, l’Italie, le Portugal et la Grèce révèle une position qui est financièrement potentiellement instable vis-à-vis de l’extérieur (graphique 4). Cela explique pourquoi l’Italie a subi une fuite de capitaux et une chute de sa position Target2 très importante, alors que sa position extérieure n’est pas excessivement dégradée.

Parmi les pays périphériques, l’Irlande est un cas à part : le pays présente une dette extérieure nette très négative, ce qui signifie que malgré le niveau de sa position extérieure nette globale (négatif), l’Irlande possède une créance sur l’extérieur si l’on exclue certains postes du calcul. Cela signifie que son économie est « investie durablement » par les investisseurs étrangers, et notamment européens. A l’opposé, on constate que les Pays-Bas présentent une dette extérieure nette, alors que leur position extérieure est largement créditrice. Ce n’est pas le cas de l’Allemagne, c’est pourquoi la création d’un mécanisme afin de rediriger ses excédents vers les pays périphériques d’une manière durable est l’une des clés de la réintégration financière européenne.

La mise en place de fonds d’épargne en Allemagne tels que décrits précédemment dirigerait une partie de sa capacité de financement vers des investissements à caractère durable dans les pays périphériques. En augmentant la part des postes en jeu dans ce processus dans les positions extérieures des pays de la zone euro, l’Union économique et monétaire s’exposerait à des reflux financiers potentiels moins importants en période de tensions. Les positions Target2 des banques centrales nationales s’en trouveraient moins impactées, et les chocs de liquidités seraient moins aigus dans les pays endettés vis-à-vis de leurs partenaires monétaires.

Conclusion

Les intérêts que la construction monétaire européenne retirerait de la mise en place d’un tel projet sont énormes. Les progrès en termes d’intégration économique donneraient une dimension nouvelle à l’irréversibilité de l’euro. Du point de vue de l’Allemagne, les choses sont évidemment différentes.

Tout d’abord, parce que c’est l’Etat allemand qui devrait donner l’impulsion, grâce à sa position de garant, qui expose sa qualité de signature à des économies étrangères. Ensuite, parce que la position extérieure allemande, qui repose aujourd’hui largement sur les créances de sa banque centrale, serait davantage exposée aux économies périphériques. En effet, la contrepartie des créances Target2 de la Bundesbank est l’eurosystème (en proportion des participations de chaque pays dans le capital de la BCE).

Référence:

« Il faut convertir les dettes de la zone euro en capital », Olivier Garnier, Daniel Gros et Thomas Mayer

« Études La position extérieure : éléments de mesure et utilité pour la politique monétaire et la stabilité financière » Frédéric Lambert, Laurent Paul