Utilité de l’article : Cet article revient sur un pilier de la politique du logement en France depuis 25 ans, les dispositifs d’aide à l’investissement locatif. Il étudie leur efficacité eu égard aux objectifs qui leurs sont assignés et souligne les enjeux économiques et budgétaires dans le contexte des réflexions sur l’après Pinel.

Résumé :

• Le soutien de l’activité dans le secteur du bâtiment résultant de ces politiques est corroboré par les données. Cependant le nombre de constructions dans les zones souffrants le plus d’un déficit d’offre est moins sensible aux dispositifs ; ce qui interroge l’adéquation entre l’offre de logements construits du fait de ces politiques et la demande de logement.

• Cet écueil a été en partie résolu par le renforcement de la politique de zonage en 2009. Cependant le dispositif apparait relativement inapte à soutenir la construction de logements en zone très tendue où il alimente plutôt la hausse des prix.

• Le coût budgétaire cumulé de cette politique entre 2012 et 2020 a été de plus de 14 Mds€. L’extinction du dispositif pose toutefois un problème d’économie politique inhérent au système de crédit d’impôt : un effet conjoncturel immédiat pour une économie budgétaire future.

À l’occasion de l’annonce du projet de loi de finance 2021, le gouvernement a indiqué qu’un nouveau dispositif d’aide à l’investissement locatif se substituera à la loi Pinel à compter de la fin 2021, date annoncée de l’extinction de ce dispositif après son recentrage en 2018. Outre les évidents enjeux de relance, cette annonce pose de nouveau la question du bien fondé et de l’efficacité des dispositifs d’aides fiscales à l’investissement locatif.

Cette note analyse les effets de ces dispositifs et met en évidence leurs limites. Le coût budgétaire cumulé de cette politique entre 2012 et 2020 a été de plus de 14 Mds€. Le crédit d’impôt dont bénéficient les ménages investisseurs accroît l’offre de logement en drainant une part accrue de leur épargne vers le financement de la construction de logements neufs. L’avantage fiscal pouvant représenter une part prépondérante de la rentabilité de l’opération, l’adéquation entre l’offre de logements produits et la demande de logement, qui conditionne la rentabilité sur un marché non distordu, a pu être reléguée dans certains cas être reléguée au second plan. Cet écueil du dispositif a été en partie résolu par le renforcement de la politique de zonage en 2009. Cependant le dispositif demeure inapte à soutenir la construction de logements en zone très tendue et dans plusieurs zones tendues, où il alimente plutôt la hausse des prix. Dans ces zones où l’offre de logement est relativement inélastique aux prix du fait de la contrainte foncière, toute hausse de la demande engendre en premier lieu une hausse des prix.

L’extinction du dispositif pose toutefois un problème d’économie politique inhérent au système de crédit d’impôt : un effet conjoncturel immédiat pour une économie future. À cet égard, la concomitance entre la fin programmée du Pinel et le nécessaire effort de relance pourrait contraindre l’introduction d’un dispositif davantage piloté qu’appelait de ses vœux l’Inspection Générale des Finances dans son rapport récent sur le dispositif .

1. L’aide à l’investissement locatif : un principe unique mais des dispositifs qui ont évolué au cours du temps

Différents dispositifs d’incitation fiscale à l’investissement locatif, qui permettent aux particuliers de déduire une part du montant investi de leur impôt sur le revenu des personnes physiques (IRPP) en contrepartie d’un engagement de location du bien acquis, se sont succédés depuis la fin des années 1980. Les grandes familles, dans l’ordre chronologique, sont : Méhaignerie et Méhaignerie – Quilès (1987-1997) ; Périssol (1996-1999) ; Besson (1993-2003) ; Robien et Robien-Borloo (2003-2006) ; Scellier (2009-2013) ; Duflot (2013-2014) ; Pinel depuis sept. 2014.

Les principaux objectifs assignés à cette politique sont :

i. Le soutien conjoncturel de l’activité et de l’emploi dans le secteur du bâtiment ;

ii. L’accroissement de l’offre locative privée ; avec un recentrage pour les derniers dispositifs sur l’offre dit « intermédiaire » ;

iii. La remise sur le marché des logements vacants et l’amélioration de la qualité des logements locatifs disponibles ;

iv. Et pour les derniers dispositifs, la promotion des dernières normes environnementales.

Les évolutions des dispositifs ont permis :

i. Des inflexions conjoncturelles dans le secteur de la construction : le pourcentage de l’investissement déductible de l’impôt sur le revenu (IR) passe de 8 % à 25 % avec le Scellier en 2009 ;

ii. La prise en compte des effets indésirables du dispositif en aiguillant l’offre produite : (a) zonage du dispositif recentré en zones relativement tendues à partir de 2009 pour lutter contre l’inadéquation géographique entre offre et demande ;

(b) verdissement du dispositif (prise en compte du label « bâtiment basse consommation énergétique » à partir de 2010) ;

(c) modulation des plafonds de loyer et des niveaux de ressource des locataires pour réorienter le dispositif vers le logement intermédiaire.

Le dispositif « Pinel » actuellement en vigueur se caractérise par :

i. Un taux de réduction de l’IRPP élevé (jusqu’à 21 % contre 18 % pour le Duflot qui l’a précédé) ;

ii. Son ciblage sur la production de logements intermédiaires, en moyenne, 20 % en-deçà du prix de marché ;

iii. Un renforcement de recentrage, avec l’exclusion depuis 2018 des zones B2 et C , et un niveau de performance énergétique exigeant. Un zonage du dispositif ciblant les marchés tendus existait auparavant mais certaines communes en zone B2 étaient éligibles (près de 800 sur les 3200 communes classées en zone B2).

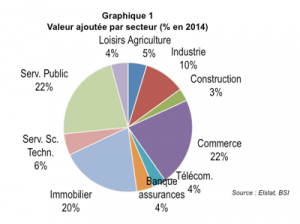

Il est important de noter que si les dispositifs d’incitation fiscale à l’investissement locatif constituent un instrument de la politique du logement, ils sont avant tout utilisés comme un outil de stabilisation conjoncturelle pour préserver l’emploi dans le secteur du bâtiment, qui est très positivement corrélé au nombre de logements construits. Cela a en particulier été le cas en 2009, le Scellier constituant à ce jour le dispositif le plus généreux mis en place (graphique 1). La dépense fiscale par logement, qui est une estimation du coût fiscal pour un cas standardisé qui permet de comparer dans le temps la générosité des dispositifs (voir détail de la méthode de calcul en annexe), reflète néanmoins imparfaitement l’attractivité du dispositif puisqu’elle ne prend pas en compte certaines conditions assorties (zonage, plafond de loyers…).

Graphique 1 – Dynamique de la construction et générosité du programme en vigueur

2. L’impact budgétaire : un cumul du coût des engagements passés

Ces dispositifs d’incitation fiscale reposent sur des crédits d’impôt qui peuvent être perçus sur une période allant jusqu’à 12 ans. Ce schéma implique que :

i. La dépense fiscale d’un nouveau dispositif, qui correspond aux déductions d’IRPP imputées, est inexistante l’année de son implémentation, puis présente un profil en cloche avec une phase de montée en puissance qui s’étale sur la durée moyenne de défiscalisation (entre 6 et 10 ans) ; il y donc un décalage temporaire important entre l’effet conjoncturel immédiat de la mesure et son impact budgétaire ;

ii. La succession, sans intermittence, des dispositifs entraine une charge budgétaire attribuable à plusieurs programmes pour une même année. En 2020, la dépense fiscale au titre du Scellier est de 700M€ ; au titre du Scellier intermédiaire de 350M€ et au titre du Duflot/Pinel de 1009M€ (voir graphique 2) ;

iii. Une extinction du dispositif aurait un impact budgétaire immédiat nul (décalage temporaire d’un an) puis entrainerait des économies qui, bien que croissantes, seraient dans un premier temps relativement faibles (entre 80 et 110 millions d’euros pour l’année 2023 si la suppression intervenait en 2022 ) par rapport à la facture des engagements passés (2,1 Mds€ en 2020); pour un impact conjoncturel immédiat important.

Graphique 2 – Dépenses fiscales en millions d’€ : Robien, Scellier et Duflot/Pinel

3. Les effets sur la construction de logement : un impact indéniable sur la vente aux investisseurs mais pas d’effet apparent en zone très tendue

La générosité du dispositif a un effet incontestable sur le nombre de logements vendus aux investisseurs (graphique 3). On constate que les ventes en accession, i.e. les opérations qui n’impliquent pas d’investisseurs locatifs personne physique, sont relativement stables en volume (entre 40 000 et 60 000 ventes par an) et pro-cycliques alors que les ventes aux investisseurs sont plus volatiles (entre 35 000 et 70 000 ventes par an) et très positivement corrélées à la générosité du dispositif, qui elle est contra-cyclique. Il existe par exemple une différence de ventes aux investisseurs de près de 30 000 logements entre les années 2009-2010 et 2013-2014.

Graphique 3 – Vente aux investisseurs/en accession et générosité du programme en vigueur

Pour mieux appréhender l’efficacité des dispositifs au regard des objectifs qui leur sont assignés, notamment en matière de soutien conjoncturel et d’accroissement de l’offre locative privée, il est instructif d’observer l’évolution de la répartition géographique des commercialisations de logements neufs dans le temps et de mettre ces évolutions en regard des dispositifs de défiscalisation en vigueur aux différentes dates (graphique 4). Il apparaît:

i. Que la politique de zonage plus strict à compter de 2009 a eu un effet notable sur la commercialisation de logements en zones non tendues (divisée par plus de 2) ; suggérant que le simple zonage du dispositif de soutien à l’investissement locatif explique une part non négligeable de la différence du nombre de logements construits entre le milieu des années 2000 et aujourd’hui ;

ii. Les deux zones qui bénéficient principalement des dispositifs de défiscalisation sont les zones B1 et A ;

iii. La construction à Paris et en petite couronne (Abis) évolue indépendamment du dispositif.

Outre les effets directs sur le nombre de constructions, le soutien à l’investissement locatif engendre un effet inflationniste sur les prix du foncier : Pierre-Henri Bono et Alain Trannoy ont montré l’effet inflationniste du dispositif Scellier sur les prix des terrains à bâtir, notamment dans les régions les plus tendues .

Graphique 4 – Répartition géographique des logements commercialisés et programme en vigueur

Conclusion

Le coût cumulé des dispositifs d’aide à l’investissement locatif entre 2012 et 2020 a été de plus de 14 Mds€. Le succès commercial du dispositif Pinel suggère que la charge budgétaire ne devrait pas décroître à court terme. Si l’inadéquation massive entre production de logements et demande introduite par cette distorsion fiscale a été en partie résolue par le zonage de 2009, le dispositif est inapte à déclencher la construction de logement en zone très tendue (Abis) et dans plusieurs zones tendues (A) du fait des plafonds de loyer et des prix par m² (stratégie de développement de logements intermédiaires).

L’extinction du dispositif pose un problème d’économie politique, du fait d’un net effet conjoncturel négatif immédiat pour une économie budgétaire future. L’impact conjoncturel apparait particulièrement inopportun dans le contexte de la crise actuelle. Cet état de fait interroge la marge de manœuvre du gouvernement pour refonder un dispositif dont les différentes évaluations suggèrent qu’il ne remplit que partiellement les objectifs de politique publique qu’il poursuit.

Annexes :

Méthode de calcul de la dépense fiscale par logement :

(sources : annexes au projet de loi de finance et rapport documentation française)

« La dépense fiscale par logement est calculée à partir des paramètres micro-économiques suivant :

Le logement considéré est un logement standard, invariant sur la période, d’une surface habitable de 65 m². Son prix est déterminé à partir du prix moyen au mètre carré de vente des appartements neufs par les promoteurs, tel que donné par l’enquête » commercialisation des logements neufs » (ECLN) pour l’année considérée. Il s’agit du prix moyen pour la région Ile-de-France dans le cas de l’Ile-de-France, et du prix moyen pour l’ensemble des autres régions (pondéré par la production) dans le cas de la Province. L’investisseur considéré est un investisseur de taux marginal d’imposition égal à 28% (avant la réforme fiscale de 2006) et 22% (après la réforme fiscale de 2006). À titre de référence, cette situation correspond au taux marginal d’imposition d’une personne mariée avec un enfant disposant d’un revenu de 60 000 € environ. Il est supposé qu’il ne dispose pas d’autres revenus fonciers que ceux du dispositif considéré, et qu’il emprunte 90% du prix, à un taux d’intérêt égal au taux de » l’OAT 10 ans « , sur quinze ans. Par ailleurs, l’investisseur est supposé revendre son bien au bout de neuf ans en remboursant le capital restant dû avec une indemnité de remboursement anticipé fixée à 3% du capital restant dû. Le loyer pratiqué initialement (utile pour le calcul de la déduction forfaitaire spécifique) est égal au loyer plafond du dispositif pour la zone considérée, ou s’il est inférieur, au loyer moyen de relocation donné par l’enquête loyers de l’OLAP, majoré forfaitairement de 10% pour tenir compte du caractère neuf du logement. Le taux de croissance des loyers est fixé à 1,8% par an. Enfin, l’actualisation des flux annuels de dépense fiscale se fait au taux de » l’OAT 10 » ans en vigueur au moment de la réalisation de l’investissement. »

Le logement intermédiaire :

(source : ministère du logement)

Les logements dits « intermédiaires », se caractérisent soit par un niveau de loyers situé entre ceux du parc social et ceux du parc privé, soit par un prix d’acquisition inférieur à celui du marché. Le statut du logement intermédiaire est créé par une ordonnance présentée le 19 février 2014.

Un cadre financier favorisant la production des logements locatifs intermédiaires :

– pour les particuliers, avec le dispositif d’aide à l’investissement locatif, qui offre une réduction d’impôt en contrepartie de l’engagement de louer pendant 6, 9 ou 12 ans à un loyer inférieur de 20 % aux prix du marché ;

– pour les investisseurs institutionnels avec le dispositif de la loi de finances 2014 permettant de bénéficier d’un taux de TVA réduit à 10 % et d’une exonération de taxe foncière sur la propriété bâtie pendant 20 ans maximun, en contrepartie d’un engagement de location de 15 ans minimum à des loyers également inférieurs de 20 % aux prix du marché.

Le logement intermédiaire, en location ou en accession, se définit selon trois conditions :

– être situé dans une zone tendue : le logement doit être construit dans une zone où il est difficile de se loger, répondant ainsi à une vraie demande. Ces zones dites tendues, comme Paris et la première couronne ou le littoral des Alpes Martitimes sont définies par la loi.

– il fait l’objet d’une aide directe ou indirecte de l’État ou d’une collectivité locale, accordée en contrepartie d’un engagement de pratique des prix modérés ;

– il est destiné aux classes moyennes, c’est-à-dire situées sous un plafond de ressources, qui sera identique à celui des locataires du dispositif de soutien à l’investissement locatif ;

– son prix ou son loyer est plafonné à un niveau intermédiaire défini par décret. Pour les logements locatifs, le plafond de loyer sera identique à celui du dispositif de soutien à l’investissement locatif.