Résumé:

– Les Fonds en Euros des compagnies d’assurance assurent un couple sécurité / rendement optimal notamment dans l’optique d’une épargne en vue de la retraite, ce qui en fait l’un des placements préférés des français.

– Afin de garantir le niveau de rendement distribué par le Fond en Euros, les assureurs investissent en large majorité (autour de 60/70%) sur des titres obligataires (privés et/ou souverains).

– Le défaut grec montre que le risque de perte en capital est non nul, ce qui renforce le besoin de suivi des risques et de transparence des compagnies.

– Le niveau actuel, faible, des taux d’intérêt, les nombreuses dégradations de notations par les agences ainsi que la mise en place programmée du cadre réglementaire Solvabilité II, laissent penser que les rendements des Fonds en Euros vont continuer à reculer.

L’assurance vie et notamment le Fonds en Euros (aussi appelé Actif Général) des assureurs, fourni un complément retraite aux assurés lorsque ceux-ci cesseront leur activité professionnelle. En 2011, l’encours géré dans le cadre de l’assurance vie, s’élevait à 1 300 Mrds €, investis dans différentes classes d’actifs (actions, obligations, trésorerie…) aussi bien sur le marché domestique qu’international.

Fonds en Euros : quelle politique d’investissement ?

On distingue les Fonds en Euros d’une compagnie d’assurance vie des Unités de Compte (UC), le premier versant un rendement régulier accompagné d’une garantie en capital, alors que les Unités de Compte, plus exposées aux risques des marchés financiers, offrent un rendement volatile avec une sécurité du placement limitée à certains fonds. Comme on peut le constater sur le graphique, le rendement du Fonds en Euros est resté constant, toutefois en baisse (4,1% en 2007 contre 2,8% en 2012), alors que la performance des UC est bien plus erratique (-22,3% en 2008 et +12,5% en 2012). Etant donné que les assurés se constituent une épargne privée dans le but de compléter les pensions retraites perçues post vie active tout en bénéficiant d’une épargne défiscalisée (dans le cas d’un horizon d’investissement supérieur à 8 ans), ils cherchent à sécuriser leurs placements par le biais de souscriptions aux contrats d’assurance vie investis sur le Fonds en Euros. Ainsi, le patrimoine financier des français était constitué, en 2011, de 2 500 Mrds € d’épargne longue dont 55%, soit 1 375 Mrds €, détenus en contrat d’assurance-vie, en faisant le placement préféré des français.

La maturité moyenne du passif des assureurs, à savoir la durée des contrats des assurés, doit coïncider avec la maturité des actifs détenus. Ainsi, puisque l’épargne collectée par les assureurs est une épargne de long terme, les compagnies d’assurance se doivent d’être investies sur des titres de long terme qui semblent présenter le risque le plus modéré. Les institutionnels sont donc les principaux souscripteurs de titres obligataires à maturité 10-30 ans privilégiant la partie longue de la courbe des taux [1].

Par ailleurs, dans le cadre de leur politique d’investissement, les assureurs sont limités par des contraintes règlementaires externes (Solvabilité II) et dans certains cas internes (certains assureurs adoptant en interne, une limite d’exposition ligne à ligne selon la notation du titre détenu). L’objectif de ces deux volets est d’assurer un certain niveau de capitalisation des compagnies afin que celles-ci en cas de défaut sur l’un des titres détenus ne soient pas en faillite à leur tour. Des fonds propres sont donc mobilisés, fictivement, en fonction du risque pris c’est-à-dire de la qualité du titre financier détenu. Le rôle des agences de notation est donc crucial pour les assureurs afin d’évaluer la qualité de crédit des titres détenus [2]. De cette expertise technique va dépendre la stratégie d’investissement des groupes d’assurances vie et des fonds de pensions. De même pour les actions, afin de détenir des titres côtés, les assureurs devront mobiliser des montants suffisants de capital (supérieur que dans le cadre d’investissements obligataire, le risque étant plus fort) afin de faire face à tout retournement du marché sans remettre en cause la solvabilité de la compagnie.

Quelle exposition aux différentes classes d’actifs ?

Etant donné le contexte contemporain lié aux tensions sur la qualité des actifs détenus par les compagnies d’assurance en France et en Europe, la communication de ces dernières au sujet de la composition de leur Fonds en Euros est cruciale, le double objectif étant d’une part d’assurer la sécurité du placement financier de l’assuré et d’autre part lui proposer une rémunération suffisante pour que celui-ci ne se détourne pas du contrat. De fait, la grande majorité du portefeuille des assureurs est composée d’obligations aussi bien d’entreprises que d’Etats, représentant entre 70% et 85% de l’actif total investi. Comme énoncé précédemment, les contraintes de gestion imposent aux compagnies d’assurance de détenir en majorité des obligations d’Etats et/ou d’entreprises bien notées par les agences de notation. C’est pourquoi la notation moyenne du portefeuille obligataire est de bonne qualité (AA ou A).

Toutefois, si les assureurs, dans leur gestion d’actifs, privilégient la sécurité, ces derniers cherchent à se composer une poche d’actifs dits « risqués » afin de stimuler le rendement du portefeuille dans son ensemble. Dès lors, les assureurs vont se tourner en grande majorité vers le marché action afin de se diversifier cette poche représentant entre 3% et 10% de l’actif total investi. C’est grâce à cette enveloppe risquée que certains assureurs ont pu générer, en 2012, un rendement de leur portefeuille intéressant étant donné le contexte de contraction des taux sur le marché obligataire.

Enfin, les compagnies doivent détenir un certain niveau de trésorerie afin de faire face aux potentiels rachats de contrat de leurs clients. Cette trésorerie est investie dans des actifs obligataires bien notés, sur la partie très courte de la courbe des taux (maturité maximum de 3 mois), certes très peu rémunérateurs mais liquides et sûrs. Ces actifs doivent être aussi liquides que possible, c’est-à-dire facile à vendre sur les marchés, de sorte que les assureurs peuvent rembourser leurs clients dans un délai bref et sans faire face à une tension subite des marchés qui pourrait mener à une vente à perte. En effet, notamment en temps de crise économique et financière, les assurés peuvent douter de la qualité des actifs détenus en portefeuille et donc in fine de la solvabilité de leurs compagnies d’assurance ce qui peut les amener à retirer leurs placements. Ce phénomène, qui a provoqué une décollecte, a particulièrement touché le secteur de l’assurance vie entre septembre 2011 et septembre 2012, la crise de la Zone Euro pesant sur la qualité des actifs détenus par les compagnies. Ainsi, dans un contexte de tension sur les marchés financiers, le niveau de trésorerie augmente structurellement dans l’optique non seulement de faire face aux potentiels rachats de contrat mais aussi de se couvrir d’un retournement brutal du marché. D’où ce besoin de transparence sur la composition du portefeuille d’actif qui pourtant fait encore défaut parmi de nombreuses compagnies.

Source : La collecte et les placements des 12 principaux assureurs vie à fin décembre 2012,ACP

Comment arbitrer entre rendement et sécurité ?

Les assureurs s’inscrivent dans une stratégie d’investissement dite de portage, c’est-à-dire qu’ils vont détenir l’obligation jusqu’à son échéance étant rémunérés grâce au coupon annuel versé par l’émetteur. De fait, ils ne sont, en théorie, pas soumis aux variations quotidiennes du prix des obligations sur le marché secondaire, celui où les acteurs (fonds, banques, institutionnels…) s’échangent des titres de dette détenus. Toutefois, subsiste le risque de contrepartie à savoir la probabilité, non nulle en fonction de la notation, de voir l’émetteur faire défaut sur sa dette. Ainsi, les assureurs, principaux détenteurs de la dette grecque jusqu’en 2012, ont dû faire face au «haircut » ou décote forcée de 60% de la valeur faciale des obligations souveraines grecques détenues. De fait, en cas de chute de la valeur d’un titre et en vue d’une potentielle décote, les assureurs vont chercher à lisser dans le temps les effets de la perte, en augmentant les Provisions pour Dépréciations Durables (ce qui impacte le compte de résultat mais pas le rendement du portefeuille).

De plus, au cours des périodes fastes, où le cycle économique favorise la hausse des marchés financiers, les compagnies d’assurances vont se constituer un « coussin de rendement » en alimentant leur Réserve de Capitalisation afin de lisser la performance distribuée aux assurés en cas de retournement du cycle. Le code des assurances stipule que les compagnies sont dans l’obligation de verser un minimum de 85% des produits financiers réalisés, le reste pouvant donc être placé en Réserve de Capitalisation. Ainsi, pendant la crise boursière de 2008-2009 ou encore celle de 2011, les assureurs ont continué à verser une rémunération positive et stable à leurs clients grâce non seulement aux coupons versés dans le cadre de la gestion obligataire, mais aussi en piochant dans ces réserves accumulées lors des exercices précédents.

Quelles perspectives dans le contexte financier contemporain ?

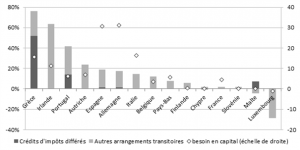

Les récentes dégradations de la notation souveraine des pays de la Zone Euro réduisent l’univers d’investissement des assureurs. Ainsi, malgré la rémunération attirante des titres italiens ou espagnols (entre 4 et 6% sur le 10 ans) pour des assureurs en quête de rendement pour leurs clients, leur notation hors limite (risque de défaut trop élevé) ne permet pas aux gérants d’acheter ces titres. Le risque de défaut étant particulièrement présent sur les titres souverains des pays périphériques (Portugal, Italie, Irlande, Grèce, Espagne), on assiste à un désinvestissement des assureurs sur ces émetteurs. Ainsi, alors que l’exposition totale des douze principaux assureurs vie aux titres souverains périphériques s’élevait à 64,6 Mrds € à fin 2011, ce montant est tombé à 53 Mrds € un an plus tard.

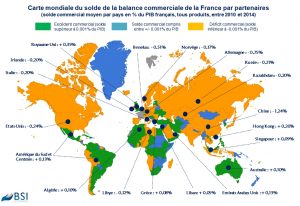

Les compagnies doivent donc se tourner vers des titres sursouscrits comme les obligations d’Etats appréciés des investisseurs (notation souveraine supérieure à AA comme la France, Allemagne, Finlande…) qui sont dorénavant très chères. Puisque le rendement d’une obligation évolue en sens inverse de son prix, ces titres chers rapportent un taux d’intérêt ou coupon très faible, 2,46% annuel pendant 10 ans dans le cas de la France (taux OAT 10 ans au 26/06/2013). Ainsi, les compagnies participent activement au financement de l’Etat français puisqu’elles détiennent près de 50% du stock de dette résidente de l’Etat français, soit 194 Mrds € (donnée ACP).

Par ailleurs, les politiques monétaires accommodantes des banques centrales ne garantissent pas un rapide retour à la normalisation des taux d’intérêts. De fait, les rendements offerts par les Fonds en Euros resteront faibles (à peine supérieurs au taux d’inflation), ce qui met en concurrence directe les contrats proposés par les compagnies d’assurance vie avec l’offre de placement des banques, en tête duquel le livret A dont la rémunération de 1,75% par an est accompagnée d’une garantie en capital (pour les dépôts inférieurs à 100.000 €) ainsi qu’aucune contrainte fiscale (contrairement à l’assurance vie qui impose aux client d’être investi au moins huit ans avant de bénéficier d’abattement fiscaux).

Ainsi, si les taux offerts par les compagnies continuent à tendre vers la rémunération du Livret A, les incitations à épargner sur l’assurance vie seraient amoindries.

En outre, dans le cadre de l’application de la directive Solvabilité II, les compagnies doivent faire face à des exigences en capital accrues en fonction du risque des actifs détenus. La pondération du risque étant nul sur les obligations souveraines, les assureurs vont mécaniquement accroitre leur exposition à cette classe d’actifs.

Conclusion

Face à la contraction de l’univers d’investissement, du fait des nombreuses dégradations des notations et de la mise en place programmée du cadre réglementaire Solvabilité II, les assureurs doivent modifier leur gestion de portefeuille afin de conserverle couple rendement / risque optimal. Certains titres, jugés sûrs, sont donc sursouscrits par les institutionnels, notamment les titres obligataires souverains bien notés (AAA ou AA+).

De fait, ce mouvement structurel de la demande vers ces titres a participé à la baisse importante des taux pour des pays comme la France ou l’Allemagne qui bénéficient d’un coût de l’emprunt historiquement faible au détriment de sociétés non financières(notamment PME) qui font face à un ralentissement des flux de financement.

Bibliographie:

– La collecte et les placements des 12 principaux assureurs vie à fin décembre 2012,ACP

– Site Fédération Française des Sociétés d’Assurance