BSI Economics a organisé ce 17 septembre 2020 une rencontre pour échanger sur la monétisation des dettes publiques. Comment définir la monétisation, observons-nous réellement de la monétisation, celle-ci est-elle un phénomène temporaire ou durable et quels en sont les risques associés ? Pour y répondre, le panel réunissait un chef économiste d’une banque privée, un manager d’un cabinet en stratégie et un docteur universitaire spécialisé en politique monétaire.

Le sujet mérite une approche méthodique en identifiant les dangers et les situations dans lesquelles ils se produisent :

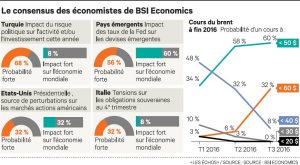

- La majorité des banques centrales (BC) ont augmenté leurs rachats nets d’actifs en 2020. Mais la grande nouveauté porte sur les économies émergentes. Nous voyons aujourd’hui des pays comme l’Indonésie, la Pologne, la Thaïlande, le Chili ou le Costa Rica racheter des actifs en dépit de taux directeurs toujours positifs. Certains acteurs de marché s’inquiètent du risque d’un excès d’inflation, en particulier en l’Europe de l’Est. (Voir ce rapportd’Allianz sur la question)

- Le terme « quantitative easing » est souvent employé par les banques centrales (des pays émergents notamment) pour désigner des types de politiques différentes. Il faut distinguer i) le quantitative easing « pur », où la banque centrale achète des actifs pour diminuer les taux longs à des fins de relance économique (et où le Trésor ne modifie pas particulièrement son émission de dette), ii) des épisodes de monétisation actuellement observés dans certains pays, où la banque centrale agit dans un contexte d’importantes dépenses budgétaires, et fait soit en sorte d’empêcher les primes de risque d’augmenter, ou bien fournit directement et simplement un financement à son gouvernement. Cette dernière forme prend souvent la forme d’achats d’actifs sur le marché primaire (Banque Centrale d’Indonésie), ou de prêts à l’Etat (BoE).

- La monétisation de type ii) (voir ci-dessus) implique un risque de perte crédibilité pour la banque centrale et sa monnaie. Le financement monétaire direct des dépenses de l’Etat est en effet souvent une première étape vers l’hyperinflation. C’est certainement une des raisons pour laquelle le terme « quantitative easing » est souvent utilisé dans la communication des BC des pays émergents. La rare banque centrale à avoir communiquer sur le sujet du financement monétaire est la Banque Centrale d’Angleterre, mais son statement contenait six mentions des termes « temporaire » et « court terme », montrant bien la volonté de rassurer les acteurs économiques. Un financement monétaire direct répété pourrait impliquer une perte de confiance dans la monnaie et une crise de change ou d’inflation.

- Ce qui compte pour la dette est la soutenabilité de la trajectoire de financement sur le long terme (les académiques disent que la contrainte budgétaire inter-temporelle doit être respectée). Si les investisseurs qui prêtent jugent que la stratégie de financement devient insoutenable, ils évitent de prêter et se débarrassent de la dette, car ils anticipent qu’ils ne vont pas être remboursés. Ce qui compte pour l’émission de monnaie est du même ordre (les travaux académiques de Reis, Sims et de Cochrane ont été mentionnés). Si la trajectoire de financement (par monnaie) n’est pas soutenable, les investisseurs peuvent s’inquiéter et se débarrasser de la monnaie d’un pays.

(2ème intervenant) Sur les marchés financiers, le risque de perte d’indépendance pour les banques centrales développées ne semble pas représenter une préoccupation majeure :

- Le risque de choc de taux doit être exclu. Ainsi, comme en mars dernier en zone euro, les banques centrales augmentent leurs programmes de rachats d’actifs, les élargissent ou les rendent illimités pour contenir toute pression marginale sur les taux d’intérêt. Une telle politique d’aide au financement des déficits budgétaires, qui permettent un rebond plus rapide de l’activité mondiale, est nécessaire. Les investisseurs porteront un intérêt prononcé sur l’évolution du soutien des banques centrales aux Etats pour le pilotage des dépenses publiques.

- Le risque inflationniste semble exclu à ce jour pour les économies avancées. L’expérience américaine des années 40 montre un regain d’inflation seulement 7 ans après l’expérience de la monétisation. Les politiques actuelles d’achats d’actifs de la FeD ont peu de chance de mener à une inflation importante dans le contexte actuel. Une explication évoquée lors des discussions porterait sur la concentration des actifs financiers au main de peu de particuliers, plus riches qui investissent les montants et ne les consomment pas en raison d’un niveau de dépenses maximales déjà atteint. Il y aurait ainsi une rupture de la courroie de transmission de la hausse du prix des actifs financiers vers l’inflation et en particulier sur la hausse des prix pour les biens de grande consommation.