Résumé :

· Malgré des taux de croissance soutenus au début des années 2000, l’activité économique grecque s’est effondrée et ne semble pas pouvoir se relever à court terme ;

· La structure économique du pays fait face à un manque de diversité économique flagrant, dominé par des secteurs à faible valeur ajoutée ;

· La baisse du coût du travail pourrait permettre au pays de capter des investissements extérieurs pour diversifier l’économie ;

· Le sous-sol hellénique (gaz et pétrole) pourrait être le salut pour sortir le pays de sa torpeur.

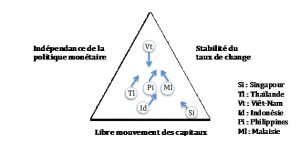

Après un mois de négociations avec ses créanciers, la Grèce a finalement obtenu une nouvelle tranche de 1,1 milliard d’euros (contre 2,8 espérés) du troisième plan d’aide décidé en 2015. Ce plan de 86 milliards d’euros couvre la période 2015 – 2018 et chaque tranche est conditionnée par l’avancée des réformes grecques (notamment par les privatisations). Les créanciers ont également établi des objectifs précis que la Grèce devra respecter : un excédent primaire de 3,5 % du PIB d’ici 2018, et un ratio de dette publique sur PIB de 120 % en 2022. En s’interrogeant sur la faisabilité de ces objectifs, nous devinons l’importance de la croissance économique pour atteindre le ratio de dette publique de 120 % du PIB. En effet, ce dernier dépend de trois variables : le solde primaire, le taux d’intérêt implicite[1] et la croissance nominale. Par un simple calcul, et en considérant que le taux d’intérêt serait égal à celui d’aujourd’hui (2,1 %), on se rend compte qu’il faudrait une croissance nominale annuelle moyenne de 5,5 % jusqu’en 2022 pour respecter ces objectifs.

Cette approche permet de mettre en relief deux conclusions : les objectifs de la Troïka semblent déconnectés de la conjoncture hellénique (l’OCDE prévoit une croissance de -0,6 % pour 2016) et répondraient plus à des logiques politiques qu’économiques, et la croissance est primordiale pour résoudre le problème de solvabilité du pays. Cette dernière affirmation est pourtant souvent occultée dans le débat public. Ainsi, comment peut-on évaluer les perspectives de croissance du pays ?

I) L’effondrement de la croissance hellénique

Avant la crise de 2008, la Grèce a connu des taux de croissance supérieurs à la moyenne de l’Union Européenne. Le pays a notamment profité, dans un premier temps, des mécanismes de redistribution européens et des effets de convergence suite à son entrée dans la CEE en 1981. Dans un second temps, l’entrée dans la Zone euro en 2001 a permis de doper la demande intérieure, via une baisse des taux d’intérêts. La crise financière de 2008 a stoppé net l’élan du pays. Et en 2010, la crise de la dette souveraine a plongé le pays dans les méandres de la récession : l’austérité ronge la demande intérieure, le chômage explose (montant jusqu’à 27,9 % en juillet 2013) et les taux d’intérêts bancaires s’envolent.

Pour analyser la croissance grecque, nous partons de la méthode de calcul du PIB en tant que somme des valeurs ajoutées. Nous étudions ainsi l’économie hellénique par secteur d’activité. La structure économique du pays en fait l’une des moins diversifiées de l’Union Européenne : trois secteurs représentent plus de 60 % du PIB (le commerce, les services publics et l’immobilier (graphique 1)).

Une structure peu diversifiée

L’économie grecque est spécialisée dans des secteurs à faible valeur ajoutée :

· Le secteur tertiaire domine, dopé notamment par un tourisme dynamique. D’après The World Travel & Tourisme Council, le tourisme contribuait à 17 % du PIB en 2015, et concentrait 19 % de la main d’œuvre. Le tourisme n’ayant pas été fortement impacté, les activités dans l’immobilier ont pu outrepasser la crise. Si le commerce intérieur s’est effondré, en conséquence de la chute du pouvoir d’achat (il est le principal contributeur de la récession hellénique (graphique 2)), la consommation des touristes reste élevée. Malgré tout, la Grèce ne parvient pas à capter l’entièreté de la valeur ajoutée dégagée par le secteur touristique, car la présence d’acteurs étrangers restent forte et est en augmentation. De plus, la dépendance vis-à-vis d’un secteur à faible valeur ajoutée comme le tourisme met surtout en avant la vulnérabilité de l’économie grecque.

L’autre spécialisation grecque réside dans la marine marchande. La position géographique (proche du canal de Suez), ainsi que le faible taux d’imposition forment un atout primordial pour le pays. La Grèce est donc une plateforme de transit importante, et est devenu une place forte du raffinage du pétrole.

· Le secteur secondaire reste faible : l’industrie grecque ne représente que 10 % du PIB, soit le 3ème taux le plus bas de l’Union Européenne, derrière le Luxembourg et Chypre. Deux tiers de la production industrielle est tournés vers l’agro-alimentaire, le raffinage de pétrole et la transformation de métaux de base. Le niveau de gamme est bas, et la faiblesse de l’investissement en R&D (0,8 % du PIB en 2015) ne présage pas de montée en gamme.

· Le secteur primaire est peu productif : il contribue à 5 % de la croissance et emploie 13 % de la population active. Le pays est le premier producteur européen de tabac et le cinquième mondial de coton. La production aquacole se développe également.

Au delà de ce découpage sectoriel, la Grèce est marquée par un poids des services publics extrêmement élevé en comparaison des autres pays de l’OCDE. Il est intéressant de noter que malgré l’austérité, la part des services publics a augmenté depuis 2000 (passant de 20 % en 2000 à 22 % en 2014).

Comme le montre le graphique 2, le secteur tertiaire a logiquement le plus contribué à l’effondrement de la croissance. Sous l’effet de la diminution des ressources, liée à la crise économique et à l’austérité, le commerce a fortement baissé, mais connaît un léger regain grâce notamment à la baisse des coûts salariaux unitaires. La construction et les services publics ont également été fortement touchés. L’immobilier semble être le seul à réellement résister.

II) Perspectives : la fin d’une tragédie ?

Cette analyse de la structure économique grecque dépeint un sombre tableau : l’économie est dominée par des activités à faible valeur ajoutée, et la faiblesse de l’investissement et de la R&D est un rempart à une montée en gamme, avec, bien sûr, en toile de fond, l’insoutenable austérité qui mine la demande intérieure. Pourtant, il existe plusieurs raisons d’espérer un retour à une croissance soutenue et une insertion plus forte dans la chaine de valeur européenne à long terme.

L’amélioration de la compétitivité-prix

Tout d’abord, si l’austérité apparaît comme un désastre économique et social pour les ménages et les entreprises grecs, elle a, somme toute, permis une baisse du coût du travail (graphique 3) et donc de gagner en compétitivité-prix. Le pays est historiquement caractérisé par un faible stock d’IDE entrant (9,1% du PIB en 2015), conséquence d’un coût du travail élevé, de lourdeurs bureaucratiques, ainsi que du manque d’infrastructures. La Grèce semble pourtant avoir progressé sur ces deux derniers points, d’après l’étude Doing business de 2016 de la Banque mondiale. Ainsi, si ces gains en compétitivité-prix, auxquels s’ajoute l’amélioration des conditions du commerce, ne sont pour le moment pas synonyme d’amélioration de l’attractivité, cette tendance pourrait s’inverser.

En effet, la baisse du coût du travail a été relativement forte dans le secteur manufacturier (baisse de 18 % du coût salarial unitaire entre 2010 et 2016 dans l’industrie). En parallèle, les privatisations par des entreprises étrangères des monopoles publics grecs créent une émulation dans certains secteurs (portuaire, immobilier, aéroportuaire) et devraient permettre de moderniser les infrastructures mais surtout d’attirer de nouveau des firmes étrangères. A l’image du Portugal ou des pays d’Europe de l’Est, la Grèce pourrait profiter de la baisse de ses coûts salariaux unitaires pour attirer des investisseurs dans des secteurs à faible valeur ajoutée, notamment dans l’industrie. Le positionnement géographique de la Grèce (proche du canal de Suez, porte d’entrée au commerce avec l’Asie) lui confère un avantage comparatif intéressant, qui se combine avec la puissance maritime du pays.

Les hydrocarbures comme Eldorado

Une autre perspective de croissance réside dans le secteur des hydrocarbures, et ce à travers deux facettes. Dans un premier temps, la Grèce a connu après 2008 une explosion de son commerce d’hydrocarbure (exportations multipliées par plus de 5 entre 2008 et 2012). Le pays importe du pétrole brut, le raffine puis l’exporte. Le commerce d’hydrocarbure représentait environ 40 % des importations et exportations du pays. La moitié de ces importations d’hydrocarbure proviennent de Russie et un quart est ensuite exporté vers la Turquie. De plus, le projet de gazoduc Turkish Stream, entre la Russie et la Turquie devrait être prolongé jusqu’en Grèce, renforçant ainsi les liens énergétiques avec ces deux pays. La Grèce cherche également à se diversifier en se tournant vers le Moyen-Orient, et notamment l’Iran. L’Iran était, avant 2012, un partenaire important de la Grèce et devrait devenir la porte d’entrée du pétrole iranien en Europe avec la fin de l’embargo, comme l’attestent les rencontres diplomatiques entre les dirigeants politiques des deux pays. La proximité géographique du Canal Suez pourrait faire de la Grèce la plateforme entre ces pays et le reste de l’Europe.

Dans un second temps, la Grèce pourrait profiter directement de la production d’hydrocarbures. En effet, le pays semble assis sur un véritable trésor : des gisements de pétrole et de gaz en Méditerranée. Une étude datant de 2012 a estimé que le sous-sol des côtes grecques (au sud de la Grèce et vers le Liban) pourrait rapporter 464 milliards d’euros d’ici 25 ans au pays rien qu’en gaz. De plus, en 2014, le pays a signé trois accords avec des entreprises grecques et étrangères pour la recherche et l’exploitation de gisements de pétrole en mer Ionienne. Le pays espère une entrée fiscale de 150 milliards d’euros sur 30 ans. Si ces recherches de gaz et de pétrole s’avéraient fructueuses (les premiers résultats sont optimistes), la Grèce pourrait dégager un excédent commercial ainsi que des rentrées fiscales importantes, et lancerait un potentiel cycle de croissance.

Conclusion

Ainsi, si la Grèce risque de patienter avant de retrouver une croissance durable et robuste, et de retrouver son dynamisme économique d’avant crise, elle possède tout de même un potentiel de croissance non négligeable. Sous le joug de l’austérité, le manque de diversité de l’économie hellénique a été fatal à de nombreuses entreprises. L’une des rares conséquences « heureuses » de cette austérité est certainement la baisse du coût du travail, qui pourrait à long terme permettre un retour des investissements étrangers. Surtout, si les perspectives d’exploitation du sous-sol sont avérées, la Grèce pourrait être assise sur une mine d’or noir. Mais pour comme tout pays producteur, l’objectif sera d’imposer des entreprises nationales afin de capter le maximum de revenus de ces activités, et ce malgré les rachats en forte hausse de pans entiers de l’économie hellénique par des acteurs économiques étrangers.

Bibliographie

« 10 things you need to know about the greek economy », 2015, ERBD

« Grèce : une issue favorable des négociations est-elle possible à court-terme ? », 2016, J.Castillo, V.Guiet – Natixis

« Grèce : Perspectives économiques 2016 », 2016, OCDE

« Travel & Tourism : economic impact Greece 2015 », 2015, World Travel and Tourisme Council

« La Grèce est-elle la Norvège de demain ? », 2012, La Tribune

« Le commerce extérieur de la Grèce en 2015 », 2016, Trésor Public

« La Grèce bientôt reine du pétrole », 2014, La Tribune

« Sur quoi repose l’économie grecque », 2014 , Le Figaro