Utilité de l’article : Avant les élections municipales, il peut être tentant pour les électeurs de comparer les politiques fiscales des communes. Ces comportements engendrent des incitations complexes pour les élus locaux qui peuvent rendre les politiques des communes (et des collectivités locales) interdépendantes. Cet article présente les mécanismes engendrant de telles interdépendances entres politiques fiscales ainsi que quelques travaux empiriques consacrés à la France.

Résumé :

- Plusieurs mécanismes peuvent engendrer une interdépendance entre les politiques fiscales des collectivités territoriales. Le mécanisme mettant en avant le fait que les électeurs peuvent comparer les performances des élus locaux des collectivités voisines est parfois mis en avant par la littérature ;

- De nombreuses études ont documenté l’existence de ces interdépendances. Ainsi, en France, des études en ont détectés au niveau communal, départemental et régional ;

- Sans remettre en cause la pertinence de ces mécanismes, de récentes études jettent toutefois un doute sur les résultats empiriques précédents. Ces interdépendances pourraient être plus faibles que celles précédemment estimées.

La concurrence fiscale entre pays et ses conséquences sont des sujets largement commentés dans les médias. Si elle attire moins l’attention, une telle concurrence peut également exister au sein des pays, par exemple à l’échelon départemental ou communal. Au travers de leurs politiques fiscales, les collectivités territoriales pourraient ainsi chercher à attirer des entreprises ou des résidents plus fortunés. Les économistes abordent généralement cette question en l’intégrant à celle, plus large, de l’interdépendance des politiques fiscales des collectivités locales. La question est alors de savoir si les politiques fiscales de deux collectivités « proches » (par exemple deux communes voisines) vont être davantage similaires que celles de deux collectivités éloignées (par exemple deux communes distantes), et chercher à en comprendre les raisons.

L’objectif de cet article est de présenter brièvement cette littérature en mettant en avant quelques travaux centrés sur la France. La première partie de cet article résume les raisons pour lesquelles les politiques fiscales des collectivités territoriales pourraient être interdépendantes. Quelques résultats empiriques sont ensuite présentés dans la seconde section. La conclusion nuance les résultats précédents, la méthodologie employée par les économistes afin d’étudier ces interdépendances fiscales étant en partie remise en cause depuis une dizaine d’années.

Les motifs théoriques

Il existe un vaste corpus théorique mettant en avant la dimension stratégique des interdépendances entre les politiques fiscales des collectivités territoriales. [1] Toutefois, avant de s’y intéresser, il convient de rappeler que des motifs non stratégiques peuvent également conduire à ce résultat. En effet, les impôts locaux servent avant tout à financer des services publics locaux (la construction et l’entretien des routes par exemple) et le coût de ces services peut être largement dépendant de facteurs géographiques qui vont être relativement continus dans l’espace. Deux communes proches (et de taille semblable) auront ainsi des coûts des services publics relativement similaires quand deux communes éloignées pourraient avoir des coûts différents. Aussi, le montant des impôts levés (et les taux d’impositions votés) pour financer ces services va lui aussi être similaire pour des communes proches. Un exemple caricatural peut illustrer cette situation : supposons que l’on s’intéresse aux impôts votés par quatre communes, deux communes voisines situées dans les Alpes et deux autres situées dans le Finistère. Par ailleurs, supposons que le seul service public local considéré soit un service de déneigement des routes. Dans cet exemple, il semble évident que les deux communes alpines vont avoir besoin de ce service de déneigement et vont donc voter des impôts locaux suffisamment élevés pour le financer quand les deux communes bretonnes pourront s’en passer. Ainsi, bien qu’il n’y ait aucun comportement stratégique dans cet exemple, les impôts de communes proches vont avoir des niveaux sensiblement équivalents.

Cette première raison « géographique » est renforcée par la nature mêmes des biens publics locaux qui peuvent être consommés par des personnes extérieures à la collectivité [2]. Par exemple, si une commune construit une piscine municipale, celle-ci va bénéficier aux résidents de la commune, mais aussi aux résidents des communes alentours. Aussi, une collectivité qui souhaiterait apporter le meilleur service à ses résidents (ou en terme économique, maximiser leur utilité) doit à la fois prendre en compte le fait que le service a pu être fourni par les collectivités proches et le fait que des résidents d’autres collectivités peuvent consommer le bien public local et conduire à sa congestion. Ceci entraine une situation où le niveau de dépenses publiques d’une collectivité dépend positivement ou négativement de celui de ses voisins. Une fois encore, la fiscalité de la commune va en partie refléter les services publics proposés, conduisant à des politiques fiscales des collectivités qui sont corrélées entre elles [3].

Le troisième motif pouvant conduire à des politiques fiscales des communautés corrélées entre elles est celui de la mobilité de la base fiscale. Certains acteurs, notamment les entreprises ou les ménages les plus fortunés pourraient choisir leurs lieux d’implantation ou de résidence en fonction des impôts locaux. Cette possibilité (généralement associée à Tiebout, 1956), habituellement résumée par l’expression « voter avec ses pieds » conduirait les collectivités proches à choisir des niveaux d’impositions relativement similaires afin de ne pas être désertée au profit de leurs voisines [4]. Bien qu’assez rarement souligné en Europe, ce mécanisme explicatif est relativement populaire aux Etats-Unis, où les populations sont plus mobiles [5].

Enfin, un dernier mécanisme explicatif peut être mis en avant, cette fois basée sur les asymétries d’informations entre politiciens et électeurs [6]. Supposons que les électeurs d’une commune en sachent moins que les maires sur les coûts réels des services publics locaux. Supposons par ailleurs que certains « mauvais » politiciens peuvent souhaiter « détourner » une partie des impôts locaux ou du moins, ne pas fournir les efforts nécessaires pour financer les biens publics au moindre coût (à qualité donnée). Cette situation engendre des stratégies complexes de la part des « mauvais » politiciens qui souhaitent à la fois « extraire » le plus d’argent possible en augmentant les impôts mais aussi maintenir une réputation de « bons » politiciens et ainsi se faire réélire. La capacité des « mauvais » politiciens à détourner une partie des impôts va dépendre de façon cruciale de l’information accessible à l’électeur. Or, pour un « mauvais » politicien, convaincre son électorat d’en être un « bon » est plus difficile quand les électeurs sont capables de comparer leur élu avec un autre, dans une juridiction similaire. Considérons par exemple deux maires de communes proches et relativement similaires ; si l’un lève des impôts locaux faibles quand l’autre choisit un taux d’imposition élevé, alors les habitants de la seconde commune peuvent penser qu’ils sont dirigés par un maire peu efficace. Ce mécanisme (de compétition par comparaison appelé yardstick competition en Anglais) peut conduire les élus locaux à s’aligner les uns sur les autres en matière d’impôts locaux de peur d’être considéré comme des « mauvais » politiciens.

Quelques faits empiriques

Ces différents mécanismes ont conduit les chercheurs à étudier le niveau de taxation des collectivités territoriales et à déterminer si celui-ci dépend de ceux des collectivités alentours. Au niveau méthodologique, les auteurs emploient souvent des outils issus de l’économétrie spatiale [7] car ils permettent d’estimer directement des modèles empiriques où le niveau d’imposition d’une collectivité est expliqué par celui de ses voisines.

Plusieurs études se sont penchées sur le cas français et concluent à une forme d’autocorrélation spatiale positive (i.e. le niveau d’imposition d’une collectivité évolue de manière similaire à celui des collectivité voisines) au niveau communal (Jayet et al., 2002 ; pour les communes du Nord-Pas de Calais), départemental (Leprince et al., 2005) et régional (Feld et al., 2002).[8]

Deux autres études, toutes deux centrées sur l’échelon départemental, apportent un éclairage supplémentaire à cette question de l’interdépendance des politiques fiscales en soulignant l’importance des facteurs politiques. En premier lieu, Dubois et al. (2007) explique que, malgré les interactions stratégiques, la compétition politique et la sensibilité partisane des politiciens continuent de jouer un rôle important. En second lieu, Elhorst et Fréret (2009) montrent que l’interaction spatiale entre départements est elle-même une fonction de la compétition politique. Ce dernier résultat suggère l’importance du dernier mécanisme explicatif (yardstick competition) comme source de ces interdépendances puisqu’il est le plus dépendant du degré de concurrence politique au sein des collectivités.

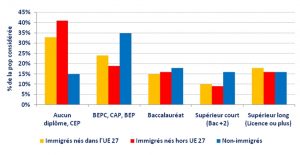

Observe-t-on encore aujourd’hui une forme d’interdépendance entre les taux d’imposition choisis par les communes ? Sans aller jusqu’à reproduire les études ci-dessus, il est possible d’explorer graphiquement la présence d’autocorrélation spatiale et donc, peut-être, d’interdépendances stratégiques dans les niveaux d’imposition. Une première manière de procéder consiste simplement à tracer une carte et y colorer les communes en fonction du niveau d’imposition (par exemple, celui du taux de la taxe foncière sur le bâti de 2019). On peut ensuite regarder si les points les plus clairs (les communes avec les niveaux d’imposition faibles) sont proches les uns des autres et si un même phénomène est apparent pour les points les plus sombres (les communes avec les taux d’imposition les plus élevés). Une autre méthodologie consiste à tracer le graphique de Moran. Il s’agit de placer les communes dans un repère où l’axe des abscisses hiérarchise les communes en fonction du niveau de taxe foncière sur le bâti[9]. L’axe des ordonnés quant à lui indique le taux moyen de la taxe foncière dans les communes voisines de la commune considérée[10]. En procédant ainsi, on peut construire un graphique où il est facile d’observer si, les communes avec des forts taux d’imposition sont entourées de communes qui, en moyenne, choisissent aussi un fort taux d’imposition.

Le graphique suivant illustre ces méthodologies pour le département des Yvelines. Ce choix est purement arbitraire et en annexe, des graphiques similaires peuvent être trouvés pour les Bouches du Rhône, la Haute-Garonne et la Gironde. La carte et le graphique de Moran permettent de déceler une autocorrélation spatiale positive. Les communes avec les taux d’imposition les plus élevé semblent se concentrer à l’est et au nord du département. Aussi, s’il est impossible avec ce type d’analyse de tester les mécanismes à l’œuvre, les interdépendances des politiques fiscales ne sont pas à exclure.

Conclusion

Au terme de cet article, il apparait que plusieurs mécanismes peuvent expliquer la similitude des taux d’impositions entre collectivités territoriales. Au niveau local, un mécanisme explicatif semble toutefois se dégager : la yardstick competition ou l’idée selon laquelle les électeurs peuvent « jauger » la performance des élus en comparant leurs décisions à celles de leurs voisins. Pour les politiciens concernés, en particulier lorsque la compétition politique est intense, cela engendrerait des incitations à s’aligner sur les décisions des collectivités voisines.

Toutefois, une mise en garde s’impose. Les méthodes empiriques employées par cette littérature ont récemment fait l’objet de critiques (voir notamment : Gibbons, S. and Overman ; 2012). Aussi, si les corrélations mises en évidence sont réelles, il est difficile d’exclure qu’elles ne soient pas in fine dues à des facteurs non observés [11]. Par ailleurs, une des rares études essayant de prendre en compte ces critiques méthodologiques (Lyytikäinen ; 2012) [12] semble conclure à la faiblesse ou l’absence d’interdépendance entre les impôts locaux fixés par les municipalités finlandaises.

Aussi, si les interdépendances fiscales peuvent être réelles, celles-ci restent difficiles à mesurer. Par ailleurs, elles ne se limitent pas nécessairement à une concurrence entre collectivités pour attirer de riches ménages ou des entreprises. De nombreux mécanismes faisant parfois appel aux intérêts et stratégies des élus locaux peuvent expliquer ces interdépendances.

Références

Timothy Besley et Anne Case. “Incumbent Behavior: Vote-Seeking, Tax-Setting, and Yardstick Competition.” The American Economic Review, 1995 vol. 85, no. 1, 1995, pp. 25–45.

www.jstor.org/stable/2117994

Jan K. Brueckner et Luz A. Saavedra. “Do Local Governments Engage in Strategic Property—Tax Competition?” National Tax Journal, 2001, vol. 54, no. 2, pp. 203–229.

www.jstor.org/stable/41789546

Dubois, E., Leprince, M., & Paty, S. The Effects of Politics on Local Tax Setting: Evidence from France. Urban Studies, 2007, 44(8), 1603–1618.

https://doi.org/10.1080/00420980701373487

Elhorst, J.P. and Fréret, S., Evidence of political yardstick competition in France using a two-regime spatial durbin model with fixed effects, Journal of Regional Science, 2009, 49, pp931-951.

https://onlinelibrary.wiley.com/action/showCitFormats?doi=10.1111%2Fj.1467-9787.2009.00613.x

Marcel Gérard, Hubert Jayet et Sonia Paty, Tax interactions among Belgian municipalities: Do interregional differences matter?, Regional Science and Urban Economics, 2010, Volume 40, Issue 5, pages 336-342.

http://www.sciencedirect.com/science/article/pii/S0166046210000190

Gibbons, S. et Overman, H.G., Mostly pointless spatial econometrics? Journal of Regional Science, 2012, 52: 172-191

https://onlinelibrary.wiley.com/doi/full/10.1111/j.1467-9787.2012.00760.x

Jayet Hubert, Paty Sonia, Pentel Alain, « Existe-t-il des interactions fiscales stratégiques entre les collectivités locales », Économie & prévision, 2002/3 (no 154), p. 95-105.

https://www.cairn.info/revue-economie-et-prevision-2002-3-page-95.htm

Feld Lars, Josselin Jean-Michel, Rocaboy Yvon, « Le mimétisme fiscal : une application aux Régions françaises », Économie & prévision, 2002/5 (no 156), p. 43-49.

https://www.cairn.info/revue-economie-et-prevision-2002-5-page-43.htm

Matthieu Leprince, Sonia Paty et Emmanuelle Reulier, « Choix d’imposition et interactions spatiales entre collectivités locales : Un test sur les départements français », Recherches économiques de Louvain, 2005, Volume 71(1) pages 67-93.

https://www.cairn.info/revue-recherches-economiques-de-louvain-2005-1-page-67.htm?contenu=article

Teemu Lyytikäinen, Tax competition among local governments: Evidence from a property tax reform in Finland, Journal of Public Economics, 2012, Volume 96, Issues 7–8, pages 584-595.

http://www.sciencedirect.com/science/article/pii/S0047272712000230

Ronan Le Saout et Jean-Michel Floch, « Économétrie spatiale : une introduction pratique », INSEE, document de travail, 2016.

https://www.insee.fr/fr/statistiques/2408659

ThierryMadiès, « La concurrence fiscale entre collectivités territoriales. Concurrence fiscale et externalités horizontales et verticales : une grille de lecture des comportements stratégiques entre collectivités territoriales », Regards croisés sur l’économie, 2007/1 (n° 1), p. 218-230.

10.3917/rce.001.0218. URL : https://www.cairn.info/revue-regards-croises-sur-l-economie-2007-1-page-218.htm

Albert Solé-Ollé, “Expenditure spillovers and fiscal interactions: Empirical evidence from local governments in Spain”, Journal of Urban Economics, 2006, Volume 59, Issue 1,Pages 32-53.

http://www.sciencedirect.com/science/article/pii/S0094119005000604

Charles M. Tiebout, “A Pure Theory of Local Expenditures.” Journal of Political Economy, 1956, vol. 64, no. 5, pp. 416–424.

www.jstor.org/stable/1826343

[1] Madiès (2007) présente également une introduction à cette littérature centrée sur le cas Français. Il s’intéresse aussi aux interactions verticales, par exemple entre communes et intercommunalités, entre communes et départements, etc.

[2] Ce paragraphe s’appuie notamment sur Solé-Ollé (2006)

[3] Remarquons au passage que dans ce cas, les politiques mises en œuvre ne sont pas nécessairement efficaces du point de vu de la société dans son ensemble. Cela peut fournir une justification théorique à la création d’intercommunalités.

[4] Si la théorie de Tiebout (1956) n’est pas limitée à la seule idée de concurrence fiscale, dans la présente discussion, le mécanisme développé fonctionne de façon assez similaire à ceux plus médiatiques sur la concurrence fiscale entre pays.

[5] Brueckner et Saavedra (2001) présentent un modèle théorique pour illustrer ce type de mécanisme. Par ailleurs, un article publié sur le site internet de Forbes présente la concurrence fiscale entre villes comme une des raisons majeures au fait que la ville de New-York perde des habitants : Jack Kelly, “New Yorkers Are Leaving The City In Droves: Here’s Why They’re Moving And Where They’re Going”, Forbes, Septembre 2019.

https://www.forbes.com/sites/jackkelly/2019/09/05/new-yorkers-are-leaving-the-city-in-droves-heres-why-theyre-moving-and-where-theyre-going/#3ff6506741ac

[6] De manière générale, une asymétrie d’information signifie qu’un des acteurs (ici le politicien) possède des informations qu’un autre acteur (ici l’électeur) ne possède pas. Ce paragraphe s’appuie cette fois sur le modèle proposé par Besley et Case (1995).

[7] L’économétrie spatiale est une branche de l’économétrie qui intègre de façon explicite les aspects spatiaux des données. Ronan Le Saout et Jean-Michel Floch (2016) proposent une introduction à ces méthodes.

[8] La France n’est bien évidemment pas le seul pays étudié. Voir par exemple Brueckner etSaavedra (2001) pour une étude sur des données américaines, Solé-Ollé (2006) pour une étude de cas sur l’Espagne, Gérard et al. (2010) pour une étude sur la Belgique, etc.

[9] Plus précisément, la variable « taux de la taxe foncière sur le bâti » est centrée et réduite.

[10] Une fois encore, en pratique, on utilise plutôt la variable centrée et réduite.

[11] Un mauvais contrôle des facteurs géographiques et des préférences des électeurs par exemple ou des évolutions des communes que les chercheurs n’auraient pas pu intégrer dans leurs modèles.

[12] Lyytikäinen (2012) utilise une réforme fiscale pour obtenir des variations « exogènes » des niveaux d’imposition des municipalités alentours.