Résumé :

– Les produits dérivés ne sont pas la cause mais un facteur de diffusion de la crise financière apparue dès 2007. L’échange de ces produits sur les marchés de gré-à-gré ont limité la capacité des autorités à estimer leur importance.

– Une solution de régulation a été mise en place par les chambres de compensation pour superviser les transactions et leurs paiements sur les marchés réglementés, assurant une meilleure transparence et organisation des marchés financiers.

– Cependant, les chambres de compensation supporteront un poids de couverture des risques de plus en plus important, ce qui pourrait rendre leur faillite dangereuse pour l’ensemble du système financier. De plus, les produits dérivés non-standardisés échapperont à cette régulation.

Les produits dérivés furent souvent pointés du doigt comme facteur d’aggravation de la crise économique et financière. S’échangeant directement entre les acteurs hors des marchés règlementés, ils étaient peu contrôlés. Le G20 de Pittsburgh a pris conscience en 2009 du manque de transparence et de traçabilité de ces marchés, et sa volonté de mettre en place une nouvelle régulation des produits dérivés a été reprise dans la directive européenne « EMIR » qui rentrera en vigueur au début de l’année 2013 et dans la loi américaine Dodd-Frank aux Etats-Unis.

L’enjeu de cette régulation est donc non seulement de mieux surveiller les marchés des dérivés, mais également de créer des mécanismes de compensation en cas de faillite d’une institution financière.

Cette contribution vise à mieux comprendre le fonctionnement des marchés dérivés, les mécanismes sur lesquels reposeront la nouvelle régulation et enfin les questions restées en suspens.

Les risques pesant sur les produits dérivés

Les produits dérivés se basent principalement sur des prévisions: il s’agit de contrats par lesquels les agents fixent à l’avance le prix à partir duquel ils peuvent acheter ou vendre une certaine quantité d’actifs sous-jacents, qui peuvent être financiers (actions, obligations, taux de change, etc.), physiques (matières premières, etc.) ou même tout autre événement ayant un impact économique (faillite, climat, etc.). Les plus connus et médiatisés d’entre eux sont les « Credit Default Swap » (CDS), des contrats d’assurance qui protègent l’acheteur contre l’évolution d’un sous-jacent contre le versement d’une prime.

Alors que l’objectif des produits dérivés était initialement de réduire les risques, ceux-ci se sont paradoxalement accrus. En effet, lorsque certains agents anticipent une hausse ou une baisse du sous-jacent, d’autres spéculent sur son évolution contraire. Cette présence de spéculateurs est certes nécessaire pour assurer la liquidité du marché, mais souvent, ceux-ci investissent à l’aide d’effets de levier importants, c’est-à-dire en empruntant auprès des banques avec un minimum de ressources au départ tout en espérant des retombées financières importantes. En cas d’erreur de prévision, ce ne sont alors pas seulement les spéculateurs qui sont touchés, mais également de nombreuses banques.

Les CDS étant adossés à un sous-jacent qui connaît un risque accru, les primes sur ces CDS vont s’accroître, ce qui conduit à diminuer la rentabilité des institutions financières et à augmenter leurs risques de défaillance. Cela va donc de nouveau accroître la prime sur d’autres CDS associés et créer ainsi une spirale négative.

Enfin, comme ces produits sont échangés sans traçabilité sur les marchés, le climat d’incertitude grandit car les institutions financières connaissent mal les positions sur les marchés des autres acteurs. Les déséquilibres sont accrus par le fait que l’offre était davantage regroupée autour d’un faible nombre d’acteurs alors que la demande était plus dispersée.

Pour illustrer concrètement les risques pesant sur les produits dérivés, la compagnie américaine AIG a vendu avant 2007 des CDS adossés à des subprimes et a connu une faillite retentissante avant d’être sauvée par le Trésor américain. Ceci explique pourquoi les pouvoirs publics souhaitent renforcer la transparence et la résilience des marchés de produits dérivés.

Les marchés dérivés de gré à gré et les « dark pools »:

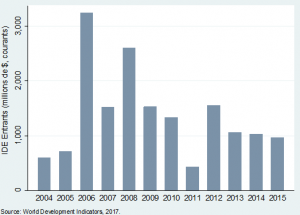

Avant la nouvelle régulation, le volume d’échange présent sur les marchés des dérivés de gré à gré était difficilement quantifiable.

Les produits dérivés peuvent être échangés sur deux marchés : les marchés règlementés où les échanges passent obligatoirement par une chambres de compensation au sein des bourses organisées, et les marchés de gré à gré (OTC) où les échanges se font directement entre acheteurs et vendeurs et où les chambres de compensation ne sont pas obligatoires.

En réalité, une très grande partie des produits dérivés sont échangés sur les marchés de gré à gré. Selon la Banque des Règlements Internationaux, ce sont près de 628 000 milliards de dollars pour une valeur de marché de 25 000 milliards de dollars qui sont échangés sur ces marchés en juin 2012, soit environ 10 fois plus que les marchés organisés. Il existe aussi des marchés de gré à gré où les acteurs sont anonymes : on les appelle des dark-pools : les prix ne sont pas communiqués, aucune réglementation n’est appliquée.

Face à l’importance des montants échangés sur les marchés de gré à gré et au manque de transparence des dark pools, la nécessité d’une meilleure supervision par une chambre de compensation de ces produits est apparue comme de plus en plus nécessaire.

La régulation vise à règlementer le marché par une chambre de compensation, qui supportera dès lors un risque de défaillance plus important.

Le G20 a donc préconisé que les transactions des produits dérivés passent par un marché règlementé avec la présence d’une chambre de compensation.

Une chambre de compensation est une structure qui enregistre les ordres et intervient en cas de défaillance d’un acheteur ou d’un vendeur en compensant intégralement la partie lésée pour que les engagements initiaux soient respectés. Elle le fait si nécessaire en se substituant au défaillant. Pour garantir les transactions, elle demande aux acteurs des marchés où elle intervient de lui verser un dépôt de garantie au début de l’opération puis des appels de marge[1]lorsque les cours connaissent des fluctuations.

Cette réforme vise donc principalement à donner plus de place aux chambres de compensation pour qu’elles puissent :

– renforcer la transparence des marchés de gré à gré par un enregistrement des transactions auprès de ces chambres.

– avoir une vision globale de ces marchés pour éviter à l’avance les dérives et les excès, ce qui renforce la confiance globale sur ces produits financiers et sur les entités qui les utilisent.

– éviter que des défaillances ne conduisent à des faillites ayant des répercussions systémiques[2]grâce à un système de compensation généralisé.

Cependant, certains risques nouveaux peuvent malgré tout continuer à survenir.

Le risque systémique peut se reporter sur les chambres de compensation, qui de plus ne prendront pas en compte les produits non-standardisés.

Cette réglementation ne peut que donner une meilleure visibilité aux transactions de dérivés qui s’étaient énormément développés grâce à l’innovation financière depuis les années 80 et en particulier depuis les années 2000. Cependant, plusieurs difficultés demeurent avec cette nouvelle régulation.

(1) Tout d’abord, les chambres de compensation vont concentrer encore plus de risques qu’auparavant

La chambre de compensation gère constamment un très grand nombre de transactions avec de grandes institutions financières, ce qui fait qu’en cas de crise, le risque qu’elle représente, plus important avec la réforme, peut devenir systémique, c’est-à-dire qu’il peut toucher un très grand nombre d’acteurs financiers. De plus, dans le cas des CDS, la chambre de compensation devra faire face au risque de défaillance non seulement de la contrepartie du CDS mais aussi du sous-jacent.

Ce risque systémique fait que les chambres de compensation sont particulièrement régulées par les autorités. Pour contrecarrer ce risque, il faudrait que les appels de marge demandés soient plus élevés qu’ils le sont actuellement, ce qui ferait perdre au marché de dérivés son attrait. Les conditions demandées pour la chambre de compensation (collatéraux, marges…) peuvent alors devenir importantes, ce qui ne permet qu’à de grands acteurs de la finance d’y participer. De plus, en cas de défaillance, les actionnaires des chambres de compensation, souvent de grandes institutions financières, invoqueront l’impossibilité de renflouer ces chambres de compensation et demanderont l’aide des pouvoirs publics.

L’enjeu de la réforme est donc d’accroître la transparence des marchés des dérivés pour pouvoir anticiper ces risques en amont, mais cela implique d’éviter une trop grande concentration des chambres de compensation.

Notons que l’économiste Jean-Charles Rochet a constaté que les chambres de compensation ont bien résisté aux crises récentes. Il ajoute que pour éviter les risques systémiques, elles pourraient participer à la constitution de « plates-formes d’importance systémique » qui accueilleraient en leur sein des établissements financiers ; ceux-ci auraient seuls l’agrément des banques centrales pour être sauvés par les autorités en cas de faillite, tout en pouvant également être exclus du club à tout moment. Mais cette idée n’a pas été pour le moment retenue.

(2) Les produits non-standardisés ne seront pas règlementés

Un dérivé standardisé est un produit où les termes du contrat sont normalisés, alors qu’un dérivé non standardisé est échangé de façon bilatérale par des règles directement définies par l’acheteur et le vendeur. La nouvelle réglementation imposera une chambre de compensation pour les produits dérivés standardisés, mais non pour les produits non-standardisés. Cela s’explique par le fait que la compensation est complexe pour des transactions très spécifiques, comportant souvent un risque plus élevé.

Or, les produits dérivés qui ont entraîné la faillite d’AIG par exemple étaient le plus souvent non standardisés, ce qui fait penser que la crise précédente n’aurait pu être évitée par une réglementation de ce type. Mais les produits non standardisés feront l’objet d’exigences de fonds propres plus élevées.

(3) Une harmonisation mondiale

Enfin, pour que cette réglementation soit pertinente, il faut une harmonisation mondiale des règles sur les produits dérivés, pour éviter que ceux-ci soient surtout échangés sur des marchés de gré à gré échappant à cette réforme, dans le but de ne pas payer de marges. C’est tout le but de voir cette règle du G20 transposée par l’ensemble de ses membres.

Cette harmonisation doit aussi toucher la gestion des chambres de compensation. En effet, notons que si la concurrence des chambres de compensation peut diminuer le risque systémique évoqué précédemment, celle-ci ne doit pas conduire à amener ces chambres à demander des garanties moindres que leurs concurrentes pour attirer des acteurs financiers. Dans ce cas le rôle de compensation de ces chambres se verrait affaibli. Il faut donc que ces chambres suivent toutes les mêmes règles de gestion.

Conclusion

L’année 2013 verra donc l’application d’une nouvelle réglementation sur les produits dérivés en Europe avec la directive EMIR. Ceux-ci ne seront plus échangés directement entre acheteurs et vendeurs, c’est-à-dire sur un marché de gré à gré, mais feront l’objet d’une compensation obligatoire. L’objectif est de renforcer la traçabilité et la transparence des transactions de produits dérivés, mais également de réduire le risque de faillites systémiques de ces échanges. Cependant, ce risque systémique peut malheureusement se reporter sur les chambres de compensation, qui supporteront désormais ces risques de défaillance. De plus, les produits dérivés non standardisés ne feront pas l’objet d’une compensation centrale obligatoire. Néanmoins, les autorités, conscientes de ces limites, pourraient interdire une trop grande concentration des chambres de compensation et renforcer leur surveillance pour tenter d’éviter une nouvelle crise sur les marchés des produits dérivés.

Notes:

[1] Les appels de marge sont des sommes demandées par les chambres de compensation pour reconstituer le dépôt de garantie qui peut être déprécié par les variations du marché.

[2] Un risque systémique est un risque qui met en péril l’ensemble du système financier.

Sources :

– « Réduire le risque systémique sur les marchés de dérivés de gré à gré (OTC) », Nout Wellink, Revue de la stabilité financière n°14, Banque de France, juillet 2010.

– « Produits dérivés de gré à gré et compensation centrale : toutes les transactions peuvent-elles faire l’objet d’une compensation ? », John Hull, Revue de la stabilité financière n°14, Banque de France, juillet 2010.

– « Risque systémique, une approche alternative », Jean-Charles Rochet, Revue de la stabilité financière, Banque de France, juillet 2010.

– « Les produits dérivés au cœur de la crise »,Christian Chavagneux, Alternatives Economiques Hors-série n° 87, décembre 2010.