-

Si les signaux de ralentissement Chine suscitent l’inquiétude, leur interprétation ne doit pas se focaliser sur les répercussions à court terme, en somme assez contenues, mais bien sur le moyen long terme.

-

Les signaux liés au secteur immobilier et aux mesures récemment prises par les autorités révèlent en effet des déséquilibres plus profonds et questionnent les marges de manoeuvre des autorités, qu’elles soient d’ordre monétaire ou budgétaire.

-

La réduction des marges de manoeuvre n’est pas anodine pour un pays qui vise à converger vers un modèle de croissance plus soutenable. La Chine devra en effet disposer de leviers financiers puissants pour atteindre ses ambitieux objectifs.

-

Le soutien monétaire est contraint en raison de conflits d’intérêts au niveau de la banque centrale : fournir davantage de liquidités à un système en proie à un endettement endémique, éviter une dépréciation plus forte du Yuan ou encore préserver la profitabilité / rentabilité du secteur bancaire.

-

La solvabilité de plusieurs gouvernements locaux est remise en question et leurs difficultés financières croissantes soulèvent également la question de leur capacité à toujours autant porter la croissance de l’activité économique à moyen-long terme.

Des marges monétaires sous contraintes

Avant les annonces de juillet-août 2023, l’essentiel des mesures de soutien ont été d’ordre monétaire en Chine, où la banque centrale (PBoC) a non seulement procédé à la baisse de plusieurs taux d’intérêt de référence (réserves obligatoires[6], Loan Prime Rate à 1 an et à 5 ans[7], Medium Long Term Facility rate – MLT) mais également à l’injection d’importantes liquidités sur le marché bancaire via le marché MLF. La PBoC envisagerait même de proposer une ligne de prêts spécifiques, assortie de conditions de taux et de maturité favorables pour faciliter les opérations de remboursement des promoteurs immobiliers et de LGFV[8](cf. partie suivante). Toutefois, les marges de manoeuvre de la PboC sont limitées. En effet, cette dernière ne peut se résoudre à un soutien plus massif au vu du contexte actuel et des spécificités structurelles de l’économie chinoise :

- Conflit d’intérêts : depuis la fin des années 2010, le renforcement de la stabilité financière a été érigé comme un des objectifs prioritaires en Chine. En baissant les taux d’intérêt, cela reviendrait à favoriser une hausse de l’endettement, déjà endémique (l’endettement des entreprises et des ménages atteint 246,7 % du PIB fin 2022) et donc à compromettre la stabilité financière.

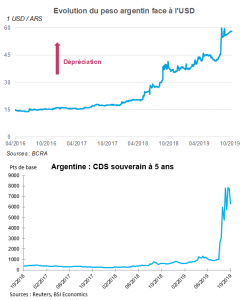

- Pressions sur le Yuan : pendant que le monde entier procède au redressement de ses taux directeurs, la PboC suit un chemin opposé : il en résulte un différentiel de taux d’intérêt croissant entre la Chine et les Etats-Unis, rendant relativement moins attractifs les placements chinois. Plus la PboC sera accommodante, plus le risque de dépréciation du yuan est élevé (cf. graphique ci-dessous), alors même que la devise chinoise est fragilisée par la conjoncture économique[9]. Pour rappel, le pays a accusé des sorties nettes de capitaux de 459,7 Mds USD en 2022, principalement lié à ce différentiel de taux et à des performances économiques en deçà des anticipations.

- Fragilisation des banques : l’effet d’une baisse des taux a un effet ambigu sur le secteur bancaire. Cela favoriserait certes une réduction du coût du financement de leur passif, toutefois les marges sur intérêts vont se réduire[10]tandis que les rendements des actifs devraient avoir tendance à se réduire dans un contexte de taux bas. Par ailleurs, étant donné le contexte sur le marché immobilier, il semble peu probable que les mesures de la PboC stimulent la demande de crédits des ménages.

Ces dilemmes monétaires de court terme sont également problématiques à moyen-long terme. Si la Chine souhaite faire évoluer son modèle de croissance, en renforçant le poids de la consommation privée notamment via des réformes sont attendues (déploiement des stratégies « Prospérité Commune » et « Circulation Duale », cf. article de Evelyne Banh sur BSI Economics à ce sujet), la question du financement de cette transition n’a actuellement que peu ou pas de réponse concrète. Il semblerait que le levier habituel du crédit bancaire ne pourra plus être autant sollicité, de quoi mener à une révision des ambitions chinoises.

L’ombre menaçante de la dette des gouvernements locaux

La fragilité des gouvernements locaux (Gov. Loc.) en Chine[11]est un thème récurrent depuis près d’une dizaine d’années. Les Gov. Loc. se voient confier des objectifs de croissance très ambitieux, généralement en inadéquation avec leurs capacités de financement[12], les menant ainsi à s’endetter[13]. Pour atteindre leurs cibles de croissance, ils s’appuient sur des structures, les LGFV, pour s’endetter davantage sans que cela soit comptabilisé dans leur bilan officiel[14]. En intégrant ces modes de financement opaques, l’endettement des Gov. Loc. augmenterait de 58 pts et atteindrait donc le niveau très élevé de 94 % du PIB en 2022, selon les estimations du FMI.

Intimement liées aux fluctuations du marché de l’immobilier, les recettes des Gov. Loc. ont fortement diminué, en lien avec l’écroulement des prix immobiliers[15]. Dans ce contexte, la soutenabilité de leur endettement se dégrade à plusieurs égards. Tout d’abord, des montants significatifs de dette obligataire arrivant à maturité d’ici fin 2023 accroissent le risque de refinancement pour plusieurs Gov. Loc. De plus, la garantie implicite existant entre Gov. Loc. et leurs LGFV les expose à des pertes conséquentes, les LGFV rencontrant des difficultés croissantes pour accéder à des sources de financement. Ces LGFV font également face à des risques de refinancement en 2023.

Le graphique ci-dessous propose de cartographier le niveau de risque encouru selon 3 critères :

- Le poids dans le PIB des provinces : plus leurs poids est élevé, plus la dimension systémique de la province est élevée. Des difficultés financières du Gov. Local des provinces les plus systémiques poseraient deux problèmes : le coût élevé d’un « sauvetage » par les autorités centrales d’une part, des capacités plus réduites pour réaliser des projets, ce qui jouerait sur la croissance totale du pays ;

- Le ratio dette officielle sur recettes fiscales : plus ce ratio est élevé, plus la solvabilité des finances publiques locales est dégradée, car le montant de recettes générées semble insuffisant par rapport aux enjeux de remboursement de la dette (ici la dette officielle ne prend pas en compte l’exposition au LGFV) ;

- La dette obligataire des gouvernements locaux arrivant à maturité courant 2023 exprimée en % du PIB de la province : plus cette part est grande dans le total de la dette obligataire, plus le risque de refinancement est significatif et plus les finances publiques sont sous tension à court terme.

Sur le graphique, le seuil limite du ratio dette sur recettes fiscales correspond au ratio moyen des gouvernements locaux en Chine (250 %). Si la détermination de ce seuil ne s’appuie pas sur un seuil proposé par la littérature académique, l’observation de données d’endettement au sein des pays émergents[16](au niveau du gouvernement central) permet de constater qu’un ratio dépassant 250-300 % précède généralement des phases de fortes tensions sur le souverain. La détermination du seuil limite du poids dans le PIB des échéances de remboursement a été établie de manière arbitraire, en fonction de la répartition des données des gouvernements locaux.

Les interprétations de ce graphique :

- Zone de risques contenus(vert, en bas à gauche) : la majorité des provinces avec le poids dans le PIB le plus élevé (Guangdong, Zhejiang, Shandong, Henan) sont localisés dans cette zone, qui en dénombre 11 au total. Dans cette zone, le ratio dette sur recettes fiscales des Gov. Loc est inférieur à la moyenne de 250 %, impliquant une structure des finances publiques relativement moins dégradées. De plus, le risque de refinancement semble moins élevé, avec un montant de la dette obligataire arrivant à échéance en 2023 inférieure à 3 % du PIB.

- Zone de risques à court terme (orange clair, en haut à gauche) : 4 Gov. Loc. sont situés dans cette zone, dont le Sichuan et le Hunan qui ont chacun un poids économique conséquent (supérieur à 4 % du PIB total chinois) et présente donc un risque systémique. Les risques sont davantage à court terme dans cette zone, en raison d’un montant important de remboursement en 2023 (supérieur à 3 % du PIB). Le degré de risque semble limité. En revanche, leur fragilité à moyen-long terme semble limitée, au vu de ratio dette sur recettes fiscales parmi les plus faibles.

- Zones de risques à moyen-long terme (rouge clair, en bas à droite) : 1 Gov. Loc. apparait dans cette zone : Chongqing, dont le poids le PIB total chinois n’est pas particulièrement élevé (2,4 %). Si leur risque de refinancement est faible, son niveau de vulnérabilité est néanmoins conséquent à moyen-long terme au vu du niveau du ratio dette sur recettes.

- Zones de risques élevés (rouge foncé, en haut à droite) : 14 Gov. Loc semblent recouper à la fois des niveaux de fragilité plus élevés à court et moyen terme. Au sein de cette population, le niveau de risque est plus contenu dans 3 provinces (Hainan, Hebei, Xinjiang) mais semble particulièrement significatif dans 6 autres (Gansu, Qinghai, Guizhou, Jilin, Tianjin et Yunnan).

Un exercice similaire réalisé sur le montant de dette obligataire arrivant à échéance sur la période 2024-2025 en % du PIB met en avant que certaines régions sont soumises à des risques de refinancement élevés durant cette période (Chongqing, Pékin) mais d’autres voient ce risque diminuer (Anhui, Hebei, Sichuan et Xinjiang).

La question de la soutenabilité des finances des gouvernements locaux est centrale en Chine. En dépit de la crise immobilière, les Gov. Loc. jouent toujours un rôle toujours pivot pour porter la croissance de l’activitéet ont été autorisées à procéder à de nouvelles émissions obligataires[17]pour financer leur politique de soutien à l’activité. Leurs difficultés financières pourraient pousser certaines à utiliser les fonds levés au remboursement de leur dette directe, voire indirecte (garantie implicite envers des LGFV, des banques publiques voire des promoteurs), au détriment de financement de l’activité et aux objectifs stratégiques de « Prospérité Commune ».

La crise immobilière pourrait n’être qu’un avant-goût d’une crise de la dette privée et de celle des gouvernements locaux. Les signaux de ralentissement observés ces derniers mois semblent en effet révélateurs des probables difficultés à venir.

Après avoir financé sa croissance par l’endettement pendant plusieurs années, la Chine se retrouverait donc confrontée à une réduction significative de ses marges de manoeuvre à l’avenir. Il sera intéressant de voir comment la Chine parviendra, ou non, à gommer ses nombreux déséquilibres sans avoir à rogner sur ses ambitions. Dans tous les cas, il faudra trouver des nouveaux leviers de financement pour une Chine en quête d’un modèle de croissance plus soutenable.

[1]Contraction des exportations en valeur de -3,9 % en moyenne sur un an sur les sept premiers mois de l’année 2023 (et de -7,1 % des importations).

[2]La publication de cette donnée sur le chômage a par ailleurs été suspendue par les autorités, invoquant « des problèmes de méthodologie ».

[3]Les prévisionnistes sont peut-être plus vigilants qu’auparavant à la répétition des signaux négatifs en Chine depuis qu’en 2022 la cible de croissance affichée par les autorités n’a pas été atteinte, une première depuis qu’une cible de croissance est communiquée par les autorités en Chine.

[4]Les principales mesures budgétaires concernent la consommation privée (principalement en facilitant l’achat de véhicules électriques), les entreprises privées (soutien financer renforcé à destination des secteurs de la tech, des infrastructures et dispositions règlementaires alignées sur celles du secteur public, notamment pour le financement des projets fonciers) et le secteur immobilier (mesures d’achat de résidences secondaires facilités dans les principales villes pour les ménages ayant déjà des prêts hypothécaires). Des doutes subsistent néanmoins sur l’efficacité de ces mesures, jugées insuffisantes et trop timides.

[5]Au vu de l’impact des mesures de confinement au T4 2022, plusieurs indicateurs enregistreraient un fort rebond en variation annuelle au cours du T4 2023 : ventes de détail, production industrielle, échanges commerciaux, etc.

[6]En Chine, il existe plusieurs taux d’intérêt liés aux réserves obligatoires (RRR). Les RRR sont des outils de politique monétaire de première importance en Chine pour juguler l’apport en liquidités dans l’économie et pour jouer sur la valeur du yuan d’autre part.

[7]Le LPR à 1 an sert de taux de référence pour les clients à très faible probabilité de défaut, tandis que le LPR à 5 ans sert de référence pour les prêts hypothécaires.

[8]Les LGFV sont des véhicules de financement sur lesquels les gouvernements locaux chinois se sont fortement reposés depuis le milieu des années 1990 pour financer des projets d’infrastructures. Ces structures opaques se sont particulièrement endettées au cours des dernières années et la soutenabilité de leur endettement est remis en cause depuis le milieu des années 2010. Cette note de la Direction Générale du Trésor propose un panorama des enjeux liés aux LGFV.

[9]Dans le graphique ci-dessous, on peut observer une forme de corrélation depuis 2022 entre dépréciation du Yuan (en jaune) et mauvaises performances économiques, via le proxy de l’indice des surprises économiques à propos de l’inflation (en bleu, en ordre inverse sur le graphique). L’intuition est la suivante : quand l’indice de surprise se dégrade (augmente sur le graphique), les chiffres de l’inflation sous-performent par rapport aux anticipations, révélant une activité économique décevante. Ceci est perçu comme source de risques par les investisseurs, ayant tendance à se détourner du marché chinois, jouant à la baisse sur la valeur du yuan.

[10]Les taux de dépôt sont particulièrement bas en Chine, notamment dans l’objectif de désinciter les ménages à sur-épargner et ainsi stimuler la consommation privée.

[11]Les enjeux de l’endettement des gouvernements locaux en Chine a fait l’objet d’une partie d’un précédent article de BSI Economics.

[12]Et ce même après les transferts de budget du gouvernement central (45 % des recettes des gouvernements locaux et près de 8 % du PIB en 2022).

[13]Leur endettement officiel est passé de 21 % du PIB en 2015 à 29 % en 2022, selon le FMI.

[14]Les LGFV bénéficient d’une garantie implicite de leur gouvernement local et s’appuient également sur des actifs fonciers sous forme de collatéral pour lever de la dette et ainsi financer directement des projets, principalement d’infrastructures.

[15]Les cessions de terrains représentaient près de 45 % des recettes totales des gouvernements locaux en 2020.

[16]Observation réalisée sur une trentaine de pays émergents, ceux présentant des épisodes récents de tensions sur le souverain (Argentine, Angola, Brésil, Congo, Egypte, Equateur, Ghana, Jordanie, Laos, Mongolie, Salvador, Sénégal, Sri Lanka, Tunisie, Zambie, Zimbabwe) et des pays où le risque souverain apparait comme faible ou modéré (Arabie Saoudite, Afrique du Sud, Azerbaïdjan, Bangladesh, Bulgarie, Chine, Chili, Géorgie, Inde, Indonésie, Maroc, Namibie, Mexique, Pérou, Pologne, Roumanie, Turquie).

[17]4 803 Mds CNY (3,3 % du PIB) de Special Purpose Bonds ont été levés par les gouvernements locaux en 2022.