Zone Euro et sortie de crise, la difficulté de réformer

Intervention d’Athanasios Orphanides (professeur au MIT, ancien gouverneur de la banque centrale de Chypre), à la Banque de France le 30/08/2013

Résumé :

– la Zone Euro semble enfin sortir de la crise, mais cette reprise reste très fragile et inférieure à celle des Etats-Unis.

– Les raisons de ce décalage résident dans une gestion de crise non-optimale et la difficulté à mettre en place des réformes au niveau européen.

– Les causes de l’immobilise de la Zone Euro sont à chercher au cœur même de son processus décisionnaire et de la succession d’échéances électorales des pays membres.

Les dernières prévisions du PIB 2014 des économies développées semblent indiquer une sortie de récession pour la quasi-totalité des économies européennes (à 1% en 2014, source : FMI) et le renforcement de la croissance des Etats-Unis (à 2,6%, source : FMI).En témoigne le relèvement de de la prévision de croissance de la France en 2014 par le FMI début octobre [1]. Toutefois, tout comme l’a souligné Bénédicte Kukla,pour les pays de la périphérie de la Zone Euro,il est « Un peu trop tôt pour crier victoire». La divergence entre la Zone Euro et les Etats-Unis ne semble pas en voie de se résorber : alors que le chômage aux Etats-Unis recule à 7,2%, celui de la Zone Euro stagne autour des 12% et atteint des sommets en Grèce et en Espagne (27%). Les raisons de la persistance de telles divergence sont que les causes profondes de la crise de la Zone Euro n’ont pas été traitées : les grandes réformes structurelles nécessaires, telle que l’Union Bancaire, tardent à être mises en place. Cette lenteur est avant tout due à une politique monétaire ouvertement plus expansionniste aux Etats-Unis aux structures même de la Zone Euro (problèmes de gouvernance, processus de décision complexe,..)

La dynamique délétère de la dette

Tout comme les Etats-Unis, la Zone Euro a été durement touchée par la crise des subprimes et de nombreux établissements financiers ont subi de lourdes pertes financières voire se sont retrouvés en faillite (comme NorthernRock en Angleterre ou l’Anglo Irish Bank en Irlande). Nombreux sont ceux qui ont été secouruspar leur gouvernement, que ce soit AIG aux Etats-Unis ou Fortis en Europe. En outre, de nombreux gouvernements ont largement soutenu leur secteur bancaire et financier au moyen de lignes de financement ou simplement de garanties. L’Irlande par exemple a dû injecter l’équivalent de 20% de son PIB pour sauver son secteur bancaire. Mais ce faisant les gouvernements ont enclenché le cercle vicieux de la dette entre secteur bancaire national et gouvernement. Car en contrepartie de ces généreux plans de secours les établissements financiers ont été sollicités par leur gouvernement pour financer la dette nationale. Ainsi toute dégradation de la qualité de la dette souveraine dégrade automatiquement la solidité des établissements financiers, ce qui force le gouvernement à s’endetter encore pour sauvegarder son secteur financier, hausse de l’endettement qui risque de dégrader à nouveau la qualité de la dette souveraine. Ce cercle vicieux de la dette est la principale raison de la persistance de la crise, mais n’explique pas pour autant que les Etats-Unis s’en sortent mieux que la Zone Euro comme le souligne les prévisions de croissance du FMI.

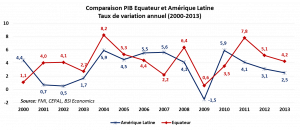

GDP, IMF WEO, Estimate, Constant Prices, Change Y/Y (percentage)

Source : FMI, Macrobonds, BSI-Economics

Une gestion de crise « critiquable »

Si la Zone Euro a tant de mal à retrouver le sentier de la croissance (à l’exception de l’Allemagne), c’est avant tout car de nombreuses décisions critiquables ont été prises. Déjà avant la crise, le choix de doter la Zone Euro d’une politique monétaire unique sans politique budgétaire cohérente limitait sa capacité de réponse à des chocs asymétriques comme l’avait déjà souligné Paul Krugman. En outre le Pacte de Stabilité et de Croissance, qui cherchait à pallier à ce déséquilibre, s’est retrouvé dès l’origine peu crédible puisque ne prévoyant que des sanctions face à un déficit excessif et fut aussi amputé de toute crédibilité lorsqu’il ne fut pas appliqué à la France et l’Allemagne en 2005.

La gestion elle-même de la crise de la Zone Euro n’a pas toujours été optimale. Ainsi, lorsqu’à Deauville le 18 octobre 2010 (cf graphique ci-dessous), les Etats européens trouvent un accord afin de restructurer la dette grecque [2] (à hauteur de 50%) et de faire supporter une partie des pertes au secteur privé détenteur de dette grecque, cela crée « un précédent qui ampute largement le caractère sûr des dettes publiques européennes » aux dires d’Athanasios Orphanides. Cette décision a nourrit la défiance des marchés à l’égard de la dette des pays de la Zone Euro (en particulier à l’égard de l’Espagne et l’Italie)

CDS à 5 ans et décisions européennes

21/07/2011 : sommet de la Zone Euro, aide de 158 milliards d’euros pour la Grèce

26/10/2011 : sommet de la Zone Euro, restructuration de la dette grecque, hausse de la capacité du FESF

21/02/2012 : création du MES (Mécanisme Européen de Stabilité)

Source : Athanasios Orphanides, BSI Economics

Enfin, la décision en mars 2013 lors de la crise chypriote, de mettre à contribution les dépôts bancaires,tout d’abord sans tenir compte de la garantie des dépôts européenne (fixée à 100 000 €), puis en ne visant que les montants supérieurs à cette garantie, n’a fait que « rajouter à la confusion » selon Athanasios Orphanides. Des actifs, les dépôts, qui étaient censés être sans risque,se sont retrouvés risqués, alimentant la défiance à l’égard de l’économie européenne et en particulier à l’égard de la dette des Etats de la zone. Le risque étant que la commission puisse vouloir reproduire un tel plan de secours pour les cas italien ou espagnol, créant un risque de retrait massif des dépôts afin de se sauvegarder du risque de perte. Ce mouvement serait prompt à déstabiliser un secteur bancaire déjà très fragile. C’est pourquoi la Commission européenne a lourdement insisté sur le fait que ce plan de secours était particulier au cas chypriote et en aucun cas reproductible.

La BCE, pompier de la crise

Face aux difficultés de la Zone Euro, la BCE est intervenue à plusieurs reprises, aussi bien via la baisse des taux directeurs que des mesures dites « non-conventionnelles ». Le 10 Mai 2010 (cf graphique ci-dessous), elle a mis en place Le programme SMP (Securities Market Program) [3] qui fut étendu le 7 août 2011 (cf graphique ci-dessous), puis les opérations de LTRO (Long Term Refinancing Operations) [4] le 8 décembre 2011 (cf graphique ci-dessous), et le 29 février 2012 et enfin l’OMT (Outright Monetary Transactions) [5] le 6 septembre 2012 (cf graphique ci-dessous), afin de répondre aux craintes des marchés et apaiser les tensions (avec succès) sur les marchés de la dette souveraine, comme le montre le graphique ci-dessous.

CDS à 5 ans et interventions de la BCE

Source : Athanasios Orphanides, BSI Economics

Mais au travers deces opérations « la BCE ne peut qu’acheter du temps et ne peut s’attaquer qu’aux symptômes des faiblesses de la Zone Euro qui sont avant tout structurelles et politiques » selonAthanasios Orphanides. Car si la BCE peut apaiser les marchés (cf graphique ci-dessus) suite à ses différentes actions, ce n’est pas elle qui peut mettre un point final à une crise qui est avant tout structurelle (persistance de déséquilibres, crise de confiance,…). La BCE pourra faire autant de LTRO ou de rachats de dette souveraine que nécessaire, sans la mise en place d’une certaine solidarité budgétaire au sein de la Zone Euro et une supervision européenne des banques afin de rétablir la confiance au sein de la Zone Euro, une telle crise sera toujours susceptible de réapparaitre.Le risque que fait porter les actions de la BCE est aussi qu’à donner du temps aux gouvernements pour mettre en place des réformes structurelles, « la BCE génère un effet pervers de procrastination des gouvernements qui repoussant toujours plus les réformes, augmentent le coût global de la crise » selon Athanasios Orphanides. L’Union Bancaire est un exemple de cette procrastination. Alors que le premier projet a été présenté en mai 2012 et qu’une large majorité des économistes s’accordent pour souligner sa nécessité pour stabiliser le secteur financier européen victime du cercle vicieux de la dette décrit précédemment, le projet avance au ralenti. La principale raison est l’opposition résolue du gouvernement allemand à la forme actuelle du projet. Le gouvernement allemand s’oppose à la couverture élargie de l’union bancaire qui sans comprendre directement les sparkassen, donne la possibilité à la BCE d’intervenir. En outre, le gouvernement allemand s’oppose aussi à la mutualisation du fonds de résolution, et préfèrerai une association étroite des régulateurs nationaux. Et si un accord sur un calendrier de mise en place a été trouvé, des négociations sont toujours en cours.

Un processus décisionnaire biaisé

La source principale de cette pusillanimité de la Zone Euro se trouve au cœur mêmedu processus décisionnaire. De nombreuses décisions nécessitent l’unanimité des membres, ce qui devient de plus en plus problématique avec une Europe qui s’est élargie. En témoigne l’échec de la ratification de la Constitution européenne en 2005 qui fut remplacé par le traité de Lisbonne. Toute réforme structurelle fait l’objet de nombreuses tractations et compromis, comme lors du choix de la couverture de l’Union Bancaire où une position extensive (toutes les banques de la Zone Euro) représentée par la France, s’est opposée à une couverture restrictive (seules les banques systémiques) représentée par l’Allemagne.

L’Allemagne possède aussi une spécificité avec la cour constitutionnelle de Karlsruhe. Car toute décision du gouvernement allemand qui touche à la souveraineté de l’Allemagne, doit y être examinée. La prise de décision s’en trouve allongéeet complexifiée, surtout au vu du poids de l’Allemagne. C’est la cour de Karslruhe qui a dit « niet » aux eurobonds, en cherchant à préserver la souveraineté budgétaire allemande. En juin 2012, Karslruhe a reproché au gouvernement allemand de ne pas assez impliquer le Bundestag dans ses décisions de politique européenne, ce qui en renforçant le poids du parlement a en même temps accru l’importance des élections allemandes de 2013.

La « succession d’échéances électorales en Zone Euro est l’un des principaux facteurs d’immobilisme » selon Athanasios Orphanides et ce d’autant plus qu’elle est couplée à une montée en puissance des partis politiques ouvertement anti-européens. Les gouvernements ont alors tendance à repousser les grands projets européens afin de favoriser une potentielle réélection. La mise en place de l’Union Bancaire a par exemple été repoussée à mars 2014 également en raison de l’échéance électorale allemande d’octobre 2013. La gestion de la crise Chypriote de l’été 2013 a aussi été influencée par la proximité des élections allemandes souligne Athanasios Orphanides.Le choix de ne pas renflouer les banques chypriotes malgré un coût limité comparativement au plan de secours grec (une trentaine de milliards comparés à plus de 200 milliard), peut aussi être vu comme un choix politique. Car si la mise en place d’une sorte de bail-in(condition à une aide directe de 10 milliards), ponctionnant dans les dépôts supérieurs à 100000€, présente l’avantage de ne plus reposer sur les aides directes en cherchant à « responsabiliser » le système bancaire, elle ne peut expliquer à elle seule le choix de ne pas recourir à une aide directe uniquement. Le gouvernement sortant d’Angela Merkel ayant été très critiqué pour sa gestion de la crise grecque, la taxation de dépôts (le plus souvent d’origine douteuse), présentait l’avantage de ne pas mettre en place une aide directe qui aurait pu être mal perçue et amputer les chances de réélection. Les prochaines élections anglaises qui auront lieu en 2015, ont déjà poussé le gouvernement conservateur de David Cameron à annoncer un référendum surla sortie possible de l’Angleterre de l’Union Européenne avant 2017.

Conclusion

La Zone Euro semble sortir doucement de la crise, mais cette reprise reste très fragile et très dépendante de la mise en place de réformes importantes telles que l’Union Bancaire, et d’une coopération renforcée entre ses membres. Or malgré le rôle de plus en plus proactif de la BCE, les réformes peinent à se mettre en place (les négociations autour de l’Union Bancaire et du mécanisme de résolution unique sont toujours en cours). Les principales raisons sont un système de prise de décision très lourd et complexe, et une succession d’échéances électorales qui poussent les gouvernements à l’immobilisme.

Références:

http://www.lse.ac.uk/fmg/events/financialRegulation/Athanasios-Orphanides-Slides.pdf

Athanasios Orphanides (2013) Is Monetary Policy Overburdened, BIS working paper

[2] Accord mis en place le 26/10/2011

[3] Ce programme élargit la palette d’actifs acceptés par la BCE en collatéral de prêts de liquidité centrale.

[4] Opération durant laquelle les banques de la zone euro ont pu emprunter sans limite (pour un total de 1000 milliard d’euro) à un horizon de 3 ans et à 1%.

[5] Réforme qui permet à la BCE de racheter de la dette souveraine, sous certaines conditions, dans le cas où un Etat a fait appel au Mécanisme Européen de Stabilité.